La compleja volatilidad de Wall Street está resurgiendo a medida que los bancos centrales –favorables a las políticas de tono suave– hacen retroceder los temores de recesión, lo que estimula el retorno más rápido a la calma del mercado desde 2012.

¿Cuánto tiempo puede durar la serenidad? Esa es la incómoda pregunta.

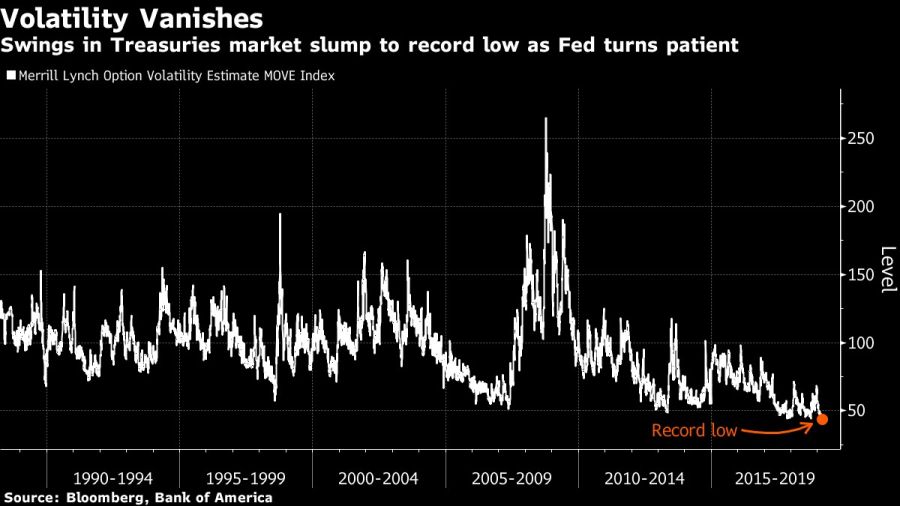

Por ahora, los fondos de cobertura están acumulando apuestas cortas por las oscilaciones de los precios de las acciones, mientras el Índice de Volatilidad de Cboe se acerca a un mínimo de cinco meses. Gracias a la persistentemente baja inflación, los movimientos de las tasas de interés en EE.UU. cayeron a una cifra récord, a medida que la tranquilidad se apodera de las divisas globales.

Bancos centrales en lucha contra populismo se fijan en India

Los operadores están en aprietos: las apuestas a cambios de precios más bajos ofrecen recompensas cada vez menores por el riesgo, pero los administradores de fondos que se basan en las fluctuaciones enfrentan un mundo de dolor si una economía "Goldilocks" (sustentada por un crecimiento moderado y una baja inflación) mantiene a raya la volatilidad. Ya este año, se dice que Argentière Capital habría reembolsado capital a los inversionistas tras un error en las apuestas por la creciente agitación en su fondo insignia de US$940 millones.

Mientras empresas financieras de la talla de JPMorgan Chase & Co. ven premoniciones de la calma entre todos los activos que precedió al "Taper Tantrum" de 2013, los especuladores que le apostaron al rescate de los bancos centrales en el envejecido ciclo económico se encuentran en un estado de examen de conciencia.

"¿Por qué un inversionista incurriría en el riesgo asociado a estrategias de volatilidad corta solo para ser compensado con un rendimiento comparable al de un bono del Tesoro a tres meses?", dijo Pat Hennessy, operador jefe de IPS Strategic Capital en Denver, Colorado.

La inclinación a la política de tono suave de la Fed ha eliminado todos los temores de los bonos del Tesoro, al aumentar la confianza de los inversionistas de capital en el rendimiento de las ganancias y la tasa de descuento de los flujos de efectivo para suprimir las fluctuaciones de las acciones.

Quienes apuestan por operaciones de baja volatilidad "realmente tienen que estar en lo cierto" de que las autoridades monetarias estarán a la altura de su misión como asesinos de la volatilidad, según Benn Eifert, jefe de inversiones de QVR Advisors.

Wall Street cae con fuerza en su peor semana desde 2008

"La volatilidad implícita de los ingresos fijos, las divisas y las materias primas a largo plazo se encuentra principalmente en o cerca de sus mínimos posteriores a la crisis", dijo. "La relación entre el riesgo y la recompensa de apostar a que bajen aún más es mala".

El vínculo entre el ciclo económico y el mercado de la volatilidad está lejos de ser sencillo.

Las estrategias de equidad a corto volumen pueden entregar devoluciones incluso cuando las economías se precipitan hacia la recesión, pero el viaje es famoso por sus baches. De acuerdo con Bank of America Corp., en 11 ciclos de flexibilización de la Fed desde 1972, la volatilidad realizada del S&P 500 aumentó "de manera confiable" en los meses anteriores al primer recorte de tasas.

Con algunas señales de recesión de Wall Street. sigue parpadeando, la cobertura para un alza en la volatilidad de fin de ciclo tiene un claro atractivo. Pero comerciar con convicción es un desafío dada la relativa estabilidad del macro clima.

"Mientras los datos fundamentales (la volatilidad de la inflación, etc.) sean muy bajos, evitaremos cualquier operación estratégica y solo examinaremos tácticamente las oportunidades periódicas", dijo Yannis Couletsis, director en Credence Capital Management Ltd.

Las acciones argentinas cayeron en Wall Street y volvió a subir el riesgo país

El vínculo entre el ciclo económico y el mercado de la volatilidad está lejos de ser sencillo.

Las estrategias de capital de volatilidad corta pueden proporcionar rentabilidades incluso cuando las economías se precipitan hacia la recesión, pero el viaje es famoso por sus baches. Según Bank of America Corp., en 11 ciclos de flexibilización de la Fed desde 1972, la volatilidad percibida en el índice S&P 500 aumentó "de manera confiable" en los meses anteriores al primer recorte de tasas.

Con algunas señales de recesión de Wall Street que siguen parpadeando, la cobertura para un alza en la volatilidad de fin de ciclo tiene un claro atractivo. Pero negociar con convicción es un desafío dada la relativa estabilidad del macroclima.