Uber Technologies Inc. tomó el mismo camino que su rival Lyft Inc. al presentar una solicitud para una oferta pública inicial (OPI), de acuerdo con una persona familiarizada con el asunto.

Al igual que Lyft, Uber presentó su OPI confidencialmente ante la Comisión de Bolsa y Valores de Estados Unidos (SEC) esta semana, de acuerdo con esta persona, quien pidió no ser identificada por tratarse de un asunto privado. A diferencia de Lyft, el más grande de los dos competidores en la carrera no anunció el movimiento.

La oferta podría ser la mayor OPI el próximo año y una de las cinco más grandes de todos los tiempos. Los bancos han dicho a Uber que la compañía con sede en San Francisco podría tener un valor de US$120.000 millones en los mercados públicos, aseguraron anteriormente personas familiarizadas con el tema.

Lyft informó el jueves que había presentado su prospecto de OPI a la SEC. El Wall Street Journal ya había informado de la presentación de Uber. Un portavoz de Uber declinó hacer comentarios.

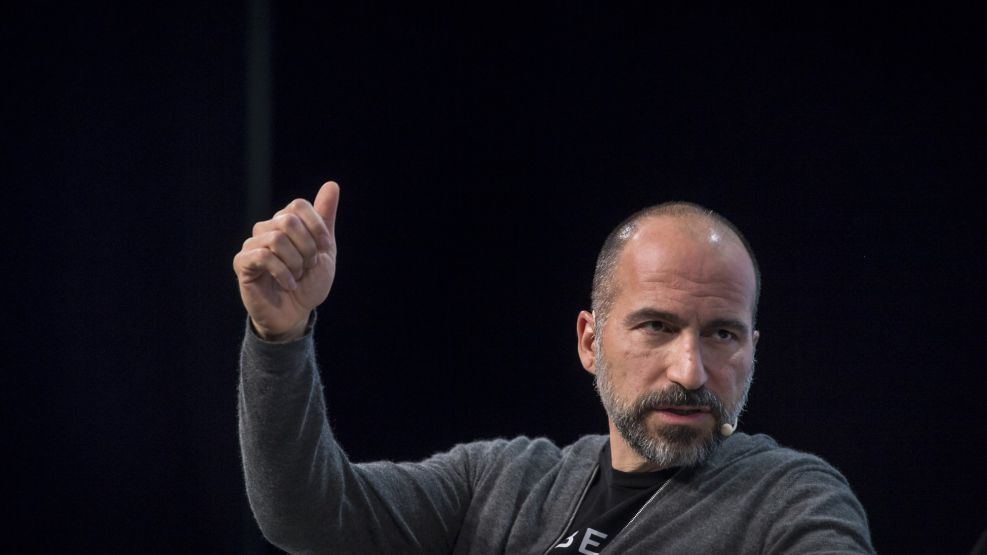

Ambas compañías avanzan hacia la ejecución de OPI en medio de agitación en los mercados bursátiles. El director ejecutivo de Uber, Dara Khosrowshahi, tiene incentivos financieros para sacar la empresa a la bolsa el próximo año con una valuación elevada. Los inversionistas de Uber llevan tiempo presionando para salir a la bolsa, lo cual les permitiría a ellos y a los empleados vender sus acciones.

Banco principal

Aunque Uber no ha seleccionado un banco principal para la venta de acciones, Morgan Stanley tuvo un rol clave en la preparación del prospecto de OPI de la compañía, afirmó una persona familiarizada con el tema.

La salida a la bolsa estadounidense de Alibaba Group Holding Ltd., con un valor de US$25.000 millones en 2014, es la OPI más grande de la historia. La salida de la unidad de telecomunicaciones de SoftBank Group Corp., por 2,65 billones de yenes (US$23.500 millones), que ya está totalmente suscrita, se convertirá en la segunda más grande cuando se establezca el precio oficial el lunes.

Dependiendo de la valoración de Uber, su salida podría estar en esa liga: mientras su oferta supere los US$17.400 millones, se ubicará entre las cinco OPI más grandes.