La evaluación de la actual situación de la deuda pública y del proceso de acumulación de la misma es una tarea compleja, particularmente por las características de los nuevos títulos emitidos durante el proceso de canje de la deuda en default y por la baja calidad de la información pública disponible en la materia.

La versión oficial, avalada por muchos analistas, sostiene que el Estado argentino se encuentra transitando un proceso de "des-endeudamiento". Esto tendría un impacto positivo sobre las cuentas fiscales en tanto aliviaría las necesidades de financiamiento externo y estaría terminando con el proceso de valorización financiera alimentado por la deuda pública que caracterizó al país en los últimos años.

Dos elementos se utilizan principalmente para sostener estos argumentos: el costo de los servicios periódicos es bajo y soportable fiscalmente, y en segundo lugar, el país está en condiciones de sostener un nivel creciente de ahorro público que se considera un elemento clave para la continuidad del actual régimen macroeconómico.

Nuestra observación del problema indica que el razonamiento oficialista es, como mínimo, muy acotado, particularmente en lo que refiere al costo de la deuda y su impacto potencial sobre el superávit fiscal, esto es, sobre el ahorro público. Esto cuestiona las supuestas virtudes atribuidas a la estrategia seguida en el canje y la existencia de un proceso de des-endeudamiento del sector público nacional en la Argentina.

La reestructuración de la deuda post-default no implica el inicio de un proceso de desendeudamiento en el país ni tampoco es garantía de un peso fiscal soportable para las cuentas públicas.

El principal impacto derivado de la reestructuración es la reducción de la importancia de los intereses pagados anualmente frente a otros ítems del costo-rendimiento de la deuda: el cupón vinculado al PBI, los intereses capitalizados, el CER o incluso las variaciones del tipo de cambio. Muchos componentes del costo-rentabilidad de la deuda están acumulando su peso y han de impactar en las futuras cajas del Tesoro público.

Un análisis detallado explica los motivos por los cuales no coinciden la evolución del resultado fiscal financiero (variable flujo) y la evolución de la deuda pública (variable stock) del sector público nacional. Este nos llevó a demostrar que el costo (rendimiento) de la deuda supera largamente al que registra el Tesoro como los intereses pagados en cada año. Este análisis cuestiona algunas de las ideas habituales que difunde el discurso oficialista sobre la actual situación de la deuda pública argentina.

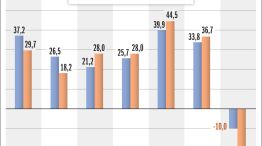

En primer lugar, si bien los intereses pagados anualmente se han reducido significativamente con respecto a la situación previa al default, en el cálculo del costo (rendimiento) de la deuda pública, este componente tiene una importancia relativa menor frente a otros que son menos visibles. Si se tuvieran en cuenta el conjunto de los componentes, el costo de la deuda post-default es más elevado que durante muchos de los años de la década del noventa.

En segundo lugar, esos intereses pagados y registrados anualmente en la cuenta financiera del Tesoro Nacional, no son todos los intereses devengados en el año en cuestión. Los intereses capitalizados son también parte del costo anual de intereses de la deuda y si se los tiene en cuenta no es tanta la reducción de intereses como suele sugerir el discurso oficialista, que sólo tiene en cuenta lo que se registra como pagado.

En tercer lugar, no es claro que el mecanismo del cupón del PBI haya sido beneficioso para el país y todo indica que su presencia en el costo total de la deuda pública será creciente dado el mecanismo del cálculo del PBI acumulado.

En cuarto lugar, tampoco es claro que la mayor presencia de deuda nominada en moneda nacional haya bajado los costos de la deuda, dada la importancia creciente del componente CER en la determinación de ese costo. Todo indica que este componente debería seguir incrementando su presencia, sobre todo si se considera que la inflación que proyecta el país desde 2007 supera ampliamente a la informada oficialmente.

En quinto lugar, si bien la participación de la deuda nominada en divisas es menor que en los años previos al default, el costo imputable a las variaciones de divisas sigue siendo elevado. De hecho, en muchos años supera al costo de los intereses pagados.

En síntesis, este trabajo cuestiona la idea de que en la Argentina se está viviendo un proceso de des-endeudamiento, que el costo de la deuda es bajo y que al país le va a resultar sencillo atenderlo. También cuestiona la idea de que la deuda ha dejado de ocupar un lugar central en el proceso de valorización financiera del capital del país: los papeles de la deuda siguen dando un rendimiento muy elevado financieramente, por lo que la deuda pública argentina sigue siendo un elemento importante de canalización de los ahorros líquidos y de valorización del capital financiero.

La diferencia es que, en contraste con lo que sucedía en el pasado, la rentabilidad actual de la deuda no se vincula principalmente con los intereses pagados, sino con diversos mecanismos de capitalización de intereses y de ajuste del capital principal.

(*) Investigadores del Centro Interdisciplinario para el Estudio de Políticas Publicas (CIEPP)

Fuente: DyN

La falacia del desendeudamiento del sector público en la Argentina