Argentina entró en un default parcial por no pagar los US$ 503 millones correspondientes a los bonos globales que forman parte de la negociación con los bonistas. Se espera que se trate de un incumplimiento corto y que en los próximos días, Gobierno y acreedores lleguen a un acuerdo. Las dos partes reconocen que la negociación sigue y las diferencias se van acortando.

“Las negociaciones continúan en un curso positivo, con una comprensión mutua cada vez mayor. Todavía hay una distancia importante que recorrer, pero todos permanecen en la mesa para encontrar una solución”, dijo el titular del Palacio de Hacienda, Martín Guzmán. El jueves el Ministerio de Economía extendió el plazo de su oferta de canje hasta el 2 junio, fecha que puede volver a prorrogarse.

Del otro lado hay tres grupos de bonistas con intereses y propuestas distintas, que fueron presentadas el viernes de la semana pasada, con diferencias de hasta veinte centavos por título con la oferta de Economía. Guzmán confirmó ayer que están revisando esa propuesta para acercar posiciones. El objetivo oficial es llegar a un porcentaje de aceptación que limite los litigios posteriores.

El Grupo Ad Hoc de Tenedores de Bonos que integran BlackRock, Fidelity, T. Rowe y Ashmore, entre otros, celebró que Argentina haya expresado una intención de trabajar con los acreedores. “Pero las acciones hablan más que las palabras. Durante el último mes, Argentina no ha tenido prácticamente ninguna comunicación sustancial con sus acreedores”, remarcaron. Y agregaron que esperan una “discusión directa e inmediata” entre el Gobierno y todos los acreedores para mitigar el default. Esta semana, fuentes de BlackRock indicaron que estaban dispuestos a modificar su propuesta, que se encuentra en el extremo más exigente, con un valor presente de US$ 60 por bono.

“Nadie quiere un default duro”, dijo esta semana Hans Humes, el titular del fondo Greylock y armador del Comité de Acreedores de la Argentina, quien vaticinó que la cesación de pagos de los bonos globales “puede solucionarse”.

El tercer grupo, el de los bonistas que entraron a los canjes de 2005 y 2010, también dejó trascender que podría rebajar sus pretensiones. En su página de comunicación con los inversores, el Exchange Bondholders Group, aclaró que el Gobierno no mejoró todavía los términos de la oferta, sino que solo extendió el plazo.

Los tres grupos tienen inversores de características distintas y eso afecta sus propuestas y objetivos en cuanto a quitas, plazos de pago e intereses.

“La extensión de la oferta brinda flexibilidad en caso de que la República decida realizar modificaciones en los próximos días para asegurar un acuerdo sostenible con nuestros acreedores”, aclaró por su parte Guzmán a la agencia Télam.

Notas. Pese a las señales de diálogo, la falta del pago de los intereses hizo que la EMTA, Emerging Markets Trading Association, indicara que a partir de la semana que viene los bonos cotizarán “flat”, la misma recomendación que hizo cuando la Provincia de Buenos Aires incumplió su pago con un bono que también está dentro de su negociación.

Las calificadoras de riesgo no cambiaron la nota del país porque el riesgo ya estaba descontado. Fitch Ratings lo había hecho el 17 de abril: bajó la nota C a DDE cuando comenzó el proceso del canje de deuda.

Para Gabriel Torres, vicepresidente de servicio a los inversores de Moody’s, consideró que “este incumplimiento de pago es consistente con la opinión crediticia soberana de Moody’s, que, tal como refleja nuestra actual calificación de Ca, incorpora pérdidas significativas para los inversores. Viendo hacia delante, se anticipa que el panorama para la reestructuración de la deuda de Argentina muy probablemente se tornará más complicado”. La nota de Argentina está en el número 20 de una escala de 21 calificaciones.

Si bien se trata de una cesación de pagos selectiva, acotada a los bonos globales con vencimiento en 2021, 2026 y 2046, los tenedores de los bonos pueden buscar una aceleración, que demanda el pago total de los intereses, pero los representantes de los acreedores lo descartaron. La mayoría participa de la mesa “de buena fe”.

El default puede desencadenar las cláusulas de incumplimiento cruzado en sus otros bonos. El plazo para desarmar ese escenario y evitar demandas es de dos meses. El Gobierno, en tanto, espera llegar a una resolución de la reestructuración antes de fin de junio. “Dadas todas estas señales de que todas estas cosas parecen estar progresando, no creo que nadie pueda litigar de inmediato”, dijo Alberto Ramos, jefe de Economía Latinoamericana de Goldman Sachs Research a la agencia Bloomberg. “Habrá un entendimiento con los tenedores de bonos y la vida continuará”.

Claves

- El Gobierno no pagó el vencimiento de US$ 503 millones y los bonos globales 2021, 2026 y 2046 entraron en cesación de pagos. Son bonos que están en el canje. La negociación se extendió hasta el 2 de junio próximo.

- Los bonistas minimizaron el incumplimiento del pago y destacaron que se haya extendido la negociación. Aseguran que buscan llegar a un acuerdo y piden una negociación directa e inmediata.

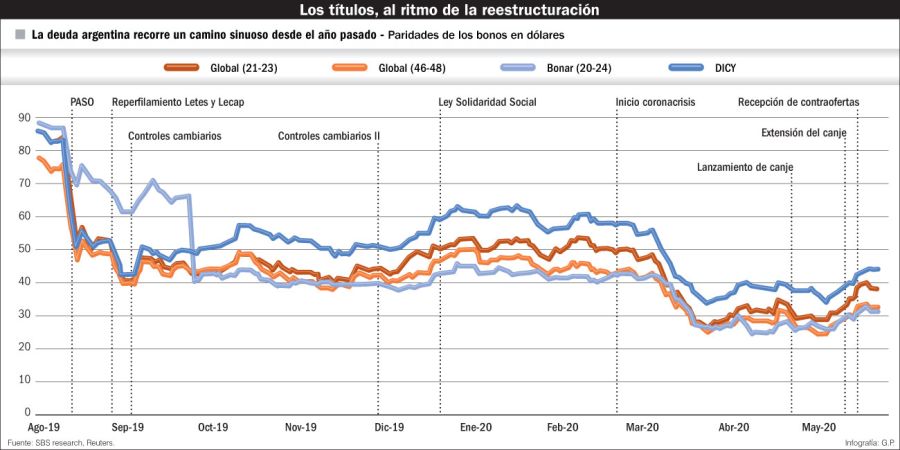

- El ministro de Economía, Martín Guzmán, señaló que “todavía hay una distancia importante”. Hay unos veinte centavos de diferencia entre la oferta oficial y las de los bonistas.