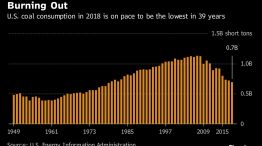

El carbón podría declinar el año próximo, pero las cosas no serán tan malas. La escasez de nueva oferta fuera de China podría mantener los precios del carbón transportado por vía marítima cerca del nivel más alto en siete años.

El carbón de Newcastle podría promediar los US$95 por tonelada en 2019, alrededor de un 10 por ciento por debajo de los precios de este año, según estimaciones que reunió Bloomberg. Si bien China podría elevar la capacidad un 10 por ciento para 2020, según pronósticos de analistas como Wood Mackenzie Ltd., las reservas seguirán siendo ajustadas y Glencore Plc estima que el carbón será el más rentable de sus negocios el año próximo.

“China fija los precios en los mercados globales”, dijo Keisuke Sadamori, director de seguridad y mercados de energía de la Agencia Internacional de la Energía en Yakarta, Indonesia. “Con una demanda sostenida y no mucha inversión en el plano de la oferta, los precios han permanecido altos”.

El carbón de Newcastle ha promediado US$106 por tonelada este año, el nivel más alto desde 2011. Los pronósticos para el año próximo oscilan entre US$93 y US$105, según la mediana de siete estimaciones que reunió Bloomberg. El combustible para centrales eléctricas promedió aproximadamente US$87 en 2017 luego de un prolongado período de declinaciones.

El combustible para centrales eléctricas promedió aproximadamente US$87 en 2017

Los precios más altos no han logrado impulsar nuevas inversiones importantes en un contexto de riesgos relacionados con políticas climáticas, oposición local y el recuerdo de la anterior caída, dijo este mes la AIE en su informe anual sobre carbón. El proyecto carbonífero Carmichael de Adani Group en la Cuenca Galilea redujo los costos de capital a 2.000 millones de dólares australianos (US$1.400 millones) luego de un plan inicial de una megamina de 16.000 millones de dólares australianos, tras la desaparición de posibles fuentes de crédito.

Al no haber nuevos suministros de importancia que se incorporen al mercado de Asia, hay escaso margen para una caída del precio al mantenerse constante la demanda, dijo Shane Stephan, director gerente de New Hope Corp. que tiene sede en Queensland. Yancoal Australia, propiedad en su mayor parte de la compañía china Yanzhou Coal Mining Co., estima que en los próximos 10 años se mantendrá un fuerte interés chino por el carbón importado.

Es por eso que la participación del carbón en la energía global está resultando tan difícil de reducir.

Casi el 50% de las centrales a carbón no se consideran rentables

La fuerte demanda de China y otros países asiáticos, sumada a la ausencia de respuesta de los productores en cuanto a una mayor oferta, mantendrá “firme” el precio del carbón en los próximos dos a tres años, dijo este mes Lei Zhang, director de finanzas de Yancoal Australia. La compañía, junto con Glencore, ha dado muestras de confianza en las perspectivas al adquirir activos de Rio Tinto Group.

“En Asia se quemará más carbón”, dijo este mes en conferencia telefónica el máximo responsable de Glencore, Ivan Glasenberg. La gran compañía productora pronostica que su negocio de carbón obtendrá más de US$6.000 millones el año próximo.

Las perspectivas del combustible a mayor plazo son menos alentadoras. El mercado global podría pasar gradualmente de déficit a superávit en los próximos cinco años en tanto declinan las importaciones de Europa, China e India y crecen las exportaciones de Indonesia y Australia, dijo Citigroup Inc. en noviembre. La demanda japonesa también se reducirá, según Morgan Stanley, que estima que el promedio de los precios bajará de US$93 desde el año próximo hasta 2021.