Desde principio de año, los bonos soberanos en USD presentan caídas de entre 12 y 18% en sus precios. El consenso de que no habría un acuerdo con el FMI ni con el Club de París hasta después de las elecciones fue en detrimento de las expectativas de los inversores, alejando al país del sendero de mayor responsabilidad fiscal y monetaria que dichos acuerdos impondrían.

Otro factor negativo fue la suba de la tasa a 10 años de EE. UU., impulsada por proyecciones de crecimiento más favorables para la principal economía del mundo.

Esto generó el llamado “vuelo a la calidad”, en el cual los inversores migran sus tenencias hacia los bonos de EE. UU. debido a la mejor tasa que ofrecen; esta presión vendedora se sintió particularmente en las economías más inestables, tales como Ecuador, Egipto, Turquía, Ucrania o Argentina.

Pueden caer más los bonos soberanos en dólares

El primer factor importante para analizar es el tiempo. En el largo plazo, vemos difícil la posibilidad de que a estos valores haya pérdidas mayores, puesto que los precios ya incorporan un escenario extremadamente adverso.

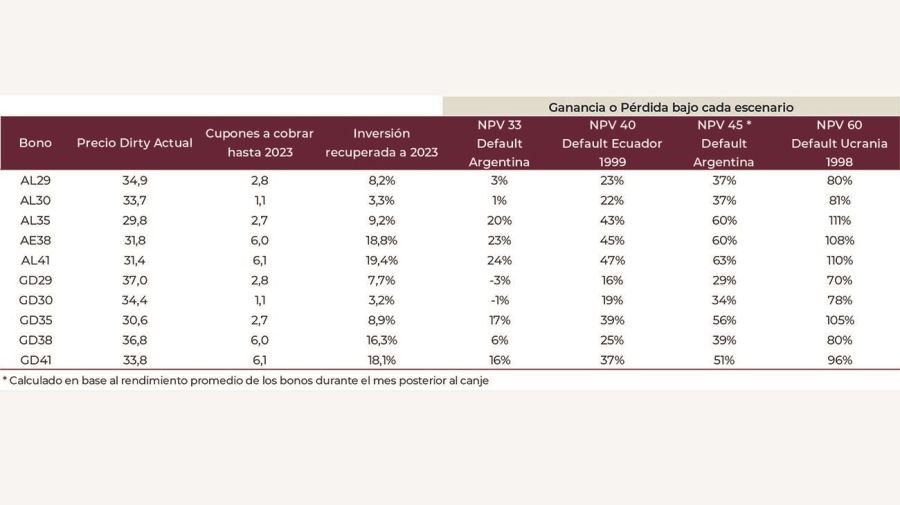

Para cuantificar lo que podrían ser algunos escenarios muy negativos, analizamos cuál sería la rentabilidad en el caso de que a fines del mandato presidencial actual haya un nuevo default.

La nueva escalada del riesgo país complica más la recuperación

Bajo estos escenarios suponemos que los pagos de interés y capital se abonan hasta tal fecha y no son reinvertidos. Dichas erogaciones totalizan 3.000 millones de dólares para el país; para poner en perspectiva, la emisión de derechos especiales de giro por parte del FMI generará para Argentina un ingreso de un monto mayor, por lo que vemos muy poco probable que el país incurra en default por una cifra de tal magnitud.

Como podemos ver, incluso si Argentina incurriera en un default extremadamente agresivo, con características idénticas al de 2001 (el canje se efectivizó en 2005), casi todos los bonos finalizarían con ganancias. Si el default es un poco menos agresivo, los retornos positivos se tornan aún mayores.

Warren Buffett solía mencionar que la Bolsa es un mecanismo por el cual se transfiere dinero del impaciente al paciente; en este momento, la frase es particularmente cierta. No recomendamos en ninguna circunstancia vender bonos argentinos a los clientes que ya los posean.

En el largo plazo, vemos muy difícil que la situación empeore. Esto no significa que, de corto plazo, no puedan seguir cayendo aún más: durante abril de 2020, los mínimos que tocaron los bonos se encuentran aún por debajo de los niveles actuales.

Por el otro lado, también se debe mencionar que, al igual que toda inversión en los mercados emergentes, la política es un factor determinante.

Hoy la narrativa internacional por sobre el gobierno argentino es el principal techo que tienen los bonos. Incluso con eventos positivos, tales como un acuerdo con el fondo, no vemos ganancias extraordinarias mientras esta narrativa se mantenga.

La relación riesgo/retorno es positiva para los bonos, aunque vemos la inversión como un trade sofisticado, recomendado solamente para perfiles agresivos y para porciones acotadas de capital.

LR

* Estratega de Cohen