Gobiernos y empresas de América Latina incrementarán las ventas de bonos en el segundo semestre del año, según el principal suscriptor de la región, luego de que la agitación política y el crecimiento anémico hicieran caer las emisiones al mínimo en casi una década.

Alrededor de US$91.000 millones en bonos denominados en monedas locales y extranjeras se colocaron durante los primeros seis meses de este año, un 19% menos que el año anterior y la menor cifra desde 2010, según datos recabados por Bloomberg. Pese a la caída, la mayor flexibilidad de la política monetaria a nivel mundial debería estimular una recuperación en el segundo semestre en relación con el año pasado, con volúmenes en torno a los US$163.000 millones de 2018 cuando todo esté dicho, según Cristina Schulman de Banco Santander.

"Soy muy optimista en lo que respecta a la actividad en el segundo semestre", comentó Schulman, directora de mercados de capitales. "Pese a que no existe tal necesidad de financiamiento en la región, si las tasas de interés se mantienen bajas, es probable que los emisores acudan al mercado para prefinanciar futuros vencimientos".

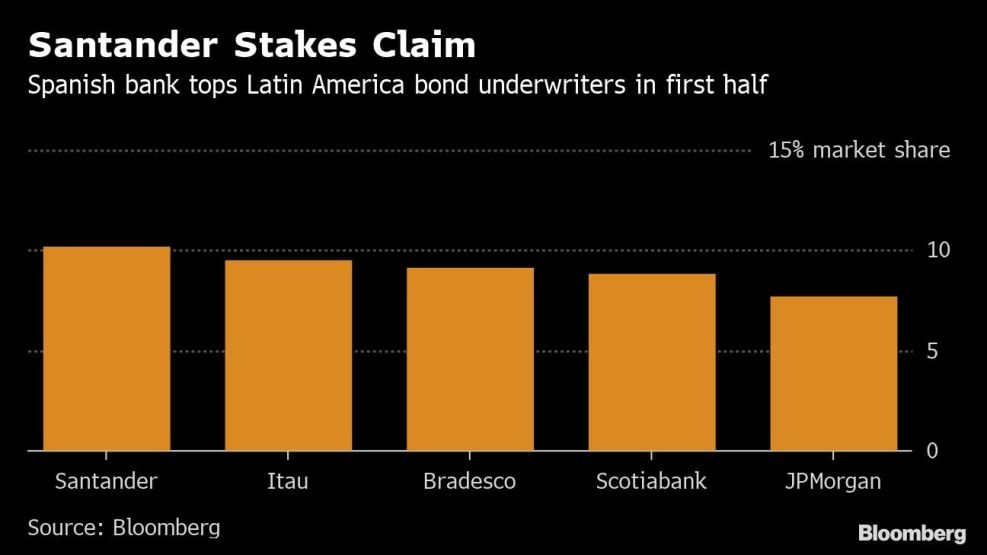

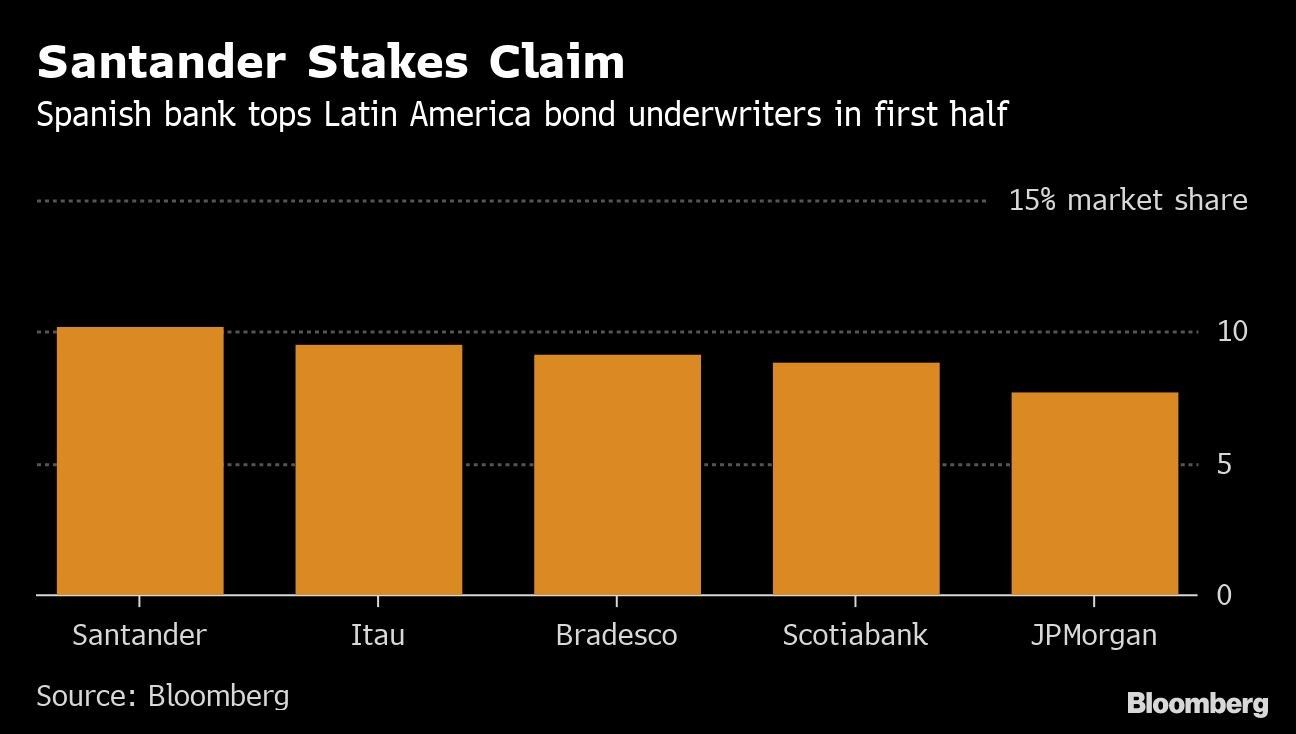

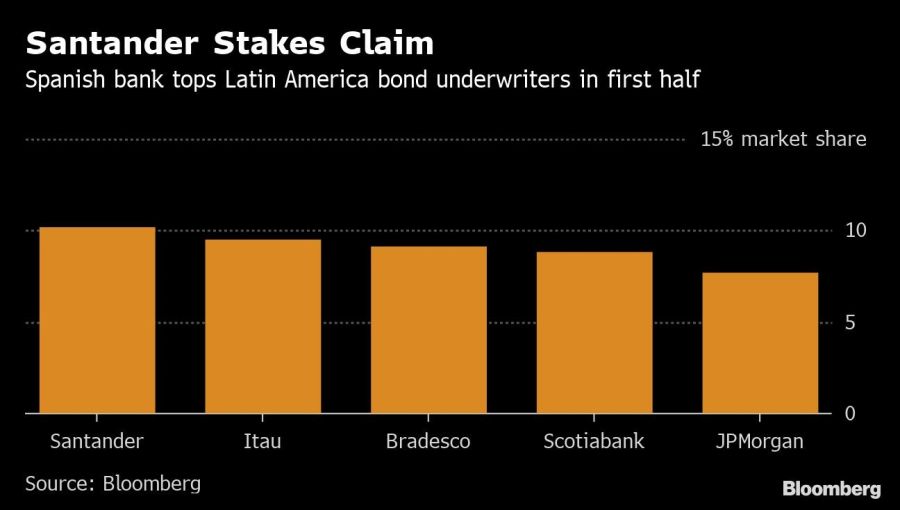

Santander fue el principal suscriptor de la región durante los primeros seis meses del año, con un poco más del 10% del mercado, según datos compilados por Bloomberg. Junto con Itaú Unibanco, Banco Bradesco y Scotiabank, estuvieron a cargo de cerca de US$32.000 millones en emisiones.

Sin embargo, las ventas de bonos cayeron en cada una de las tres economías más grandes de la región, principalmente en México y Argentina, que en conjunto emitieron solo US$19.000 millones, menos de la mitad de lo que vendieron en el mismo período del año pasado.

La guerra comercial y la incertidumbre política en Brasil, México y Argentina han llevado a los economistas a rebajar los pronósticos de crecimiento regional. En su revisión económica de mitad de año, JPMorgan Chase redujo su perspectiva para 2019 a 0,9%, lo que contrasta con el 2,7% de hace un año.

Brasil representó alrededor del 39% de las emisiones latinoamericanas de bonos en el primer semestre, seguido de México (20%), Chile (11%) y Perú (8%).

Pese a la baja ya hay algunas señales de un repunte.

Junio fue el mes más activo en la región con US$22.000 millones en acuerdos, en comparación con los cerca de US$18.000 millones de mayo. Perú aprovechó el mercado externo con una venta de bonos denominados en dólares y soles por US$2.500 millones, pagando los rendimientos más bajos registrados en emisiones internacionales.

El mismo mes, Itaú ayudó a liderar la primera venta internacional de bonos de Argentina en mucho tiempo, luego de que la mayor petrolera del país, YPF, colocara notas por US$500 millones. En total el país, cuya moneda ha tenido el peor desempeño a nivel de mercados emergentes este año, emitió poco más de US$1.000 millones en los primeros seis meses del año, luego de vender más de US$20.000 millones en el primer semestre de 2018.

"Hay una imagen mejorada en Brasil, estamos recibiendo una mejor lectura sobre cómo se desarrollarán las elecciones en Argentina y estamos en un entorno de tasas de interés a la baja”, declaró James Neate, cotitular grupal de banca y mercados globales de Scotiabank. "Esperamos poder superar esta tensión comercial para que haya un acuerdo entre Estados Unidos y China". Creo que sería increíblemente constructivo para la segunda mitad".

Scotiabank es el cuarto mayor suscriptor de la región, tras ser el decimosexto el año anterior. Neate agregó que los mercados de deuda en Brasil probablemente generarán un resurgimiento de las emisiones durante el segundo semestre. Mientras México y Argentina se han rezagado en medio de un riesgo político significativo, otros países como Perú y Chile han mostrado sólidos fundamentos de crecimiento y serán una parte clave de la estrategia de Scotiabank, cerró.

--Con la colaboración de Eugenio Lobo.

Reporteros en la nota original: Ezra Fieser en Bogotá, [email protected];Pablo Gonzalez en Buenos Aires, [email protected];Justin Villamil en Ciudad de México, [email protected]

Editores responsables de la nota original: Nikolaj Gammeltoft, [email protected], Boris Korby

©2019 Bloomberg L.P.