El inversionista veterano Scott Minerd causó revuelo en el mercado de bonos a principios de esta semana, cuando expresó lo que hasta ese momento había sido una visión atípica que predecía que los rendimientos del Tesoro llegarían a ser negativos.

Su llamado, que hizo eco de observadores experimentados del mercado como Jack Malvey y Roberto Perli, solo llamó más la atención cuando los rendimientos a 10 años cayeron por debajo de 1% por primera vez el martes después del recorte de tasa de emergencia de la Reserva Federal. Pero algunos de los nombres más importantes en Wall Street, como BlackRock Inc. y Goldman Sachs Group Inc., están retrocediendo, diciendo que las probabilidades de que los rendimientos bajo cero que han afectado a los mercados europeos lleguen a EE.UU. siguen siendo bajas.

Bob Miller, de BlackRock, no descartará nada en los mercados afectados por la pandemia. Sin embargo, el jefe de renta fija fundamental en la administradora de dinero más grande del mundo no ve que los bonos del Tesoro se unan a la pila de US$14.000 millones de deuda global de rendimiento negativo en el corto plazo.

“Es muy poco probable”, dijo en una entrevista el martes. “Se necesitaría un colapso absoluto de la economía, un claro cierre del crecimiento económico sin la confianza de que hay suficientes mecanismos de política de apoyo detrás de eso”.

Esa afirmación es más difícil de hacer que hace unos días, con la aparición de nuevos casos del virus en EE.UU. y los países de todo el mundo que toman medidas cada vez más agresivas para combatir la enfermedad.

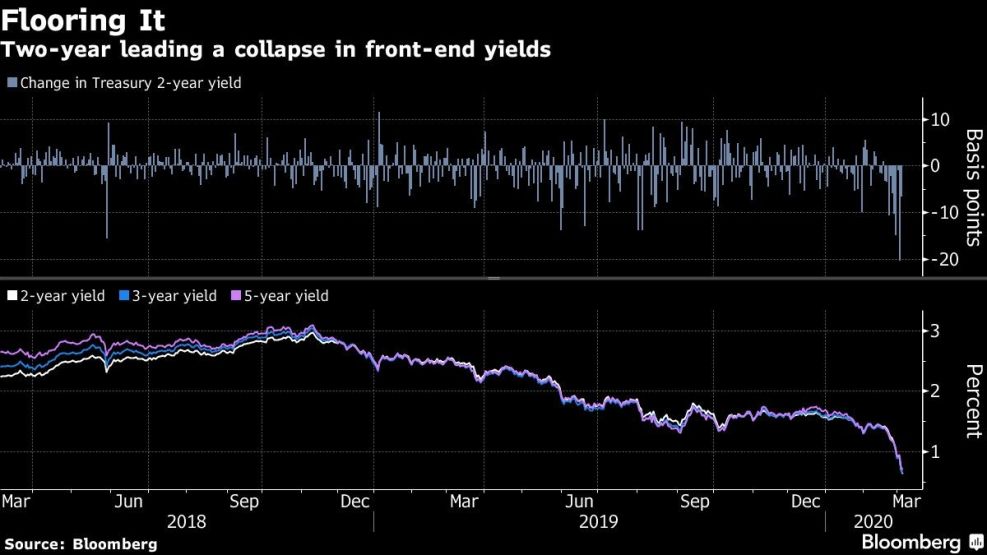

El rendimiento de los bonos del Tesoro a 10 años, un punto de referencia para el endeudamiento global, bajó a un mínimo histórico de 0,9043% el martes, un punto porcentual por debajo de donde terminó en diciembre. Han comenzado a surgir intercambios de opciones que apuntan a un rendimiento negativo al vencimiento. Mientras tanto, los rendimientos reales de EE.UU. se negocian por debajo de cero, una señal de profundización del pesimismo de los inversores hacia las perspectivas económicas, y los futuros están fijando precios para otro recorte de tasas de interés de la Fed este trimestre.

Pero el rendimiento a dos años está por encima de 0,6%. Si bien es el más bajo desde 2016, está lejos del récord de 0,14% alcanzado en 2011.

Zach Pandl, un estratega cambiario global de Goldman Sachs, dijo que dado que la curva de Estados Unidos está determinada principalmente por la política monetaria, incluso los repuntes poderosos tendrán dificultades para impulsar los rendimientos de manera sostenible por debajo de cero, a menos que la Fed adopte una tasa meta negativa. El martes bajó el objetivo a un rango de 1%-1,25%.

Una tasa negativa es algo que Miller y Pandl creen que la Fed no hará, en parte porque paralizaría la industria de dinero estadounidense de US$3.600 millones y porque la política no ha funcionado bien en otras economías, aseguran.

“Las fuerzas del mercado pueden reducir los rendimientos en el extremo frontal de la curva hasta cierto punto, pero sin que el banco central entre en territorio negativo, va a ser difícil de mantener”, dijo Pandl.

Miller espera que los bonos del gobierno de Estados Unidos puedan retener rendimientos positivos porque es optimista sobre la capacidad de las autoridades financieras para apuntalar los mercados mundiales. Sin embargo, insiste en que la política monetaria por sí sola no puede abordar la situación.

Los mercados necesitan algo análogo a una respuesta a un desastre natural, dijo, “con un liderazgo creíble y articulado que pueda brindar el apoyo de atención médica, proporcionar acceso a fondos para pequeñas empresas que de otro modo podrían tener problemas para obtener financiación y proporcionar apoyo de ingresos para personas cuyos trabajos se cierren temporalmente”, como una expansión a los reclamos de seguro de desempleo.

Dicho esto, mientras ese apoyo esté ausente, y a medida que el virus continúa amenazando más vidas a nivel mundial, Miller no espera que el modo de crisis en los mercados desaparezca.