Odebrecht SA se está quedando sin garantías que ofrecer a los acreedores de la filial de construcción de la compañía brasileña, asediada por una serie de escándalos, y los tenedores de bonos tendrán que enfrentar recortes "agresivos" en una reestructuración de deuda de US$3.100 millones, según personas con conocimiento de la situación.

La filial, Odebrecht Engenharia e Construção SA (OEC), informó la semana pasada que reestructurará su deuda luego de no cumplir con el pago de un cupón. Pero la escasez de activos que respalden nuevos bonos significa que OEC tendrá que encontrar alternativas "creativas" para ofrecer a los tenedores de bonos, dijeron las personas. Las opciones en discusión incluyen el uso de flujo de efectivo de los cuatro proyectos actuales que aún generan flujo y de negocios futuros, así como una permuta de deuda por acciones, señalaron las fuentes.

Si bien OEC está buscando una reestructuración completamente negociada, no se han realizado reuniones formales y no está claro si los inversionistas aceptarían esas propuestas, indicaron las personas, que pidieron no ser identificadas debido a que el asunto es de carácter privado. El grupo de tenedores de bonos, que está trabajando con Rothschild & Co., representa aproximadamente la mitad de los US$3.100 millones de deuda de OEC, dijeron las fuentes.

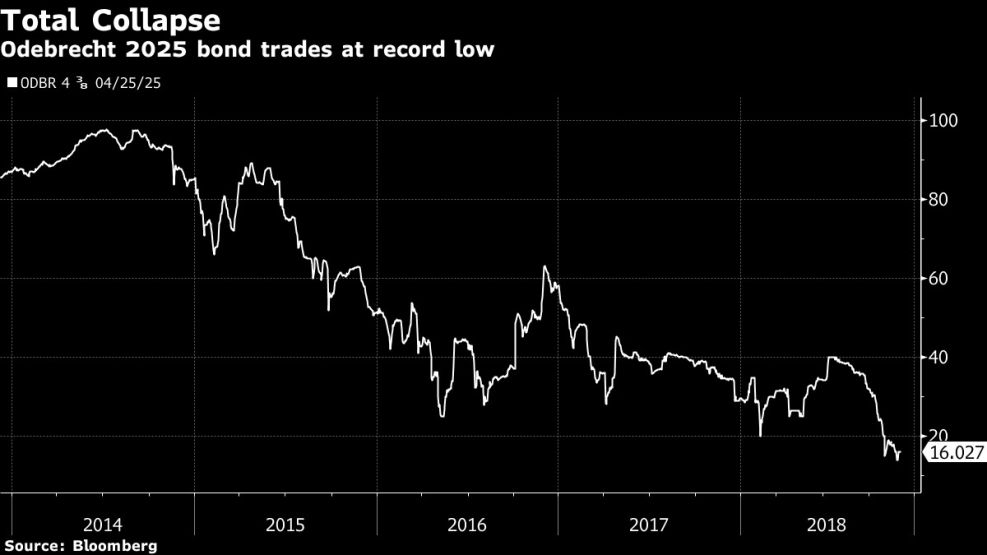

Representantes de cuatro fondos que tienen bonos de OEC dijeron a Bloomberg que aceptarían recortes desde un 50 hasta un 75 por ciento. Los US$518,6 millones en notas con vencimiento en 2025 de la constructora se han negociado a menos de 20 centavos de dólar desde fines de octubre y actualmente tienen un precio de alrededor de 16 centavos, según datos de la firma de información comercial TRACE.

Portavoces de Odebrecht, con sede en Salvador, Bahía, y Rothschild declinaron hacer comentarios. OEC señaló el mes pasado en un comunicado que está en "discusiones consensuales" con algunos de sus principales depositarios para encontrar soluciones que "fortalezcan su posición financiera a corto y largo plazo".

Odebrecht está sufriendo las consecuencias de un flujo de efectivo cada vez más reducido después de que la industria de la construcción de América Latina se paralizara en medio de la investigación de corrupción denominada Lava Jato, que envió a algunos de sus ejecutivos a la cárcel. La empresa holding que no cotiza en bolsa también reestructurará ahora más de 5.000 millones de reales (US$1.300 millones) de su propia deuda y ya ha utilizado uno de sus activos más valiosos, las acciones de la filial petroquímica Braskem SA, como garantía en préstamos de bancos locales, dijeron las fuentes.

La empresa holding aún no ha pagado un préstamo de US$400 millones que pidió a OEC, pero inyectó en marzo alrededor de 900 millones de reales en la filial constructora –utilizando uno de los préstamos respaldados por las acciones de Braskem– como anticipo de un futuro aumento de capital para que la constructora pague un bono de US$500 millones durante su período de gracia, dijo una de las personas.

Algunos tenedores de bonos de OEC han sugerido que la familia Odebrecht debe poner dinero en efectivo para aumentar el capital de trabajo de la constructora, ayudando a financiar nuevos proyectos para producir flujo de efectivo, según personas familiarizadas con la propuesta. La deuda total del grupo Odebrecht es de 76.000 millones de reales, según una persona con conocimiento de las finanzas.

Odebrecht contaba con la venta de activos en Perú para pagar la deuda, incluido su proyecto hidroeléctrico Chaglla, que acordó vender en agosto de 2017 a China Three Gorges por US$1.400 millones. Sin embargo, es poco probable que los tenedores de bonos de la filial constructora vean ese dinero, ya que parte de él se destinará al pago de daños por corrupción al gobierno peruano y casi todo el resto se pagará a los acreedores del propio proyecto, informó Bloomberg anteriormente.

OEC, que una vez fue la mayor constructora en América Latina, ha gastado alrededor de US$150 millones en efectivo cada trimestre y a junio tenía US$456 millones en efectivo, según estimaciones de Moody’s Investors Service.

La estructura de capital de la compañía es "insostenible", considerando su escasa liquidez, la reducción de su cartera de pedidos y las desafiantes perspectivas de la industria, indicó la calificadora de riesgo.