Hay un despreciable trasfondo en la sorprendentemente fuerte alianza petrolera saudí-rusa detrás de los próximos recortes en la producción de petróleo (o, más bien, la última intervención verbal coordinada para aumentar el precio del petróleo). El príncipe heredero de Arabia Saudita, Mohammed bin Salman, puede tener una relación cercana con el presidente ruso, Vladimir Putin, en público, pero no oculta su expectativa de que Rusia desaparezca del mercado petrolero en menos de 20 años.

Que la cooperación sea abiertamente táctica en lugar de estratégica es importante para el futuro del mercado petrolero. Eventualmente, quizás pronto, es posible que los dos grandes exportadores no estén interesados en acuerdos de reducción de la producción, dado que se disputarán mercados importantes y tratarán de mantener a Estados Unidos fuera de ellos.

En una entrevista de Bloomberg en octubre, MbS, como se conoce comúnmente al príncipe, explicó su visión a largo plazo del mercado petrolero: incluso si la demanda de petróleo comienza a disminuir después de 2030, "los países productores de petróleo continuarán desapareciendo todos los días. En diecinueve años, Rusia habrá disminuido mucho, si es que no ha desaparecido, sus 10 millones de barriles [por día]", señaló. "Entonces, comparando el aumento de la demanda de petróleo y la desaparición de proveedores, Arabia Saudita necesitará suministrar más en el futuro", dijo MbS.

No entregó más detalles, pero la proyección probablemente se basa en el tamaño de las reservas de petróleo de los principales productores.

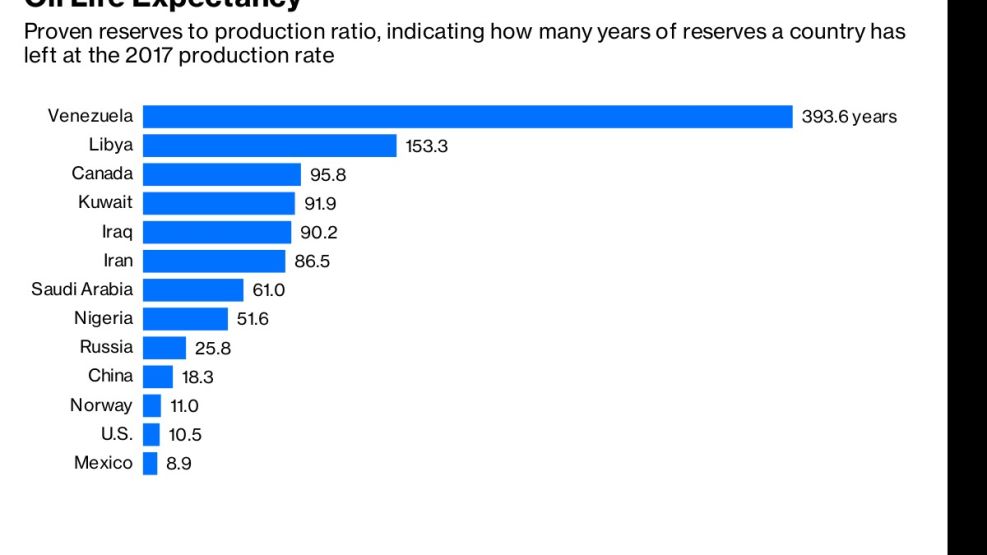

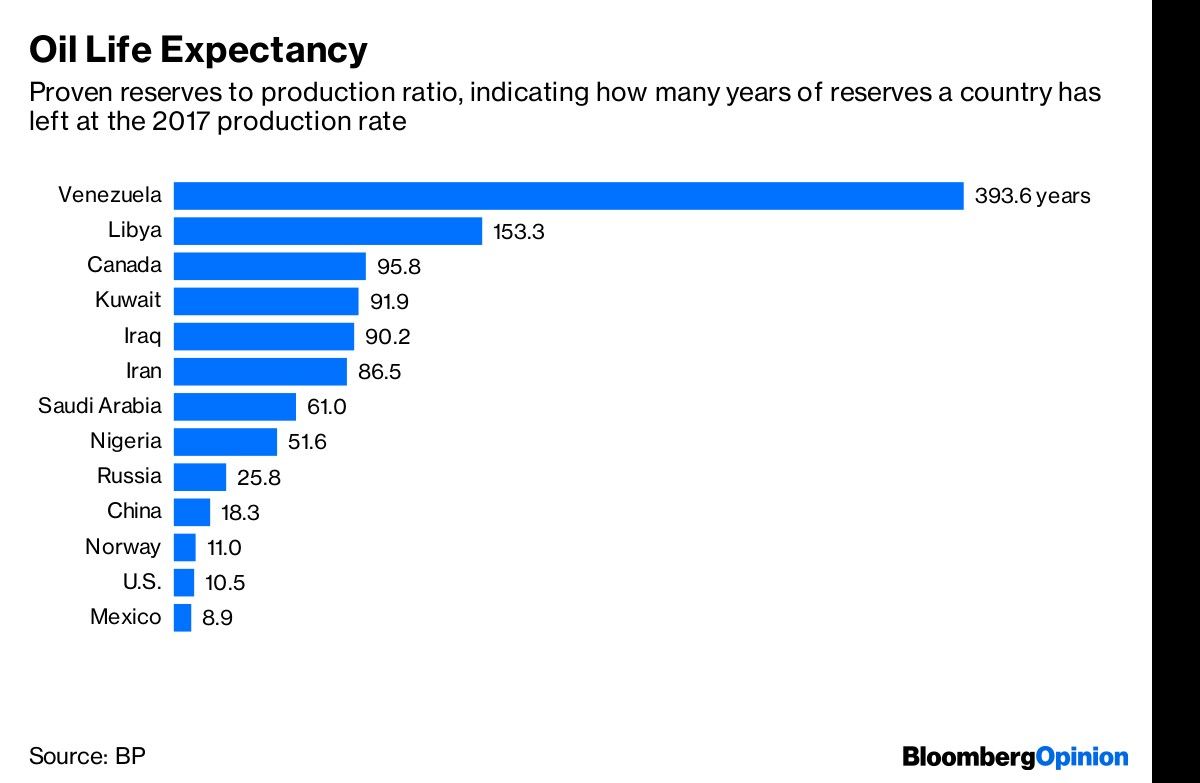

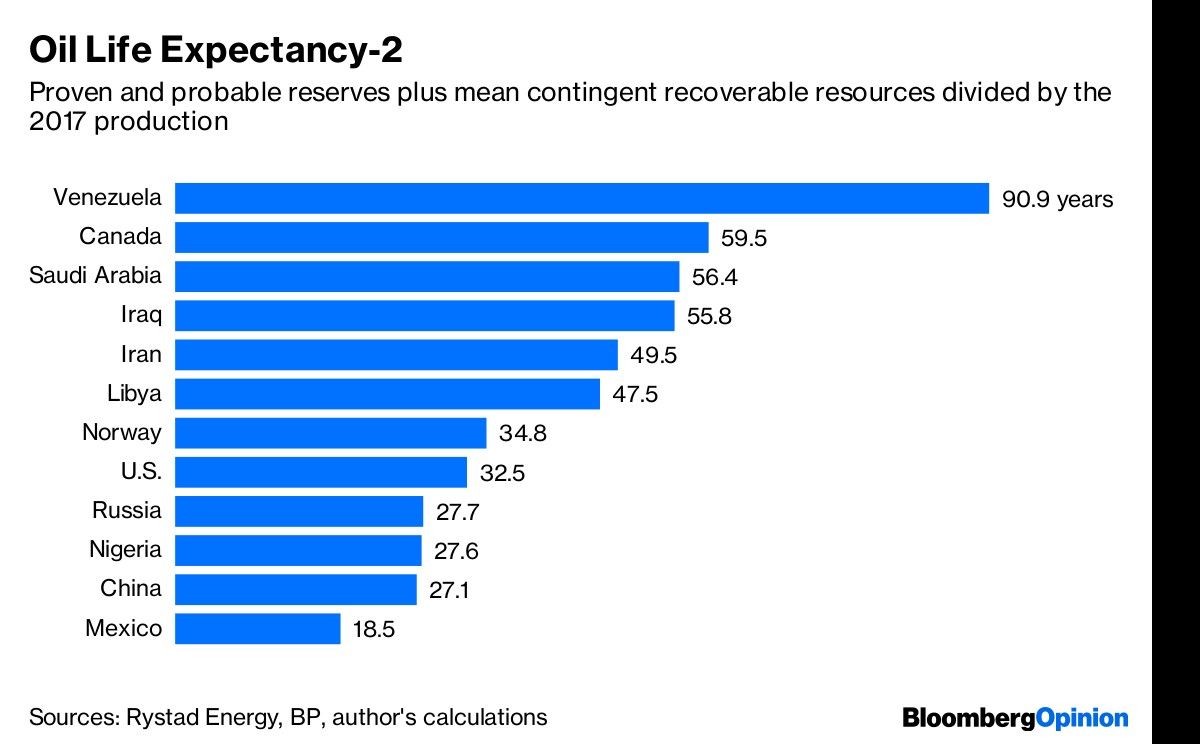

Hacer predicciones sobre cuánto petróleo le queda a un país es una tarea complicada. Basado en la Informe Estadístico Mundial de Energía de BP de 2018, que utiliza datos de fuentes oficiales y de terceros, las reservas probadas de petróleo de Rusia se agotarán en aproximadamente 26 años a la tasa de producción de 2017, mientras que a Arabia Saudita le quedan unos 61 años más de producción.

Sin embargo, las reservas probadas, no son la mejor medida para usar. Solo reflejan la cantidad de petróleo que un país puede esperar extraer con una certeza razonable en las condiciones económicas y operativas actuales. Pero los nuevos descubrimientos ocurren todo el tiempo, la tecnología de extracción mejora, los precios del mercado fluctúan. Además, las cifras oficiales pueden ser demasiado optimistas.

A menudo vale la pena considerar un territorio más incierto. Rystad Energy, empresa de investigación energética con sede en Noruega, lo hace con cuatro estimaciones diferentes de reservas y recursos para cada país, incluidos, en el límite exterior de la probabilidad, campos sin descubrir. El uso de las estimaciones de Rystad de "reservas de petróleo probadas más reservas probables más recursos de petróleo recuperables contingentes promedio en proyectos/descubrimientos aún no decididos, incluidos volúmenes no comerciales", dos niveles de incertidumbre por encima de las reservas probadas, proporciona solo un panorama ligeramente diferente para Rusia y Arabia Saudita, de 28 y 56 años de producción petrolera al nivel de 2017, respectivamente.

Según los datos existentes de diversas fuentes, MbS tiene razones para creer que antes de que la electrificación de los automóviles y otras tecnologías de reemplazo del petróleo reduzcan la demanda mundial, algunos grandes productores actuales ya no estarán disponibles. México es uno, China podría ser otro (en la entrevista de Bloomberg, MbS predijo que China reduciría bruscamente su producción dentro de cinco años, probablemente una estimación demasiado optimista, pero según los números de BP, solo le quedan 18 años). Y es probable que Rusia desaparezca del mercado antes que Arabia Saudita.

Eso no es necesariamente una gran ventaja. Mantener una gran cantidad de petróleo bajo tierra durante la casi inevitable era de baja demanda no es la mejor estrategia para Arabia Saudita. Reducir la producción solo tiene sentido siempre que cause grandes aumentos en el precio, pero incluso eso puede no ser importante pronto. El precio de punto de equilibrio que el Reino necesita para equilibrar el presupuesto es de US$74,4 por barril este año, por debajo de los US$105,7 en 2014, y, según algunas estimaciones, puede bajar a US$55 para 2021.

Rusia, dadas sus menores reservas, debería ser más susceptible a los recortes de producción que elevan el precio, pero solo tácticamente. Su estrategia a largo plazo es utilizar su flexibilidad ideológica y su fuerza militar para poner sus manos sobre los recursos petroleros de Venezuela y Libia, donde las empresas estatales rusas pueden contar con concesiones al respaldar a los líderes hambrientos de apoyo extranjero, y reducir la propia dependencia de Rusia a las exportaciones petroleras. El país equilibra su presupuesto en US$50 por barril este año y espera seguir reduciéndolo.

Además de todo esto, ni Arabia Saudita ni Rusia están interesados en recortar la producción para que EE.UU. siga aumentando la suya y se convierta en un competidor en los mercados globales.

Los datos de Rystad sugieren que EE.UU. puede seguir bombeando a las tasas actuales por más tiempo que Rusia; no hay ninguna razón para ayudar a los productores de shale de EE.UU. a aumentar más la producción haciendo subir el precio. En la situación actual, Rusia y Arabia Saudita compiten en mercados importantes, como el de China, y los funcionarios rusos desearían expandir la competencia a otras partes de Asia. La posibilidad de exportaciones de EE.UU. a los mismos mercados es poco atractiva.

En otras palabras, dejando de lado la relación amistosa y la solidaridad dictatorial, ni Rusia ni Arabia Saudita desean una cooperación a largo plazo en los recortes de producción. En los próximos años, ambos querrán bombear tanto petróleo como puedan. Esa puede ser la razón por la que los grandes recortes de producción no están en la agenda incluso ahora: un total de 1 millón de barriles por día de la Organización de Países Exportadores de Petróleo más Rusia, que es lo que se estaba discutiendo en la reunión de la OPEP en Viena, difícilmente sería trascendental.

Esta columna no necesariamente refleja la opinión de la junta editorial o de Bloomberg LP y sus dueños.