Es uno de los clubes más exclusivos del mundo, conocido a través de los años como "The Syndicate" (El Sindicato), "Central Selling Organization" (Organización Central de Ventas) y "Diamond Trading Company" (Compañía de Comercio de Diamantes).

Durante más de un siglo, De Beers ha vendido la mayoría de sus diamantes en bruto a un número selecto de clientes, una lista que dice quién es quién en el oscuro mundo de las negociaciones de gemas. Tiffany & Co., Graff Diamonds y Signet Jewelers Ltd. tienen filiales asociadas a este grupo, lo que garantiza una oferta constante de gemas con el pedigrí de ser examinadas por De Beers.

En el mundo del comercio de diamantes, convertirse en uno de los compradores de élite de De Beers se considera esencial para lograr el éxito y ganar dinero. Ahora, ya no es tan fácil.

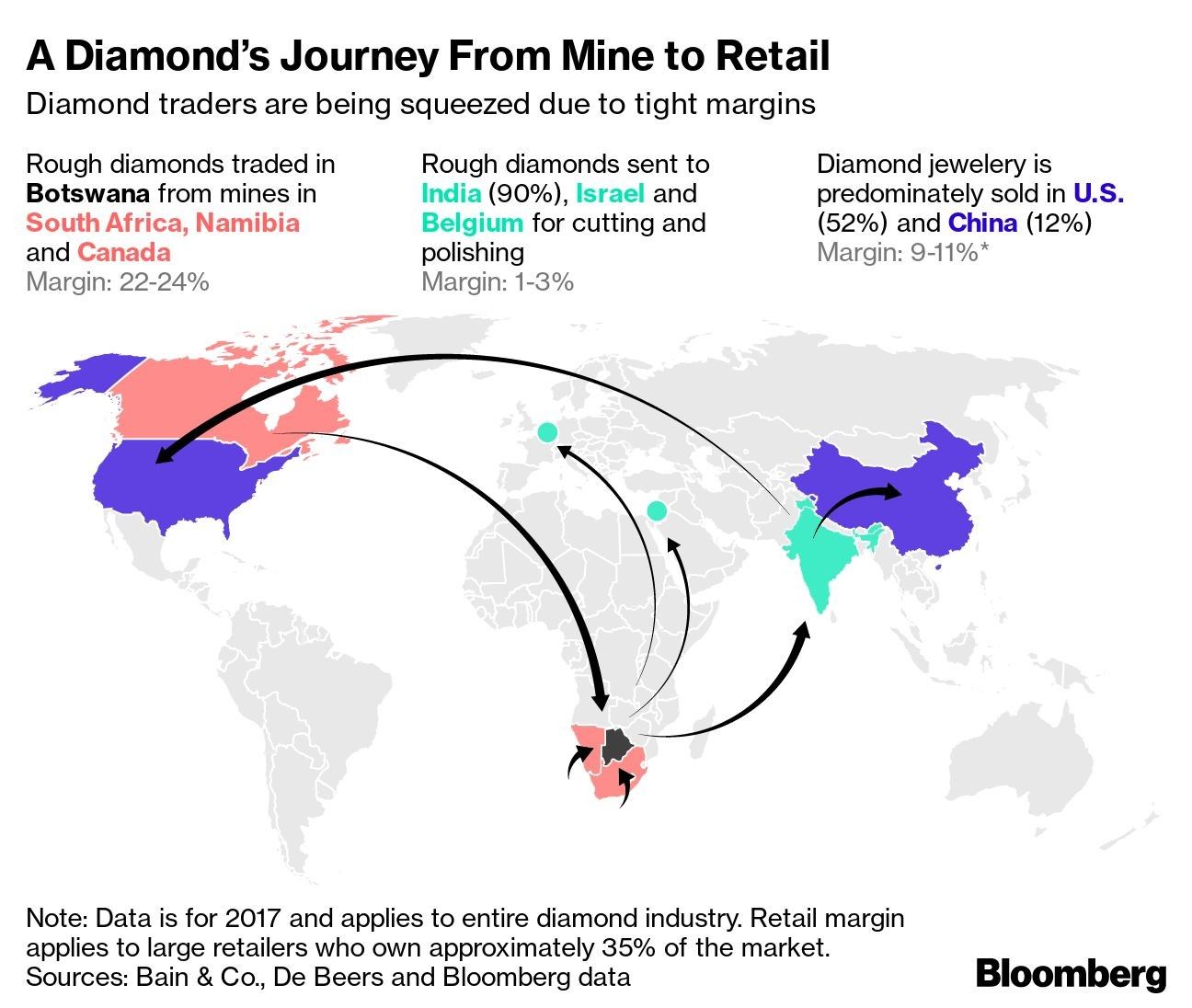

De Beers vende sus gemas en 10 ventas cada año en la capital de Botsuana, Gaborone, y los compradores —conocidos como "sightholders"— tienen que aceptar el precio y las cantidades que se les ofrecen. Es un sistema que se originó en la década de 1890 y está diseñado para beneficiar tanto a la minera como al cliente, quien recibe los diamantes a una tasa de descuento.

Pero el descuento se ha ido reduciendo. En algunos casos, los precios han sido más altos que la tasa de negociación vigente, lo que obliga a los compradores a vender con pérdidas, según personas familiarizadas con el tema. Algunos sightholders ahora tienen dificultades para ganar dinero con un negocio que alguna vez fue altamente lucrativo.

Los problemas en la industria del diamante son de dos caras. Las ventas de joyas de alto nivel se estancan mientras otras ofertas de lujo, como zapatos, bolsos y centros vacacionales, se extienden por todo el mundo. También es más difícil para las empresas de comercialización de diamantes encontrar financiación porque los bancos están abandonando el sector después de ser golpeados por fraudes y préstamos incobrables.

"No es un momento fácil, no voy a pretender que es así y no voy a fingir ante mis clientes que sí lo es", asegura el director ejecutivo de De Beers, Bruce Cleaver. Sostiene que la demanda sigue siendo sólida, y los mileniales codiciarán los diamantes de la misma manera que sus padres y sus abuelos.

De Beers dice que también está gastando más en marketing y mejorando el rastreo en la cadena de oferta como parte de los esfuerzos para demostrar que los diamantes no están alimentando conflictos ni abusos contra los derechos humanos.

Aun así, la relación entre De Beers y sus accionistas se está volviendo difícil, ya que la compañía mantiene los precios altos incluso si eso significa vender menos piedras.

Es un cambio para una industria donde el hecho de ser uno de los compradores elegidos se consideró por mucho tiempo el logro más importante. Era tan deseable convertirse en sightholder que algunas obras de la colección de arte de la compañía —presentada en sus oficinas cerca de Trafalgar’s Square en Londres y con nombres como David Hockney y Damien Hirst— fueron regalos de clientes que esperaban ganarse el favor de la minera.

En una entrevista de 2015 al Financial Times, el presidente de Graff, Laurence Graff, dijo sobre De Beers: "[S]i quiere tener éxito con los diamantes, tiene que acercarse lo más posible a ellos".

Ya no es tan cierto. Para los ochenta y tantos compradores que operan desde Bélgica hasta Israel e India, los márgenes de ganancia en diamantes comerciales se han vuelto mínimos o inexistentes. Muchos accionistas frustrados se niegan a comprar a los precios actuales, según personas familiarizadas con el tema.

Es imposible adivinar cuánto dinero pueden perder algunos de sus clientes, que son casi exclusivamente empresas privadas. Para los minoristas, como Graff y Tiffany, comerciar y pulir diamantes es una pequeña parte de su negocio en general, así que se ven menos afectados.

Pero para las muchas empresas especializadas, los problemas han sido más difíciles de manejar. Varias ya han cerrado y Eurostar Diamonds, anteriormente una de las mayores compradoras de diamantes en bruto, se declaró en bancarrota a principios de este año. Vale la pena aclarar que el grupo ha enfrentado caídas anteriores y De Beers redujo el número de sightholders en la última década.

Mientras sus clientes luchan, De Beers también está sufriendo problemas financieros. La matriz de la compañía, Anglo American Plc, vio una caída en las ganancias del primer semestre de casi 30% en el negocio de los diamantes. Las ventas en los primeros seis meses del año fueron de al menos US$500 millones menos que en el mismo periodo de los tres años anteriores.

Los precios de los diamantes en bruto han disminuido alrededor de 6% este año, mientras que los pulidos han bajado aproximadamente 1%, según datos de Polishedprices.com.

Los sightholders se enfrentan a la reducción de los márgenes de beneficios por la compra a De Beers. El descuento integrado que reciben ha sido de alrededor de 3% en el último año. En algunos casos, se ha reducido a 1% o han pagado más de lo que pueden vender en el mercado secundario, según clientes y otros en la industria.

Los estrechos márgenes significan que la ganancia se anula tras un cargo de servicio de valor agregado de 1,5% pagadero a De Beers y comisiones de corretaje de aproximadamente 0,5% a 1%, dicen.

Es un cambio considerable desde finales de la última década, cuando los clientes podrían esperar un descuento consistente de más de 5%, según estas personas.

De Beers ha llegado a extremos inusuales para respaldar a sus compradores en dificultades. Este año, la compañía flexibilizó las normas para los sightholders, permitiéndoles reducir sus cuotas anuales y diferir las compras. También dice que la fijación de precios permite a los clientes obtener beneficios suficientemente buenos después de promediar los auges y las desaceleraciones del mercado.

"Soy consciente de que tenemos que ayudarlos a superar la tormenta", dice Cleaver. "Hay cosas que podemos hacer en el resto de 2019 para impulsar la demanda y ayudar a los clientes a agregar un poco más de flexibilidad en sus negocios".

No parece que se avecinen buenas noticias. El banco holandés ABN Amro, uno de los líderes en la financiación de la industria, escribió recientemente a sus clientes que ya no financiaría compras de diamantes en bruto a menos que esté claro que se podría obtener un beneficio sobre las piedras. Además, algunas cajas de diamantes vendidas por su rival rusa Alrosa PJSC este mes se están negociando con grandes descuentos respecto al precio al que Alrosa las vendió, según las personas.

"Es una tormenta perfecta: demasiada oferta, no suficiente demanda", asegura Richard Hatch, analista de metales y minería en Berenberg. "No creo que mejore en el corto plazo".