Los negociadores esperan un rápido aumento en la actividad en la segunda mitad del año, pronosticando que las desinversiones y los acuerdos por todas las acciones podrían levantar la peor caída de la adquisición en años.

A medida que los gobiernos vuelven a abrir las economías devastadas por la pandemia, los directores ejecutivos y las juntas comienzan a pensar en hacer negocios, después de recaudar dinero para apuntalar los balances, según los cojefes de fusiones y adquisiciones globales de Goldman Sachs Group Inc. Dusty Philip y Michael Carr.

Dijeron que industrias como la tecnología pueden liderar la salida, con acuerdos que también provienen de sectores gravemente afectados, como la energía, donde las empresas deben realizar transacciones para mantenerse con vida.

“Lo que hemos aprendido del pasado es que las fuertes caídas en el mercado de fusiones y adquisiciones han dado lugar a fuertes recuperaciones, por lo que esperamos una segunda mitad fuerte con mayores niveles de fusiones y adquisiciones”, dijo Philip. “La gran mayoría de las discusiones están suspendidas, pero muchos clientes permanecen en una posición sólida y en la delantera con respecto al despliegue de capital para fusiones y adquisiciones”.

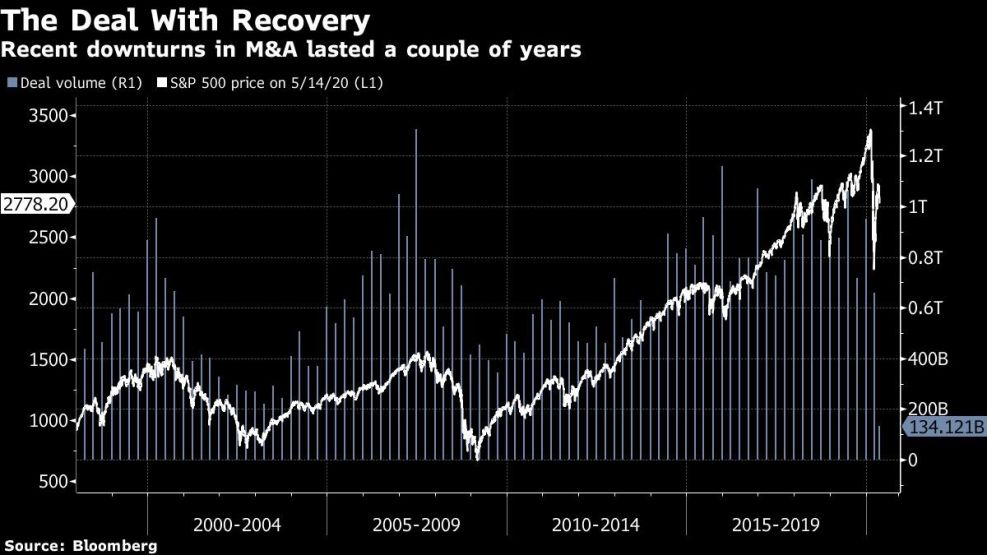

El análisis del banco de tres crisis en los últimos 30 años muestra que las fusiones y adquisiciones tardan un par de años en volver a su máxima aceleración, dijo Carr. Pero esta recuperación ya está en su “segunda ola”, donde las empresas están tratando de ganar escala mediante fusiones de iguales y ventas de activos para centrarse en los negocios principales, dijo.

Telefónica SA y Liberty Global Plc del multimillonario John Malone acordaron este mes combinar sus operaciones en el Reino Unido por US$39.000 millones, mientras que Coty Inc. acordó vender sus marcas Wella y Clairol a la firma de compra KKR & Co. en un acuerdo de US$4.300 millones. Uber Technologies Inc. ha hecho una oferta para adquirir Grubhub Inc., dijeron personas familiarizadas con el asunto esta semana.

Las fusiones y adquisiciones globales han caído 45% este año con US$619.000 millones en acuerdos anunciados, según datos compilados por Bloomberg.

George Casey, quien dirige la práctica global de fusiones y adquisiciones en el bufete de abogados Shearman & Sterling LLP, dijo que las corporaciones de flujo de efectivo y los fondos de capital privado están buscando oportunidades de compra.

“Habrá algunas industrias como el petróleo y el gas que tendrán que hacer algo: sufrieron un doble golpe por la pandemia y también los bajos precios del petróleo y es posible que tengan que buscar transacciones como una cuestión de supervivencia”, dijo.

Encuesta de fusiones y adquisiciones

Una encuesta reciente de la consultora Ernst & Young encontró que las compañías se están preparando para realizar transacciones.

Más de la mitad de los más de 1.000 altos ejecutivos encuestados dijeron que esperan deshacerse de los activos en los próximos 12 meses, en parte para financiar inversiones tecnológicas, según el Estudio Global sobre la Desinversión Corporativa anual de la empresa. Alrededor de dos tercios dijeron que reformarían sus carteras para prepararse para una economía pospandémica.

“Más empresas que nunca dicen estar reteniendo activos por demasiado tiempo”, dijo la firma. “A medida que enfrentan decisiones de asignación de capital aún más duras y probablemente más limitadas en un entorno empresarial perturbado, deberán reformar sus carteras”.

La pandemia también afectará la forma en que se realizan los acuerdos, según Philip de Goldman Sachs. Espera que los clientes se centren más en cuestiones ambientales, sociales y de gobierno.

“Lo que se verá, por ejemplo, es que las compañías están mirando sus carteras con objetivos específicos de huella de carbono en mente o consideran sinergias en el contexto de cómo se cuidará a los empleados y las comunidades”, dijo.