Telefónica SA y Liberty Global Plc, de John Malone, nunca han estado tan cerca de crear por fin el mayor operador de telecomunicaciones del Reino Unido tras coquetear con varias opciones a lo largo de los años.

Es posible que las empresas hagan un anuncio esta misma semana. Las conversaciones dependen en parte de que se logre un control igualitario para la fusión de O2 y Virgin Media, a la vez que estructuran un acuerdo que ayude al gigante español a pagar su enorme deuda, según personas familiarizadas con el asunto, las cuales pidieron que no se revelara su identidad porque las conversaciones son privadas.

En un comunicado el lunes, Telefónica confirmó que están manteniendo conversaciones sobre una posible fusión de los respectivos negocios de telecomunicaciones en el Reino Unido y que no hay garantía de que se vaya a llegar a un acuerdo.

Las acciones de clase A cotizadas en Nueva York de Liberty Global subieron un 15% el viernes después de que Bloomberg informase acerca de las conversaciones, el mayor salto desde 2009. Las acciones de Telefónica subieron un 1,8% al inicio de la negociación el lunes, mientras que su rival BT Group Plc llegó a caer un 4,6%.

Cerrar un acuerdo este mes en medio de un colapso en la negociación de fusiones a escala mundial sería todo un logro. Una fusión de O2 y Virgin Media podría crear un negocio con un valor de negocio estimado de aproximadamente US$30.000 millones, según analistas de Goldman Sachs Group Inc., lo que podría convertirlo en el mayor acuerdo alcanzado desde que se declaró la pandemia global de coronavirus.

Telefónica, que actualmente cotiza cerca de un mínimo de 25 años, exige que las dos compañías tengan los mismos derechos de voto en la nueva empresa, dijo una de las personas. Los ejecutivos y asesores deben conciliar esa condición con la necesidad de Telefónica de pagar 38.000 millones de euros (US$41.700 millones) de deuda, lo que significa que es poco probable que aporte efectivo al acuerdo, dijeron analistas de New Street Research.

Es probable que Liberty realice un pago significativo en efectivo a Telefónica como parte de la transacción, dijeron dos de las personas.

Aunque las conversaciones están avanzadas, los ejecutivos de ambas partes siguen siendo cautelosos tras recientes problemas estratégicos, dijeron las personas. Las autoridades reguladoras bloquearon el plan de Telefónica de vender su negocio en el Reino Unido a CK Hutchison Holdings Ltd. y la operadora tuvo que aparcar una oferta pública inicial debido al Brexit y la posterior convulsión del mercado.

Liberty Global declinó hacer comentarios.

Nuevos rivales

El máximo ejecutivo de Liberty Global, Mike Fries, dijo en septiembre que comprar un operador de telefonía móvil en el Reino Unido generaría cientos de millones de dólares en sinergias. El capital adicional resultaría de la combinación de infraestructura y de ahorros de operaciones administrativas y de apoyo, así como de no tener que pagar por el acceso a redes que no son de su propiedad.

Sociedades conjuntas anteriores han reducido costos, como el acuerdo de 2016 de Liberty Global con Vodafone Group Plc en los Países Bajos. En febrero, esa asociación estaba produciendo el 85% de sinergias previstas de 210 millones de euros, un año antes de lo previsto.

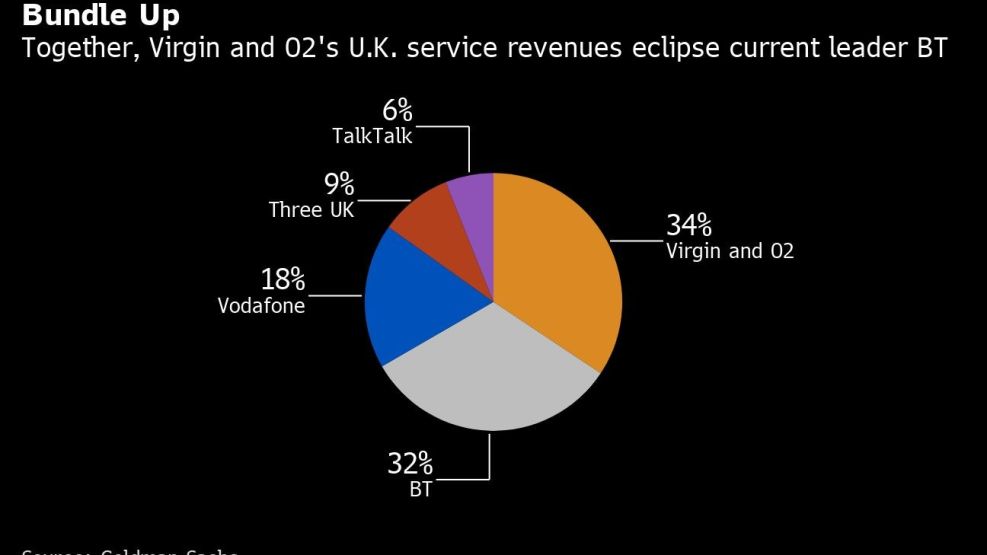

Las entidades fusionadas acapararían el 34% de los ingresos de servicios de telecomunicaciones del Reino Unido, eclipsando al actual operador líder, BT Group Plc, según un análisis de Goldman Sachs publicado el viernes. Si tiene éxito, la nueva empresa sería el único rival de BT que ofrece a los clientes servicios de línea fija y móviles.

Creemos que la posición de liderazgo de BT en el mercado de comunicaciones del Reino Unido se vería amenazada por una fusión de sus rivales O2 y Virgin Media. Un segundo operador de telefonía fija y móvil a escala ejercería presión sobre la cuota de mercado de banda ancha para consumidores y empresas móviles de BT, y aumentaría la inversión en infraestructura alternativa de fibra completa para competir con los propios planes de expansión de Openreach.

-Matthew Bloxham, analista de telecomunicaciones de BI