Para combatir el coronavirus, economías en desarrollo desde Colombia hasta Indonesia están recurriendo a una serie de maniobras que se han vuelto comunes en el mundo rico desde 2008: los bancos centrales están comprando deuda gubernamental.

Desde febrero, unos 13 bancos centrales de mercados emergentes comenzaron a comprar bonos o dijeron que estaban considerando hacerlo, según una investigación de Bloomberg Intelligence. Es una política que conlleva un riesgo adicional en países donde las monedas son frágiles y suele haber fuga de capitales.

Si bien los bancos centrales están tratando de estabilizar los turbulentos mercados financieros, sus acciones también están brindando apoyo para permitir mayores déficits fiscales, y el gasto público en todas partes se está incrementando para proteger a personas y empresas de las consecuencias de la pandemia. Algunos, como el Banco de Indonesia, están comprando deuda soberana directamente, un paso más allá incluso que la mayoría de pares de la economía desarrollada.

El peligro para los mercados emergentes, que a menudo dependen de capital extranjero a corto plazo, es que terminarán ahuyentándolo, y reviviendo la inflación, al inundar el sistema con efectivo recién creado.

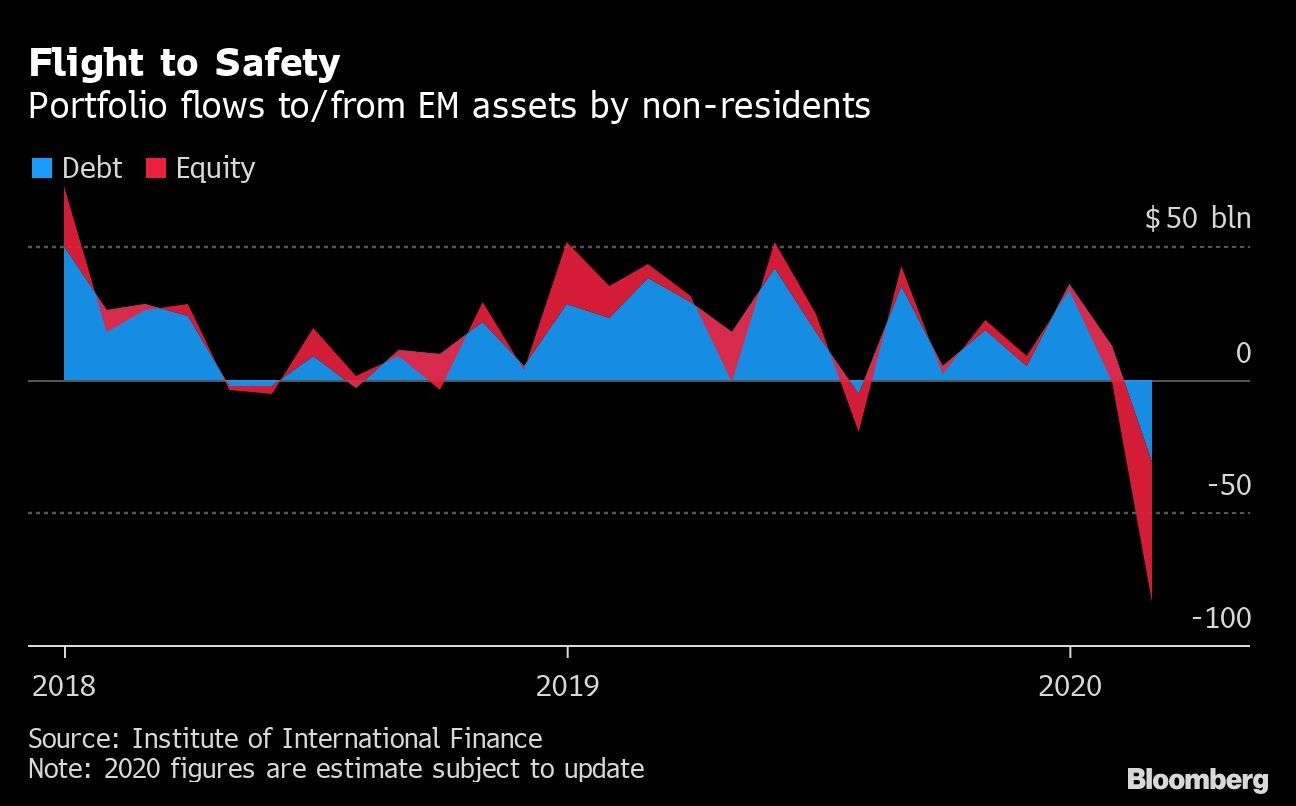

Tan solo este año las economías en desarrollo han evidenciado salidas que superan la crisis financiera mundial de 2008, con monedas como el real brasileño y el peso mexicano que cayeron más de 20%. Dichas pérdidas a su vez dificultan que Gobiernos y empresas paguen deudas fijadas en dólares.

En resumen, el riesgo es que estos países desencadenen un colapso financiero al tratar de contener el colapso económico en el que ya están sumidos.

“Podemos esperar que un mayor número de mercados emergentes abandonen sus restricciones fiscales a medida que aumentan los casos de COVID-19 y se profundiza la recesión”, dijo Chua Hak Bin, economista senior en Maybank Kim Eng Research Pte. en Singapur. “Al monetizar sus déficits fiscales se correrá el riesgo de una fuerte liquidación de divisas, lo que puede desencadenar una crisis más profunda dada su dependencia del financiamiento externo y en moneda extranjera”.

Impacto de las paralizaciones

El dolor económico que genera el virus podría ser especialmente severo en los mercados emergentes, donde franjas de la población trabajan en empleos informales por un salario exiguo sin una gran red de seguridad social.

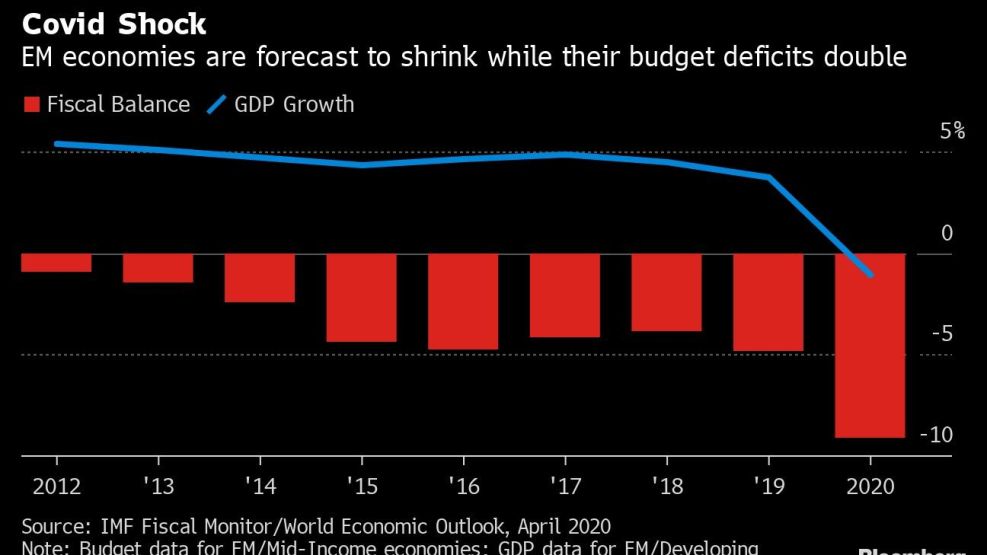

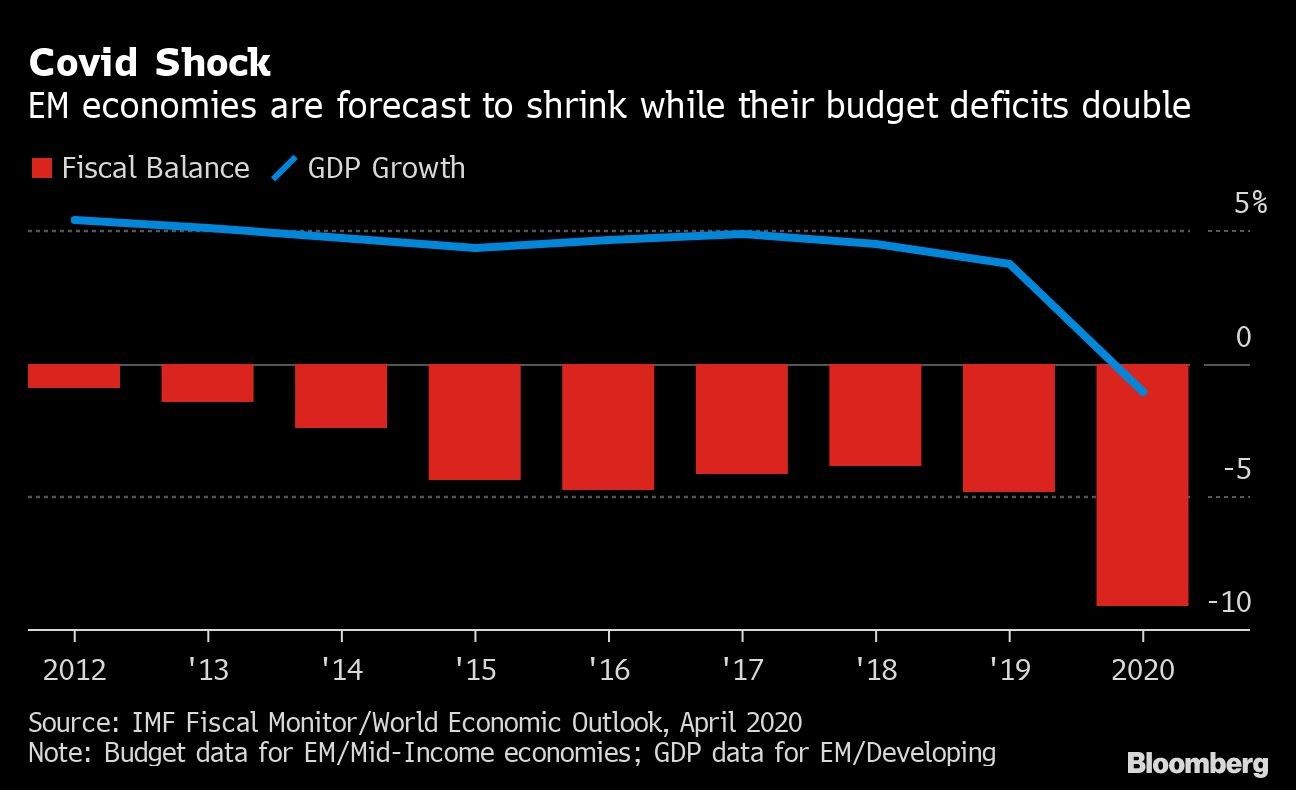

Los esfuerzos de apoyo ejercen presión sobre las finanzas públicas y no hay suficiente ayuda para el desarrollo. Más de 100 de los 189 países miembros del FMI han solicitado ayuda, un récord nunca antes visto. El Fondo ha duplicado sus programas de préstamos de rápida liberación a US$100.000 millones, pero dice que los mercados emergentes deben gastar 25 veces más. Las economías avanzadas no han venido al rescate: el exsecretario del Tesoro de Estados Unidos, Larry Summers, describió su contribución como “migajas”.

Con base en sus propios recursos, formuladores de política del mundo en desarrollo están tratando de descubrir cómo maximizarlos, incluso mediante la adopción de versiones de la política conocida como “flexibilización cuantitativa”, que desdibuja las líneas entre las medidas fiscales y monetarias.

Los detalles varían ampliamente, pero este tema esencial ha sido una característica de la discusión de políticas en las capitales de mercados emergentes de todo el mundo.

Legisladores de Brasil han estado debatiendo una medida para expandir los poderes de compra de bonos del banco central. En Chile, varios expresidentes del banco central firmaron una carta apoyando una enmienda constitucional que permitiría al banco comprar notas del tesoro.

Varios mercados emergentes ya han sido rebajados, incluidos los de México y Colombia, o están a punto de ser rebajados, como Indonesia.

Además, señales de inflación o fugas de capitales podrían obligar a los bancos centrales a “endurecer la política abruptamente”, dando un nuevo golpe a sus economías, escribieron analistas de Bank of America la semana pasada.

Existen algunas diferencias clave entre las políticas de tipo flexibilización cuantitativa en economías avanzadas y en mercados emergentes. En las avanzadas, las medidas se implementaron inicialmente para evitar la deflación después de que las tasas de interés llegaran a cero. Pero en las emergentes, su orientación es más para estabilizar los mercados, mientras que todavía hay espacio para reducir las tasas en la mayoría de los casos.

“El crecimiento y los beneficios inmediatos para la estabilidad financiera han tenido prioridad en relación con las preocupaciones sobre la inflación y las vulnerabilidades para la estabilidad financiera a mediano plazo”, escribió Carlos de Sousa en Oxford Economics en una nota del 27 de abril. “La crisis del coronavirus está cambiando el mundo rápidamente, y la política monetaria no es una excepción”.