Desesperados por sobrevivir al desplome de su mercado, los fanáticos de las criptomonedas están rebuscando en la caja de herramientas financieras para captar algo de dinero a la antigua.

Han comenzado a vender derivados ligados a monedas digitales para sacar algún provecho de sus activos depreciados. Su necesidad es tan aguda que los emprendimientos que gestionan sobre todo desarrolladores de software y expertos en tecnología están negociando los términos con profesionales de las finanzas que se ganaron el pan en Wall Street.

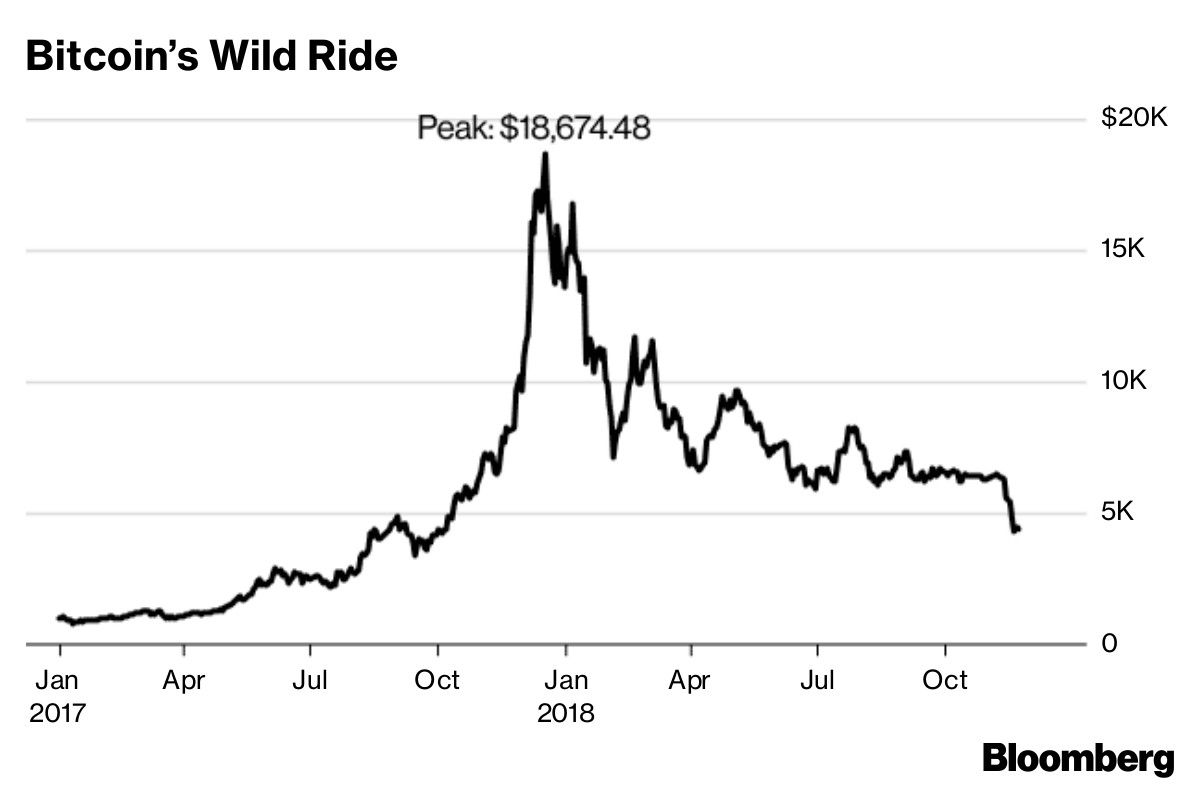

Es el costo de sobrevivir a lo que ha dado en llamarse el criptoinvierno… y un impresionante giro respecto de la locura que hizo que el Bitcoin subiera 1,400% en el 2017. La moneda digital más valiosa bajó alrededor de un 80% desde su pico máximo. Para la otra parte de la transacción, es una manera poco costosa de apostar a una recuperación.

“Todo el que estaba sentado sobre una pila de monedas digitales vio en el mercado bajista del 2018 que su negocio está a merced de los precios de las criptomonedas”, dijo Sam Bankman-Fried, máximo responsable de Alameda Research, firma de negociación cuantitativa de activos digitales de San Francisco. “Para la supervivencia de esos jugadores puede ser crucial tener algo de efectivo si los precios de los activos digitales bajan”.

Los “mineros” –las personas que producen nuevas monedas y verifican las transacciones–, así como las compañías que captaron dinero en el primer auge de oferta de monedas del 2017, tienen que ser creativos para seguir operando. Están entre los principales vendedores de derivados similares a opciones de compra cubiertas, transacción popular entre los inversores en acciones.

La negociación de opciones también se ha visto impulsada por un creciente grupo de exprofesionales de Wall Street que han abandonado los activos tradicionales para reemplazarlos por criptomonedas. Entre los actores clave se cuentan QCP Capital y Akuna Capital, firmas cuyo personal está formado por exempleados de fondos de cobertura y firmas de negociación de alta frecuencia.

Si bien los futuros de Bitcoin, que se lanzaron por primera vez a fines de 2017, cotizan en los mercados públicos administrados por compañías reguladas como CME Group Inc., la mayor parte de las operaciones con opciones, que comenzaron a aparecer hace unos seis meses, son contratos bilaterales privados. Eso significa que es difícil conseguir estadísticas oficiales.

Las entrevistas con una docena de operadores e inversores en criptomonedas de Nueva York a Sídney proporcionaron una variedad de estimaciones sobre los volúmenes de venta, de US$ 125 millones por mes a US$ 500 millones, y opiniones diversas sobre la posibilidad de que los principales usuarios sean contrapartes profesionales operando entre sí o los mineros que crean los activos digitales y otros grandes tenedores de monedas digitales.

Las opciones de compra cubiertas les vienen bien a quienes quieren generar ciertas ganancias con los activos que poseen. Estas limitan la capacidad del vendedor para beneficiarse con los aumentos de precios que superen determinado punto, en tanto la mayor parte de la ventaja potencial de cualquier aumento importante va a manos del comprador.

Si bien el mercado ha crecido rápidamente, algunos operadores destacan que hay restricciones gravosas. Como no hay estándares de mercado, la contraparte suele exigir garantías significativamente más importantes que las que se pedirían por opciones sobre monedas tradicionales de aceptación más general, según Rich Rosenblum, cofundador de GSR, firma de negociación algorítmica con sede en Hong Kong especializada en activos digitales.