“Comprar ahora que se puede”, es el lema que hoy impulsa el repunte de las operaciones con tarjeta de crédito y las operaciones en los supermercados. La paradoja, en medio de un clima de caída de confianza de los consumidores, tiene lugar a poco de las elecciones presidenciales y en base a las expectativas de devaluación y una importante suba de precios el año próximo.

Así, los clientes que no están unidos por el optimismo sobre la economía sino por la necesidad de cubrirse de la inflación, apelan a las compras a plazo, los días de fuertes promociones de las grandes cadenas y a adquirir la mayor cantidad posible de productos no perecederos. Para los analistas financieros, esta situación abre la puerta para que en los próximos meses, las entidades bancarias –especialmente las más pequeñas–, registren una suba de la mora que, entienden, tendrá lugar en un eventual escenario de caída del salario real.

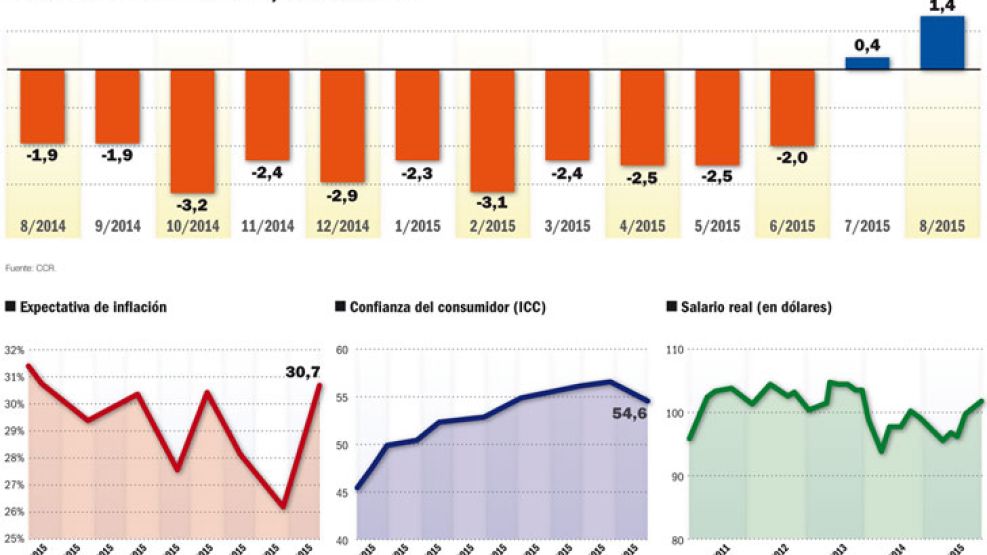

Sandra Dalinger, gerente de Trade de CCR, explicó que en el último mes, “se observa un aumento de las compras los fines de semana con fuertes descuentos en supermercados, especialmente en productos enlatados, perfumería y limpieza. Agosto marcó una suba de 1,4 punto en canales tradicionales y autoservicios”.

Según agregó, el comportamiento de los consumidores habla de una actitud defensiva, “buscan hacerse de un stock de productos dentro de lo que pueden. En los supermercados compran en cuotas, y es algo que se observa en las 144 categorías de consumo masivo que analizamos”.

Cada operación con plástico, que crece con fuerza, no se debe a una mayor satisfacción sobre la situación económica actual. El Indice de Confianza del Consumidor (ICC) elaborado por el Centro de Investigación en Finanzas de la UTDT, registró en septiembre una caída de 3,8% con respecto al mes anterior. Fernando Freijedo, analista del Centro detalló que en septiembre cayó la perspectiva sobre la situación macroeconómica, la situación personal y bienes durables e inmuebles, según surge de las respuestas de unos 1.200 encuestados.

El contraste entre la menor certidumbre de las familias y las mayores compras es, para Guillermo Barbero, socio de FirstCFA, el resultado de que “mucha gente percibe que el momento de comprar las cosas es ahora y trata de adelantar todo lo que pueden. En los últimos meses el programa Ahora 12 explica gran parte del éxito de un consumo que es claramente defensivo”.

Este es un comportamiento que se registra tanto en los sectores de ingresos altos como bajos.

“Sin importar los niveles de salario, hay una pérdida de vergüenza por comprar segundas marcas”, destaca Salinger, en línea con Claudio Rodríguez, gerente general de Cicmas, que detalló que en los supermercados, “caen las marcas premiun, los clientes buscan Precios Cuidados y segundas marcas. Hoy la prioridad es el precio y el producto que esté de oferta”.

Al respecto, Matías Moltalván, gerente de Retail de Nielsen, apuntó que la inflación es la principal preocupación junto con la seguridad laboral.

Sobre 400 casos relevados, la expectativa de inflación es de 30% para 2016 y un 23% de los consultados se preocupa por la estabilidad laboral.

Riesgos. Las compras a plazo tienen, o deberían tener, cierto control por parte de las familias en función de las expectativas sobre la situación financiera en 2016. Rodrigo Benítez, socio de Estudio Alpha, advierte sobre esta situación: “Hay un clima de querer endeudarse en pesos a la espera de que las cuotas se licuen, y esperamos una suba de la mora para los próximos meses porque si bien se espera un contexto de inflación, podría registrarse una caída del salario real si las próximas paritarias no llegan a compensar la suba de precios”.

Benítez agregó que esto es algo que van a registrar en mayor medidas los bancos más chicos del sistema, ya que los más grandes tienen clientes con mayor capacidad de reinserción laboral.

Las dos caras de las líneas de crédito

El crecimiento de las operaciones con tarjetas de crédito que están alentadas por los planes de cuotas como Ahora 12, que es el principal impulsor.

Guillermo Barbero, socio de First explicó que el crecimiento de las operaciones con plástico fueron alcanzando el volumen de los nuevos préstamos personales.

“Es importante destacar que programas del Estado como Procrear, también impulsan la toma de nuevos préstamos personales, ya que en muchos casos las familias prefieren tomar este tipo de productos para hacer las terminaciones de sus casas”, dijo el especialista.

Según los datos de la consultora en base a las cifras del BCRA, el volumen total de $ 140 mil millones en tarjetas alcanzó a la línea de personales.

Las acciones de fuerte promoción de los bancos también explican una parte del repunte de la toma de crédito.

De a poco fueron regresando a lo largo del año las alianzas con las líneas aéreas, en algunos casos se promocionaron hasta 24 cuotas y esas fueron oportunidades que los clientes no quisieron dejar pasar.

La fuerte acción de los bancos buscó compensar con un mayor número de operaciones los topes impuestos a estas líneas el año pasado por el BCRA.

Allí, el mayor impacto se sintió en las pequeñas entidades, mientras que las grandes profundizaron las acciones comerciales. “Esperamos que hasta Navidad siga esta tendencia”, dijo Barbero.