El presidente de la Cámara de Diputados impulsa una ley para eximir o reducir el impuesto a las ganancias a los asalariados con sueldos entre $75 mil (actual piso del impuesto) y los $150 mil. "Esto genera grandes distorsiones porque se amplían las brechas con los que perciben sueldos superiores y con los autónomos (que quedarán tributando como hoy)", explica Jorge Colina, Economista de Idesa y agrega que "desde la oposición, para no asumir el costo político de rechazar esta defectuosa ley, piden extender el beneficio a algunos de los excluidos de manera de mitigar las distorsiones".

Para Colina, los ajustes que estarían acordando oficialismo y oposición implicarán mayor costo fiscal. "Así se agrega otro factor de desconfianza respecto a la posibilidad de cumplir con la meta inflacionaria que se propuso el gobierno para el 2021.

Por otra parte, el economista advierte que, "como el impuesto a las ganancias es coparticipable, también afectará a las provincias que seguramente presionaran para recibir algún tipo de compensación".

Oficialismo y oposición comparten la aspiración de que menos gente pague el impuesto a las ganancias. ¿Qué fundamento puede tener esta propuesta? A manera de referencia, Colina apela a la experiencia internacional para explicar la situación.

Ganancias: el nuevo piso será retroactivo a enero 2021 y el aguinaldo quedará exento

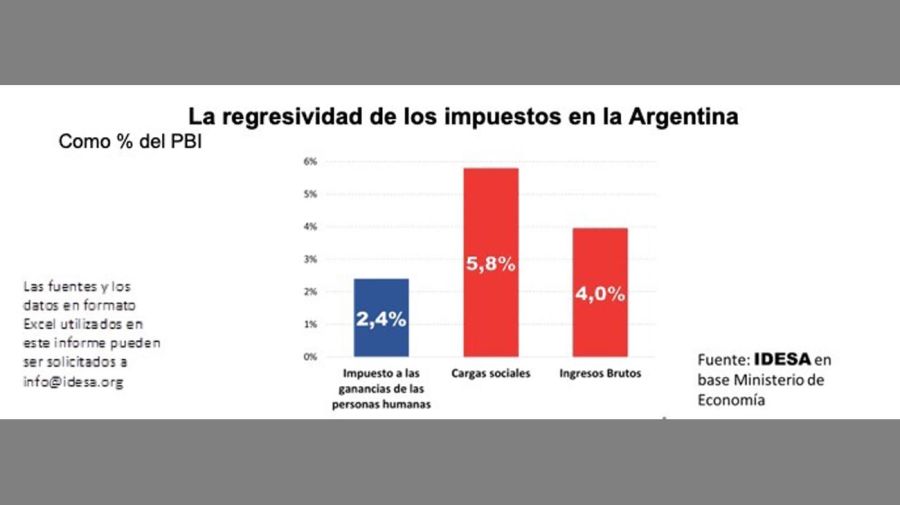

Según la OECD, en los países desarrollados el impuesto a las ganancias de las personas recauda aproximadamente 10% del PBI. Según el Ministerio de Economía, en Argentina se observa el siguiente panorama:

- El impuesto a las ganancias de las personas humanas recauda el 2,4% del PBI.

- Por cargas sociales se recauda el 5,8% del PBI.

- Por el impuesto a los ingresos brutos se recauda el 4,0% del PBI.

"Estos datos muestran que la recaudación del impuesto a las ganancias de las personas humanas en Argentina es muy reducida. Este bajo nivel se compensa, por ejemplo, con cargas sociales (que inciden sobre los salarios más bajos) y el impuesto a los ingresos brutos (con alto impacto sobre los consumos populares). Con estos dos tributos se recauda 4 veces más que con el impuesto a las ganancias. Esto deja al desnudo de que la iniciativa del oficialismo y la oposición solo tiene fundamento en el oportunismo de congraciarse con sectores electoralmente relevantes y de alto poder adquisitivo. En otras palabras, el progresismo es para los discursos. Las decisiones van en sentido contrario: se reduce la incidencia del impuesto progresivo (ganancias), mientras se mantienen los impuestos regresivos (cargas sociales e ingresos brutos)", analiza Colina.

"En los países desarrollados el impuesto a las ganancias de las personas recauda aproximadamente 10% del PBI. En Argentina, recauda 2,4%. Pero por cargas sociales se recauda el 5,8%"

"La resistencia de la clase media y los dirigentes sindicales contra el impuesto a las ganancias usa como argumento que hace 20 años poca gente estaba alcanzada", dice el titular de Idesa. "Luego, el contexto de alta inflación y la no actualización o actualización parcial de los parámetros del impuesto hizo que más gente sea alcanzada. Fue una manera espontánea y desprolija de aumentar la importancia del impuesto. Esto justifica revisar las normas, pero no la convierte en un tema prioritario ni urgente", agrega.

Para Colina, "el objetivo no debería ser bajar la incidencia del impuesto a las ganancias sino, por el contrario, mejorar su diseño en el convencimiento de que es la manera más justa de financiar el Estado"

Y agrega: "El oficialismo y la oposición deberían centrar esfuerzos en implementar un ordenamiento integral del sistema tributario tomando como eje principal simplificar a partir de unificar tributos. Como se viene haciendo con éxito con el Monotributo, unificando los impuestos al consumo (IVA nacional, ingresos brutos provincial y tasas municipales) se puede bajar la presión administrativa y tributaria sobre los contribuyentes. La misma estrategia es necesario aplicar con los impuestos al patrimonio (bienes personales, inmobiliario y automotor). Esto debe ir complementado con mínimos no imponibles a las cargas sociales (para que las personas de menores ingresos tengan chances de conseguir empleos asalariados en la formalidad) y reducir el impuesto al cheque y las retenciones".

En el actual contexto, "impulsar la reducción del impuesto a las ganancias, argumentando compromiso con la Justicia Social, es un acto extremo de hipocresía", dice Colina y agrega: "Para generar un sistema tributario que promueva el desarrollo social con equidad, se necesita un ordenamiento integral que apunte a la simplificación, a la morigeración de los impuestos más injustos y distorsivos, y a la eliminación del más destructivo: la inflación", concluye.

LR