Banco Santander Brasil SA espera que se realicen al menos 30 ofertas públicas iniciales en Brasil en los próximos 18 meses, las cuales recaudarán alrededor de US$15.000 millones. También habrá ampliaciones de capital que podrían ascender a otros US$15.000 millones.

"2019 va a ser un año bastante activo", dijo el director de renta variable de Santander Brasil, Andre Rosenblit. Las elecciones han frenado las ofertas de acciones este año, “ hubo pocas transacciones y las que se llevaron a cabo tuvieron lugar fuera del país. Este escenario ha cambiado”, dijo Rosenblit en una entrevista en la oficina del banco en São Paulo.

El cambio de perspectiva respecto a las ofertas de capital en la mayor economía de América Latina responde a las expectativas de los inversores de que la Administración del presidente electo, Jair Bolsonaro, adoptará una agenda promercado, centrada en privatizar empresas estatales ineficientes e impulsar medidas fiscales para abordar la creciente deuda pública del país, en concreto una reforma del sistema de seguridad social de Brasil.

Santander espera que las ofertas se concentren en el primer semestre del próximo año, donde podría haber alrededor de 10 salidas a bolsa. “Históricamente, el Gobierno tiene más flexibilidad, más poder de negociación, durante los primeros seis meses. El mercado se está preparando para las transacciones que se llevarán a cabo principalmente en el primer trimestre", dijo Rosenblit.

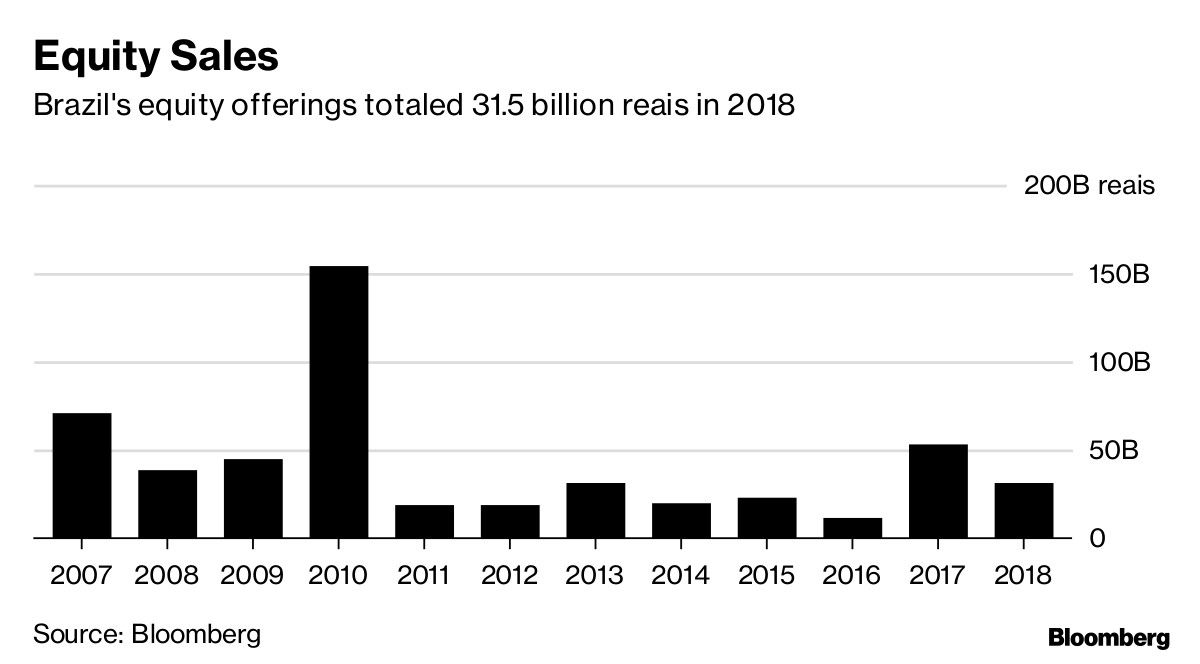

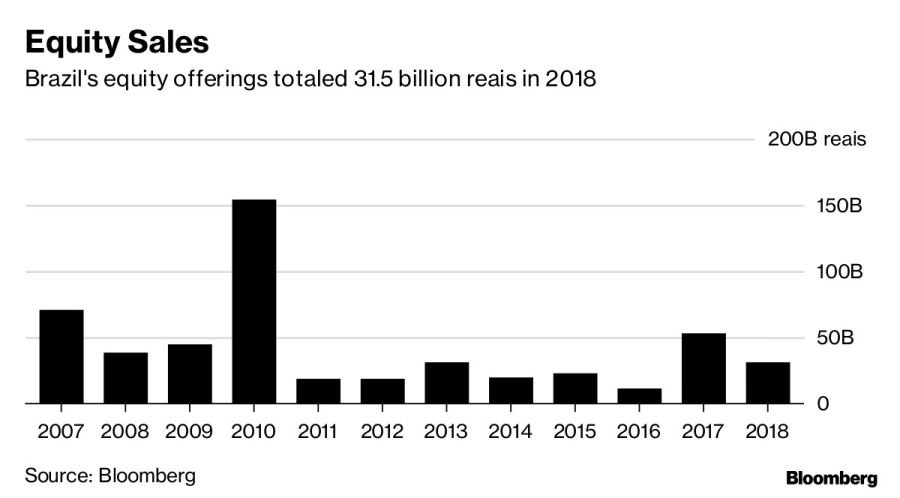

Las colocaciones de capital de las empresas brasileñas en lo que va de año han disminuido un 17,6 por ciento, a 31.500 millones de reales, debido a que las elecciones presidenciales inciertas impidieron que las empresas recurrieran a los mercados locales. Las colocaciones con más éxito del año, las ofertas públicas iniciales de PagSeguro Digital Ltd y StoneCo Ltd, se llevaron a cabo en Estados Unidos.

Según Rosenblit, la participación de los inversores locales en las transacciones tiende a ser un poco más alta que en el pasado, ya que la industria local ha estado creciendo y algunos fondos de capital han captado mucho dinero este año ante un mayor apetito por el riesgo. "Esperamos una buena demanda de los inversores locales", dijo.