A primera vista, Entertainment One y Hasbro son una buena pareja. La primera produce el exitoso programa de TV para niños Peppa Pig y la segunda es la mayor empresa mundial de juguetes. Fusione una con la otra y tendrá un gigante de medios y merchandising.

Es por eso que tiene sentido estratégico la adquisición por parte de Hasbro del estudio con sede en Toronto a cambio de 3.300 millones de libras (US$4.000 millones). Obtiene acceso a varias valiosas franquicias para niños que puede convertir en más juguetes y puede utilizar las habilidades de producción de eOne para aprovechar su propio catálogo de juegos, como Monopoly, Buckaroo! o Jenga.

Hasbro tiene un historial decente, por no decir estelar, de transformar sus franquicias de juegos en películas. Las cintas Transformers y G.I. Joe han sido éxitos de taquilla, más allá de no replicar eso a nivel de críticas.

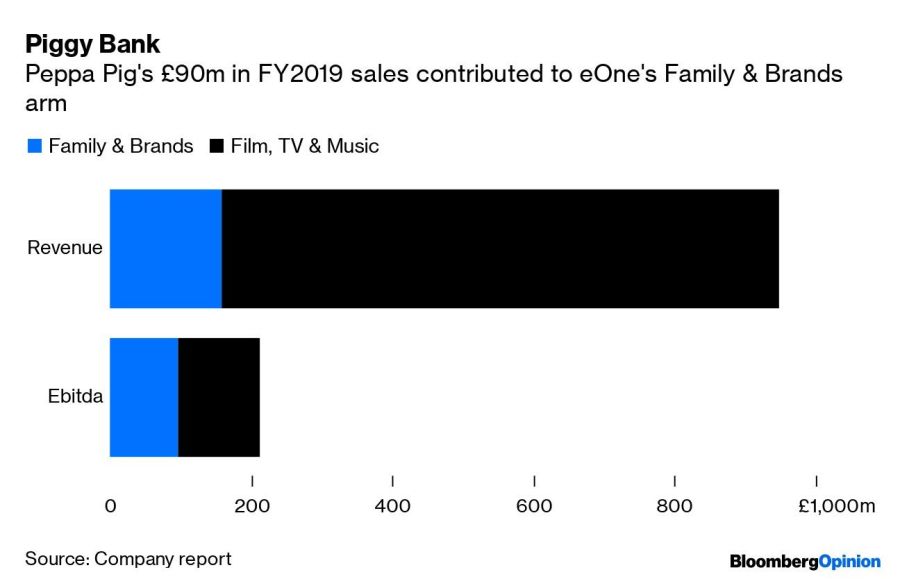

Es ahí donde entran en juego las dudas sobre el acuerdo con eOne. Si bien es conocida como la empresa detrás de Peppa Pig, la caricatura representa solo el 10% de sus ingresos totales. Las unidades familiar y de marcas de la compañía se expanden con fuerza, pero su división cinematográfica y de televisión, que ha hecho películas como "Green Book" y programas como "The Walking Dead", aporta más ventas y ganancias. Tiene algo que a Hasbro le falta: prestigio.

Darren Throop, el máximo ejecutivo de eOne, se enorgullece de la calidad de las producciones de cine y televisión. Es fácil ver cómo para eOne puede ser difícil de digerir la idea de lanzar productos derivados de los juegos de mesa y juguetes de Hasbro. El acuerdo en el papel tiene lógica: 130 millones de libras en sinergias anticipadas en 2022 pueden llevar a una rentabilidad de la operación cercana a 8% según pronósticos de resultados de analistas, cubriendo con justeza el costo de capital. Y eso antes de contabilizar cualquier beneficio por vender más juguetes o hacer más películas.

Hasbro compra empresa dueña de Peppa Pig en cerca de US$4.000m

Pero, ¿son estas empresas una buena combinación cultural apropiada como ellos expresan? Ese puede ser el mayor obstáculo para alcanzar el potencial del acuerdo. Eso si asumimos que se completa. Por ahora eso está en duda. Las acciones llegaban a 5,90 libras el viernes, por sobre la oferta de 5,60 por acción de Hasbro, lo que sugiere que los inversores anticipan que un activista eleve el precio de compra o una contraoferta. Entre los rivales pueden aparecer Disney, Liberty Global de John Malone, Vivendi de Vincent Bollore, Comcast o incluso el competidor de la industria de juguetes Mattel.

La cantidad de servicios de streaming de TV y películas ha desatado una batalla por contenidos de alta calidad y eOne tiene algunos de los mejores, ayudada por relaciones con Steven Spielberg, con quien mantienen una alianza estratégica en materia de producción, y el superproductor Mark Gordon.

Disney pasó de ser una empresa de producción a un gigante del merchandising y los parques temáticos y su éxito de la mano del CEO Bob Iger se ha forjado en torno a franquicias reconocidas como Star Wars, Marvel y las producciones de Pixar. Hasbro mueve sus piezas para hacer lo mismo pero en la dirección opuesta. Los contenidos de alta calidad son cada vez más caros y escasos, no obstante. Eso puede hacer que eOne sea un bocado igual de apetitoso para otra empresa.

* Esta columna no necesariamente refleja la opinión de la junta editorial o de Bloomberg LP y sus dueños.