La decepcionante respuesta del presidente Andrés Manuel López Obrador al coronavirus está ayudando a aplastar el carry trade del peso mexicano, una de las jugadas más populares de los mercados emergentes.

Las apuestas alcistas en pesos han caído casi 97% desde un récord de 170.366 contratos a fines de enero, a medida que la COVID-19 se extiende por todo el mundo, paralizando la economía global.

Si bien la tasa de interés clave de México sigue siendo la más alta en América, los operadores de carry se han visto afectados por la volatilidad del peso a medida que el gobierno minimiza el impacto económico y sobre la salud de la pandemia. La moneda tiene el peor desempeño en los mercados emergentes en los últimos tres meses. Es improbable que esa combinación de volatilidad y debilidad se revierta pronto.

“La volatilidad destruye el carry, y creo que un factor clave de esta volatilidad es la falta de claridad sobre las acciones de política fiscal para contrarrestar el shock económico de la COVID-19”, asegura Jesús López, estratega de Banco Base en Monterrey. “Hay una mayor percepción de riesgo en México, y esto continuará mientras se desconozca el impacto económico”.

Durante el mes pasado, la volatilidad implícita a un mes del peso mexicano se ha mantenido por encima del promedio del rublo ruso, el real brasileño, la rupia indonesia y el rand sudafricano.

Todos estos países están sufriendo los mismos choques de precios de los productos básicos, las salidas de inversión extranjera y el aumento en los casos de coronavirus. Lo que hace que México se destaque es la respuesta decepcionante del gobierno a la COVID-19, tanto desde el punto de vista económico como de salud pública.

Lección de historia

También puede haber un precedente histórico.

“El pico en la volatilidad de las monedas emergentes durante los últimos episodios de estrés del mercado mundial ha tendido a retrasarse, no coincidir, con el pico en las oscilaciones de las acciones de mercados emergentes”, asegura Ilya Gofshteyn, estratega sénior macro de mercados emergentes en Standard Chartered, con sede en Nueva York. Ese es particularmente el caso con el peso mexicano.

La moneda tocó fondo cuatro meses después de que el índice de renta variable de mercados emergentes de MSCI alcanzara su punto más bajo durante el colapso global 2008-2009, en comparación con un retraso de un mes en el real brasileño y el peso chileno. Tal patrón está listo para repetirse, argumenta Gofshteyn.

Las bajas pruebas per cápita y la respuesta tímida del gobierno significan que México es particularmente “vulnerable a un brote potencialmente grande” y una mayor contracción económica que sus pares, escribió Citigroup en una nota a sus clientes. Las autoridades sanitarias estimaron la semana pasada que el país tiene más de 26.000 casos de coronavirus, aunque la cuenta oficial estaba por debajo de 5.000 al lunes.

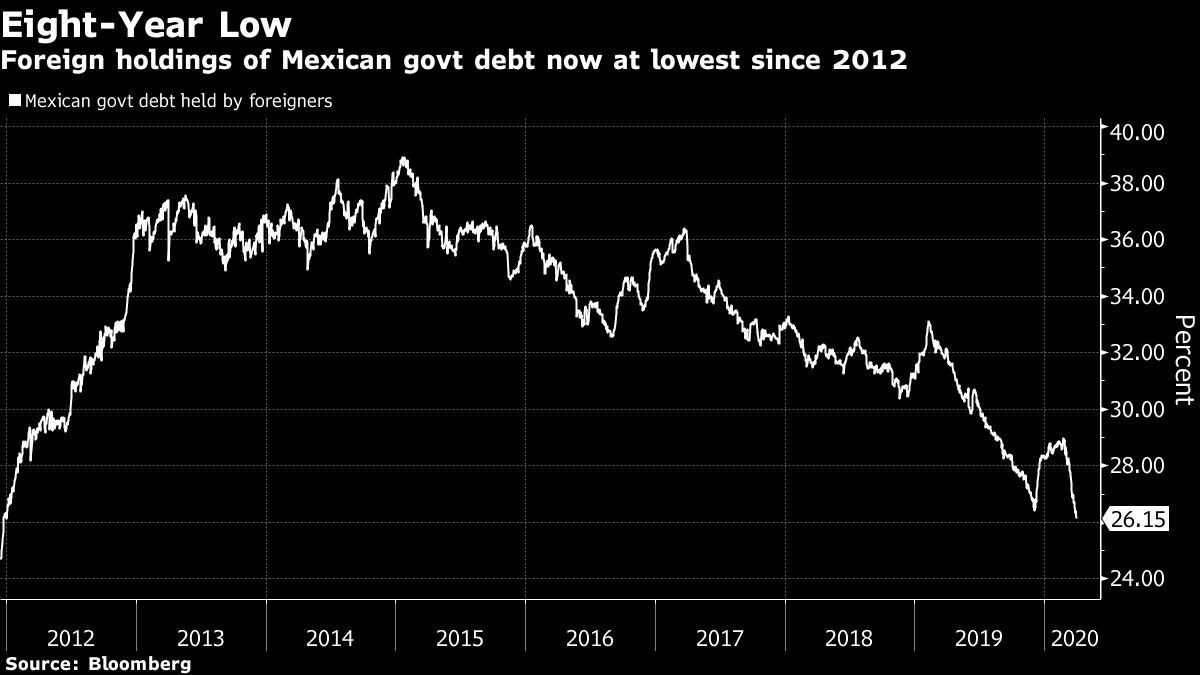

La incertidumbre significa que los inversores extranjeros continuarán descargando sus tenencias de deuda del gobierno mexicano. Según Banxico, la participación de la deuda mexicana de propiedad extranjera era del 26% al 31 de marzo, la más baja desde principios de 2012.

“No veo un retorno a la estrategia de carry por ahora, y eso significa que las posiciones en instrumentos de deuda continuarán sin liquidarse”, dice López de Banco Base.