Una y otra vez, los funcionarios de la Reserva Federal han afirmado que cualquier repunte de la inflación este año sería transitorio. Sin embargo, los operadores en los mercados financieros no están tan seguros.

Los inversionistas se han obsesionado con los signos generalizados de presiones alcistas en los precios a medida que productos básicos como el cobre y la madera aumentan a niveles récord, y la expectativa del mercado de bonos para la inflación en la próxima década aumenta a un máximo de ocho años. El enfoque está desencadenando cambios en el mercado de valores, lo que condujo el martes el índice de volatilidad Cboe a su nivel más alto desde marzo.

La ronda más reciente de informes de resultados corporativos de Estados Unidos puso nuevamente la palabra inflación en boga, con un aumento en su uso de 800% con respecto al año anterior, según Bank of America Corp. Incluso el informe de nóminas de la semana pasada, que mostró que EE.UU. agregó en abril solo cerca de una cuarta parte de los empleos que los economistas esperaban, se considera una señal de que las empresas tendrán que aumentar los salarios para atraer a más trabajadores desempleados a la fuerza laboral.

Instan a Biden a realizar cambios de liderazgo y reformar la Fed

“El riesgo de inflación es lo que queremos ver aquí”, dijo el viernes Savita Subramanian, jefa de estrategia cuantitativa y de capital de Bank of America, en Bloomberg Television. “No sé si será transitorio”.

Los precios al consumidor de EE.UU. registraron en abril su mayor incremento desde 2009, en medio de un aumento récord en los costos de los automóviles usados. Esta gran alza indica una acumulación en las presiones inflacionarias, debido a que la pujante demanda da a las empresas la libertad de traspasar los mayores costos.

Los temores inflacionarios son una amenaza política para los planes del presidente Joe Biden de importantes nuevos gastos, particularmente después de un decepcionante informe de empleos el viernes.

Pero los responsables de formular las políticas se mantienen firmes. Incluso los miembros más restrictivos de la Fed han intervenido en las últimas semanas para decir que es poco probable que la inflación se salga de control a pesar del gasto gubernamental sin precedentes en respuesta a la pandemia de coronavirus. Tanto el presidente de la Fed, Jerome Powell, como un importante asesor económico de la Administración de Biden han dicho que la inflación que ahora se observa en ciertos sectores de la economía es “transitoria”.

Esa descripción plantea una pregunta importante: ¿cuánto tiempo significa “transitorio”? La respuesta es probablemente desconocida en este momento, pero las recesiones pasadas proporcionan algunas pistas.

Productos básicos después de la recesión

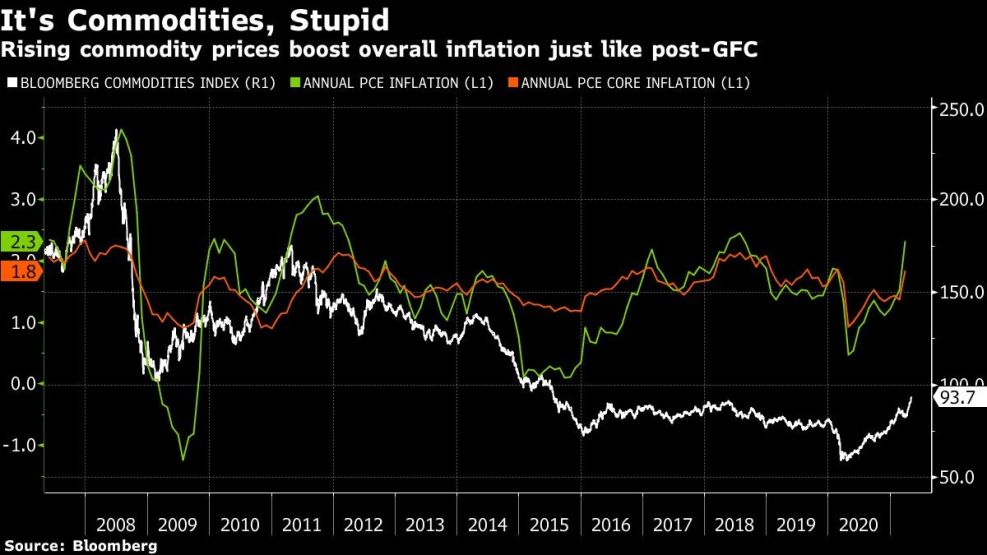

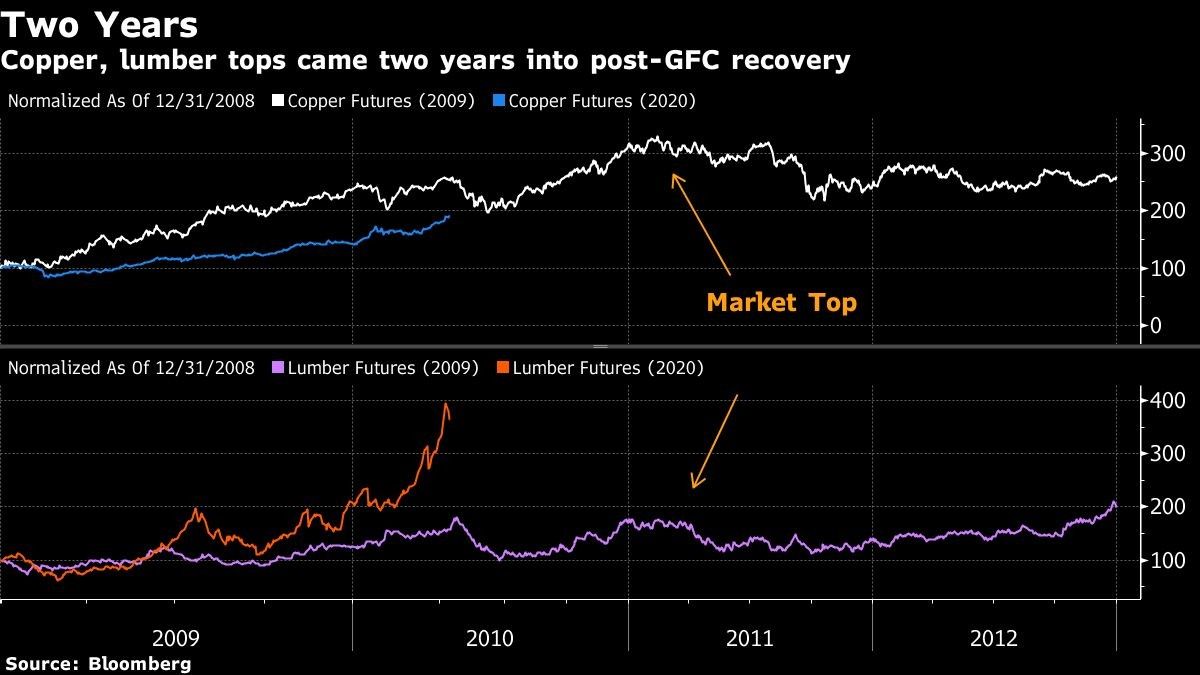

Si el último aumento de los precios está impulsado en gran medida por los productos básicos, entonces es cuestión de cuánto tiempo esos precios de los insumos seguirán subiendo. Utilizando el repunte económico de 2009 como una hoja de ruta, la demanda de materias primas, y ergo sus precios, se disparó durante dos años e impulsó la inflación global hasta que los mercados de materias primas llegaron a su punto máximo.

Esos aumentos de precios fueron impulsados en gran medida por un paquete masivo de infraestructura china. Esta vez, EE.UU. puede desempeñar el papel que ocupó China hace más de una década, ya que el Gobierno de Biden propone miles de millones de dólares en gastos. Según esta lógica, “transitorio” podría significar dos años.

Esperan un crecimiento del PBI norteamericano del 6,5%

Sin embargo, las materias primas como la madera y el cobre no son los únicos factores que potencialmente impulsarán la inflación. Los chips de computadora utilizados en todo, desde celulares a automóviles y refrigeradores, también juegan un papel importante.

Por otro lado, la demanda acumulada entre aquellos que no pueden pagar artículos caros se puede ver en el aumento de los precios de los autos usados en EE.UU., dijo Sebastien Galy, estratega sénior de Nordea Investment Funds SA en Luxemburgo. El índice de valor de los vehículos usado de Manheim, que mide los precios en subastas mayoristas, muestra que ahora son un 20% más altos que desde fines del año pasado.

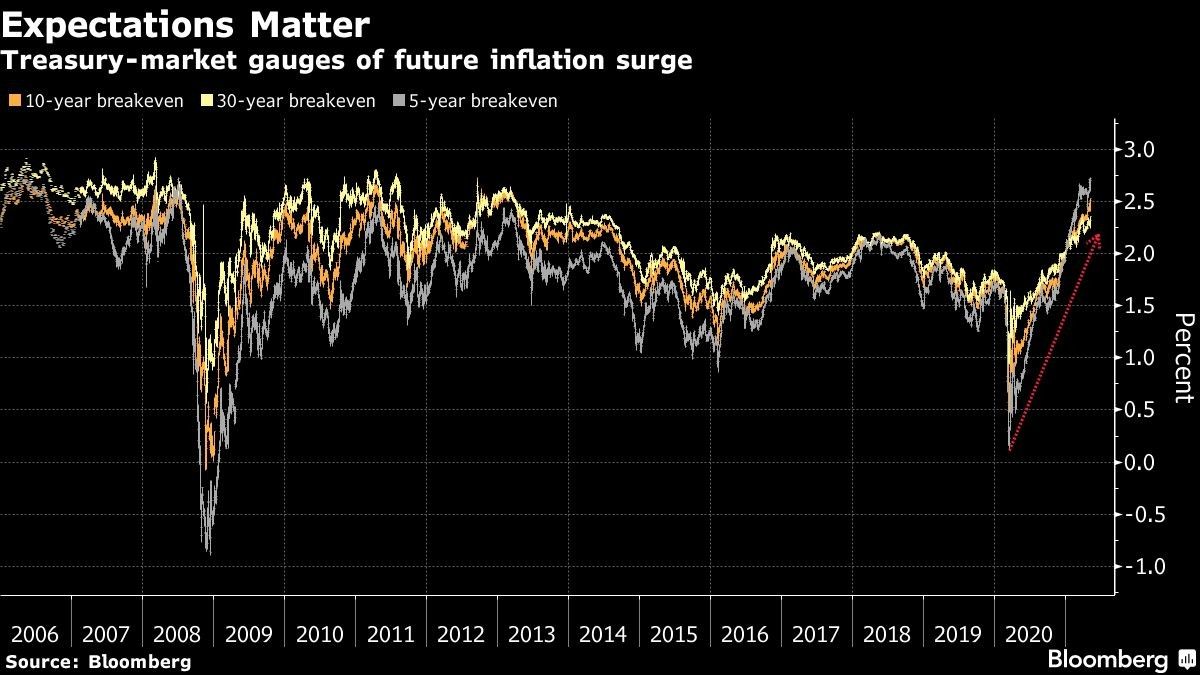

Breakevens

El mercado de bonos ha absorbido toda la presión sobre los precios, y las expectativas de inflación que refleja son influyentes para establecer las suposiciones de los inversionistas. Las tasas de breakevens a 10 años, un referente de la inflación esperada para la próxima década, están cerca de su nivel más alto desde marzo de 2013, en torno al 2,54%. Los breakevens a cinco años alcanzaron un 2,78% esta semana, su mayor nivel desde 2006.

Sin duda, no todos los participantes del mercado están de acuerdo con las señales de inflación que provienen del mercado de bonos. Goldman Sachs Group Inc. y Pacific Investment Management Co. estiman que los operadores de bonos que fijan un precio de inflación anual cercano a 3% en los próximos años exageran el aumento de las presiones.

Presiones salariales

Mientras tanto, algunos inversionistas, estrategas y políticos han indicado que el verdadero mensaje de la tasa de creación de empleo del mes pasado, que estuvo muy por debajo del pronóstico, es que aumentará el costo de atraer a más desempleados de regreso al mercado laboral. Esto se debe en parte a los beneficios adicionales de desempleo del Gobierno que hacen que sus salarios anteriores sean menos atractivos. Cualquier presión para aumentar los salarios podría repercutir en los precios de los bienes y servicios, lo que aumentaría aún más la tasa de inflación.