—En su blog usted escribió: “El Gobierno ha decidido utilizar tres armas electorales que son muy peligrosas: aumentar el gasto público, ajustar salarios, jubilaciones y demás prestaciones sociales por arriba de la inflación, mantener muy bajo, alrededor de solo el 1% mensual, el ajuste del tipo de cambio oficial y utilizar las reservas que ha acumulado gracias al superávit comercial por el alto precio de la soja y demás productos de exportación para acortar la brecha entre el precio del dólar y los mercados semilibres, contado con liquidación y dólar Bolsa, e impedir una escapada del dólar paralelo como la de septiembre de 2020 antes de las elecciones”. Y usted continuó diciendo que los pronósticos de los operadores del mercado dicen que “la presión acumulada terminará en una explosión devualuatoria”.¿Cuál es su propio pronóstico de lo que va a suceder?

—Prefiero no hacer pronósticos. No quiero que se transformen en profecías autocumplidas, dado que mucha gente presta atención a lo que digo. Mantener el clima de estanflación sin que se transforme en una hiperinflación explosiva es algo que el Gobierno va a lograr hacer. Lo hará este año y también posiblemente el próximo. No estoy muy seguro de que logre evitar ya una hiperinflación antes de las elecciones de 2023. Son análisis sin bases demasiado sólidas, es mi impresión. Mi objeción a la forma como el Gobierno maneja la economía no se refiere tanto a lo coyuntural, sino a los rasgos organizativos de la economía. Cada decisión que toma significa un retroceso respecto a los progresos de la década de los 90, algunos de los cuales se mantuvieron en las décadas siguientes. Tenemos la economía muy mal orientada. Salvo un cambio organizativo de la economía muy grande, no volveremos a crecer. Seguiremos estancados y con inflación en dólares.

—La economista Marina Dal Poggetto alertó que, en vez de comprar dólares, en el segundo semestre el Gobierno se verá obligado a venderlos. ¿Será el punto de inflexión que dé pie a los pronósticos del mercado?

—Seguro que, en lugar de comprar, venda. Tiene razón la economista. Pero la corrida peligrosa es contra los depósitos a plazo fijo del sistema bancario para volcarse al dólar. Eso complicaría mucho la vida del Gobierno. El Banco Central, en un caso así, subirá las tasas de interés e intentará controlar esa situación. Nadie sabe cómo se va a dar. Prefiero no hacer un pronóstico muy preciso. Nadie está seguro. Mencioné lo del mercado porque se nota en las conductas de los agentes económicos. Hay inquietud sobre qué puede pasar con el dólar. La decisión del tipo de cambio oficial la toma el Banco Central. La escapada se puede dar en los mercados libres, en particular en lo que se denomina el blue. Si la gente piensa que le conviene sacar los depósitos a plazo fijo y comprar dólares en el mercado paralelo, es una corrida muy peligrosa que el Banco Central deberá detener. La única forma es subiendo las tasas de interés significativamente.

"El pobre Guzmán tiene que manejar la economía sin saber adónde quieren ir el Gobierno y el Presidente"

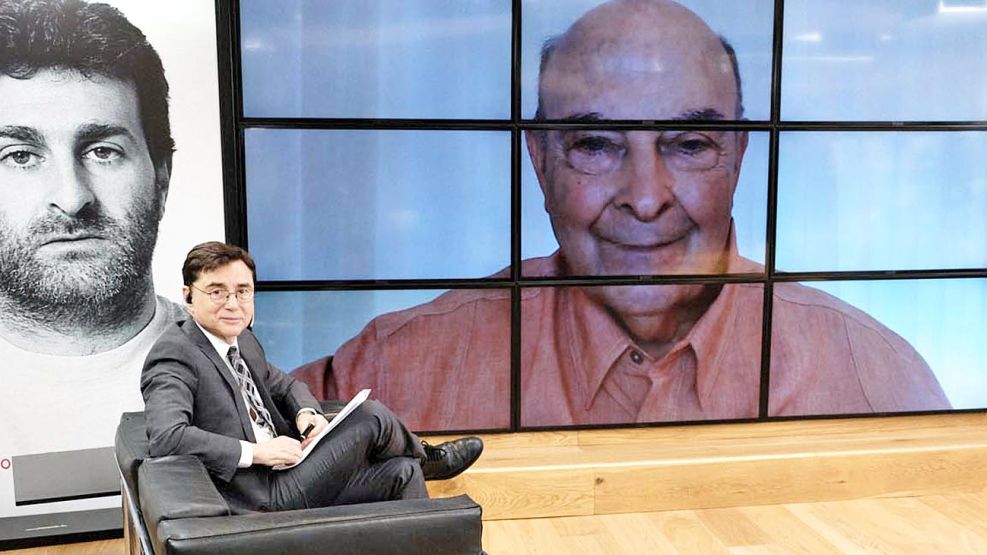

—Juan Carlos Fábrega, ex presidente del Banco Central, pronosticó que, tras las elecciones de noviembre próximo, habrá una devaluación entre el 15% y el 20%, hablando del dólar oficial. ¿Le parece razonable?

—Si no se produce la corrida luego de las elecciones, el Gobierno deberá explicar cómo seguirá la política económica. No sería descartable que deba hacer un ajuste en el tipo de cambio oficial. Si le va mal, cosa que espero porque creo que sería bueno, se verá obligado a reorganizar el gobierno. Y habrá que ver qué orientación le da a la economía. Ahora el pobre Martín Guzmán tiene que manejar la coyuntura junto con el presidente del Banco Central, Miguel Ángel Pesce, sin que haya nada claro respecto a cuál es la organización de la economía y el horizonte económico que tienen en mente el Presidente y el Gobierno. Se debaten frente a posiciones puntuales sobre determinados temas que surgen básicamente del Instituto Patria y del círculo íntimo de la vicepresidenta. Si esto sigue ocurriendo, el pronóstico será muy malo para la Argentina. Si el Gobierno recibe una señal fuerte de que las cosas andan mal, a lo mejor se verá obligado a reorganizar el gobierno y cambiar la orientación. Pero no sabemos qué hará.

—El cálculo de Fábrega en realidad es bastante simple. Plantea que se está corrigiendo el tipo de cambio al 1% mensual con un 3% de inflación. Entonces, de acá a fin de año se va a acumular un atraso cambiario de entre el 15% y el 20%. Gane o pierda.

—Sí. Pero la mejor forma de ver si hay un gran atraso cambiario o no es mirar la brecha. También depende mucho de lo que hagan con los impuestos. Mientras más énfasis pongan en impuestos a las exportaciones, más significativo va a ser el atraso cambiario. Si corrigieran los impuestos a las exportaciones, ya no estaría tan atrasado. La brecha cambiaria refleja las expectativas respecto del manejo fiscal y monetario. No es fácil hablar y medir el atraso cambiario en circunstancias como estas. Hay que definir hacia qué economía avanzamos. Por ejemplo, si vamos a una economía libre, integrada al mundo, sin cepos cambiarios ni controles de precios. En ese caso, el tipo de cambio real lo fijará el mercado a un nivel diferente del de la economía desorganizada actual.

—¿Qué pensó cuando Cristina Kirchner dijo que habría que enfrentar de una vez por todas el problema del bimonetarismo, que la Argentina era una economía bimonetaria? ¿Puede estar evolucionando su pensamiento hacia una forma de convertibilidad para el país?

—Está sugiriendo que hay que prohibir todo tipo de transacción, no solo financiera, sino comercial, y hasta de circulación de dólares físicos. Dada la forma de pensar de quienes la rodean, no creo que estén pensando en habilitar el uso del dólar como moneda alternativa al peso, el bimonetarismo eficaz que tiene por ejemplo Perú y que tuvo también Argentina con la convertibilidad. Argentina fijó el tipo de cambio. En Perú, el bimonetarismo funcionó sin que se fijara el tipo de cambio. Lograron un tipo de cambio estable por buen manejo de la política monetaria y fiscal en ese país. Ahora hay un cambio de gobierno. Mucha gente está muy asustada respecto de qué posiciones pueda tener Pedro Castillo, el presidente aparentemente electo de Perú. Sin embargo, envió una buena señal. Confirmó al presidente del Banco Central, Julio Velarde. Viene manejando el Banco Central muy eficazmente desde el año 2000. Fue una buena decisión. Más allá de las ideas de Castillo en otros aspectos, que vamos a ver si después realmente se transforman en decisiones de gobierno, es un buen síntoma. No quiere desprenderse de un sistema monetario que le aseguró estabilidad al Perú. Cuando Cristina Kirchner habla de bimonetarismo, lo hace pensando en prohibir lisa y llanamente el uso del dólar en todo tipo de transacciones. Quiere que la gente use el peso compulsivamente. Ojalá algún día todos los argentinos nos sintamos mucho más cómodos manejándonos en pesos. Será cuando se hayan adoptado las medidas necesarias para que la gente pueda confiar. Es un proceso muy largo. Si hubiera un monetarismo bien manejado, sería más fácil que la gente fuera convenciéndose de que el peso es una buena moneda, a partir de lograr estabilizar su cotización. Es un tema que solamente se puede discutir cuando un gobierno tiene ideas muy claras. Y no es este el caso. Hablar de un sistema monetario diferente al actual es inconducente.

"Es probable que siga esta estanflación, pero no sé si el Gobierno podrá evitar una hiperinflación antes de 2023".

—Con la historia económica de Argentina, parecería plausible que, aunque hubiera una dolarización, quedaría la sospecha de que mañana un presidente pueda disponer la confiscación de todos los dólares y convertirlos a pesos.

—El sistema monetario siempre lo enmarco dentro del sistema de la organización económica integral. No se puede trabajar con el sistema monetario independientemente de las otras reformas. Si en el año 91 no hubiéramos avanzado hacia la apertura de la economía, eliminado las retenciones a las exportaciones, desregulado, privatizado y abierto muchas oportunidades de inversión, no hubiéramos logrado estabilidad. Lamentablemente, esas reglas de juego luego se fueron revirtiendo. La tendencia a la reversión es una tendencia del país. Tiene que ver con la dirigencia política de Argentina.

—Usted fue presidente del Banco Central un año después de que el ministro de Economía anterior, que se hizo célebre por la frase “el que apuesta al dólar pierde”, Lorenzo Sigaut, generó un seguro de cambio para las deudas en dólares después de la tablita de José Alfredo Martínez de Hoz. Poco después de que usted se fue, incluso muchos se lo achacan a usted también, directamente el nuevo presidente del Banco Central decidió absorber toda la deuda privada, que eran 17 mil millones en aquel momento como deuda pública. Podríamos decir groseramente que aquello fue una pesificación como la de 2002. Parecería ser que cada tanto el sector privado argentino pide una pesificación para licuar deudas impagables. Federico Sturzenegger escribió un artículo en PERFIL diciendo que el impuesto inflacionario le generaba al Gobierno cerca de dos puntos del producto bruto en recaudación. ¿Cómo saldrá la Argentina de esa cultura?

—La idea de que finalmente las deudas no se pagarán es lo que lleva a que de vez en cuando haya un default de la deuda externa o en dólares bajo ley extranjera; y que de vez en cuando haya una superdevaluación y una inflación mucho más alta que la anterior para licuar las deudas en pesos es una tendencia muy arraigada en la cultura de todos los operadores económicos. También de los ahorristas. Por eso mismo los ahorristas le escapan a ahorrar en pesos. Saben que finalmente van a terminar siendo ellos los que pagan la factura. Ir a un buen sistema monetario, con tasas de interés que reflejen que no hay expectativa de inflación, es algo esencial. Pero debe ser comprendido y aceptado por los operadores económicos. No cambia de la noche a la mañana, pero sí si se persevera con reglas de juego adecuadas. En los últimos años de la convertibilidad, por la indisciplina del sector público, y básicamente de las provincias, y el deseo también de los empresarios que estaban endeudados en dólares de sacarse de arriba esas deudas a través de la pesificación y la devaluación, se llegó a una corriente de opinión, incluso entre la dirigencia política, que produjo el golpe de 2001 y las medidas absurdas que se tomaron a principios de 2002.

"No creo que se produzca un fenómeno de aceleración inflacionaria en el mundo"

—La economía mundial abandonó definitivamente el patrón oro en 1971. Si hubiera existido una forma de convertibilidad, frente a la crisis de las hipotecas de 2008 y 2009 no hubieran podido hacer el “quantitative easing” que hizo que no tuviéramos una crisis como la de 1929/1930 y ahora con la pandemia, con la enorme cantidad de dinero que imprimió Estados Unidos, tampoco hubiera sido posible. ¿Los sistemas de convertibilidad típicos de la economía del siglo XIX y parte del siglo XX no son adecuados al hedonismo de las nuevas generaciones, y a lo mejor los abuelos estaban acostumbrados a niveles de sufrimiento que las sociedades modernas ya no toleran?

—El patrón oro ya había sido abandonado en la década de los 30. Se necesitaba hacer política monetaria para recomponer el funcionamiento del sistema bancario y permitir el crecimiento de la economía. En el 71, Estados Unidos dejó de declarar su moneda convertible en oro, un compromiso asumido en Bretton Woods al final de la Segunda Guerra Mundial. La petición que se les hacía a los países era que fijaran sus monedas en términos de dólares y el sistema de tipos de cambio fijos pero ajustables con la supervisión del Fondo Monetario Internacional. La salida de Estados Unidos del dólar y de esa disciplina, y el hecho de que todas las demás monedas se transformaran en monedas flotantes frente al dólar, es parte de la explicación de la inflación que hubo en la década del 70 y que recién se comenzó a resolver con la política monetaria muy dura de Paul Volcker en el año 81/82, que provocó una gran recesión. Se volvió a confiar en el dólar después de que Volcker, con un gran apretón monetario, prácticamente erradicó la inflación de los Estados Unidos.

En Europa la confianza en la moneda se logró con lo que se llamó la serpiente europea. Luego convergieron y crearon el euro. Poder hacer política monetaria por parte del Banco Central porque hay confianza en la moneda es algo bueno. Ayuda a salir de situaciones como fue la crisis de las hipotecas en 2008/2009 o las crisis que se produjeron de 2010 a 2012 en Europa. Eso no significa que un país que se quedó prácticamente sin moneda no tenga que recurrir por un cierto tiempo a un régimen de convertibilidad, no con el oro sino con otras monedas que inspiran confianza.

"Los países descubrieron que es importante manejarse con disciplinas fiscales"

—Los argentinos, como reserva de valor, ahorran en dólares. Pero los norteamericanos ahorran en acciones, en activos, porque son conscientes de que la inflación de los Estados Unidos no muestra la verdadera pérdida de valor de compra de activos de la moneda. ¿No está en el fondo la idea de que siempre los bancos centrales, y finalmente los Estados, terminan de alguna manera traicionando esa confianza, en el caso de los países desarrollados homeopáticamente y en el caso de los países subdesarrollados alopáticamente porque no pueden manejar las crisis?

—Algo de eso hay, pero no es lo esencial. No es que la gente no ahorra en dólares en los Estados Unidos. Ahorra e invierte en activos financieros que tienen una cotización en dólares. Los bonos de los Estados Unidos son un instrumento en el que ahorran muchos e incluso países como China; están denominados en dólares, son contratos en dólares. El que invierte en acciones o en fondos comunes de inversión tiene un resultado que depende de la actividad de las empresas que emitieron esas acciones y también de circunstancias macroeconómicas. Cuando decimos que la gente en Argentina no ahorra en pesos, no estamos diciendo que prefiere ahorrar en acciones o en bonos.

El ahorro financiero no se hace en pesos porque se desvaloriza. Es cierto que, en la medida en que un país puede emitir una moneda, el financiamiento del déficit es más fácil. Es cierto que la deuda monetaria de esos países se desvaloriza con una inflación reducida del 2% o del 3% anual. La gente de esos países, si quiere protegerse contra esa desvalorización, compra bonos. Si tiene un poco más de capacidad de análisis de los mercados, puede comprar otras acciones y fondos de inversión, que le dan una rentabilidad más alta. Pero el sistema funciona bien y de vez en cuando hay burbujas.

Las burbujas son peligrosas. Se advierte que se está formando una burbuja y puede ser peligroso.

"Es acomplejante que países como el nuestro tengan estancamiento y alta inflación".

—Hubo un debate entre Larry Summers y Paul Krugman, el Premio Nobel de Economía. ¿Hay riesgo de que Estados Unidos tenga inflación?

—Yo creo que va a haber una aceleración inflacionaria tenue. Llegará al 4% o al 5%, pero el Banco Central tomará las medidas como para que no se transforme en un fenómeno permanente. Hay temor, sobre el que advierte Larry Summers, de que no se adopten decisiones apropiadas a tiempo y que el tema de la inflación escale y luego sea necesario un ajuste monetario a la Volcker, que provoque una recesión.

No hay que desestimar ese riesgo, pero me parece que el banco de la Reserva Federal, tiene suficiente experiencia como para advertir cuándo es el momento en el que debe intervenir subiendo un poco las tasas de interés, reduciendo este proceso de compra de activos con el que estuvo inyectando liquidez durante los últimos diez años. Hay posibilidades de mayor coordinación entre los bancos centrales. Aprendieron luego de las crisis, desde 2008 en adelante. No creo que se produzca un fenómeno de aceleración inflacionaria en el mundo. Hay también una corriente de opinión importante entre los economistas, e incluso con algunos premios Nobel, que dicen que la meta de inflación en Estados Unidos, en Europa y en Japón no debería ser del 2% anual, sino que debería tender al 3% o al 4% anual. Lo piensan en términos de manejo de la política monetaria. Cuando haya una tendencia a la recesión o a la deflación, tienen que bajar las tasas de interés. Y el piso de la tasa de interés no puede ser inferior a cero. Si la tasa de inflación es del 2%, el margen para poder bajar tasas de interés y sacar al país de una recesión es más limitado que si la meta es del 4%. Son discusiones que se pueden dar, y es bueno que se den en países estables donde no hay un riesgo grande del gravísimo error que significaría volver a instalar la inflación al nivel de lo que fue en los años 70.

No soy pesimista respecto del manejo monetario, fiscal y macroeconómico de las economías avanzadas. Tampoco soy pesimista respecto del manejo macroeconómico en China, y diría que tampoco en Rusia. Los países descubrieron que es importante manejarse con disciplinas fiscales, monetarias, con adecuada coordinación entre los bancos centrales. Los problemas que visualizo en la economía mundial son derivados de los conflictos comerciales y, eventualmente, militares. No creo que haya un proceso de inflación en las economías avanzadas. Por eso es acomplejante que países como el nuestro sigan teniendo todos estos desequilibrios que llevan a alta inflación, a estanflación y a riesgo de hiperinflación. Y al estancamiento económico y al aumento de la pobreza.

"En un mundo en el que el problema es la inflación, no se puede pensar en políticas keynesianas"

—¿Sucede algo en la economía mundial similar a un fin de una época donde el canon económico podría ser la Escuela Económica de Chicago, lo que peyorativamente se denominaba muchas veces neoliberalismo, y se vaya hacia algo un poco más keynesiano?

—Lo de las escuelas hay que manejarlo con cuidado. Todas las escuelas económicas que se desarrollaron para interpretar y resolver problemas de determinadas épocas son válidas pero en contexto. En un mundo donde el problema es la inflación, no se puede pensar en políticas keynesianas. Fueron más bien fruto de circunstancias en las que había deflación y depresión económica. Larry Summers hablaba del estancamiento secular como característica por exceso de ahorro e incapacidad de absorción de esos ahorros por el sector privado de la economía. En ese contexto no es una preocupación central de las autoridades económicas evitar el endeudamiento o el déficit que se financia con endeudamiento. Quizá relajen la política monetaria para facilitar salir de ese estancamiento. Pero yo no creo que sea un cambio de paradigma. Cambian las circunstancias y a cada circunstancia hay que aplicar los remedios o las medidas apropiadas. Pero en ningún país avanzado se piensa en términos, por ejemplo, de volver a estatizar sectores que están funcionando bien en el ámbito privado. Se piensa en aumentar la inversión pública en infraestructura, que es lo que recomienda Larry Summers para los Estados Unidos, porque se está quedando bastante atrás respecto a China y otros países del mundo. Estados Unidos tiene la posibilidad de financiar esa infraestructura con préstamos a largo plazo, con bonos a largo plazo, por los que paga muy bajas tasas de interés. Pero nosotros, en un mundo en el que hay abundancia de capital, exceso de ahorro con respecto a las posibilidades de inversión, no tenemos ahorros internos y externos dispuestos a invertir en Argentina. Por eso, estamos tan lejos de volver a crecer. No podemos pensar que la solución será del tipo de medidas que se están tomando en los países avanzados. La naturaleza de nuestro problema es completamente diferente. Seguimos viviendo como en la época en que había alta inflación y descontroles fiscales y monetarios en el resto del mundo. Hoy eso no existe. Existe en Argentina y se mantiene por décadas.

“El ajuste de Guzmán fue por inflación”

—Juan Carlos Fábrega elogió la disciplina fiscal de Martín Guzmán. Dijo: “Está haciendo el apriete más grande que se pueda hacer, pero sin decirlo”. ¿Coincide?

—Se produjo un ajuste fiscal, pero es de raíz inflacionaria. Se aceleró la inflación. Eso ayudó a que aumentara la recaudación, además de los aumentos de impuestos, que fueron una mala política. Aun así dieron resultado. Como el cambio del ajuste de las jubilaciones fue un cálculo totalmente equivocado del Gobierno, creyeron que de esa forma iban a mejorar las jubilaciones y en realidad las desmejoraron en términos reales.

Lo único que habrá logrado en materia de ajuste fiscal Guzmán es que los aumentos de salarios en el sector público no hayan sido tan altos como la propia inflación. No veo un ajuste estructural que realmente lleve a una disminución permanente del nivel de gasto público y del déficit fiscal. Al contrario. Las iniciativas apuntan a que cada vez haya más déficit. Hablan de estatizar la hidrovía y eventualmente los puertos privados. Está escondida la idea que tienen de volver a estatizar todo lo que se relacione con la logística para el comercio exterior y el comercio exterior mismo.

Basta recordar lo que eran los puertos y las obras que tenían que ver con el dragado del Paraná cuando las hacía la Administración General de Puertos, y todo lo que costó avanzar en la privatización para darse cuenta de lo absurdo que es el planteo. Implicará muy malos servicios, que se van a cargar sobre los exportadores de granos.

—En una conferencia que usted dio en la UCA recientemente, dijo que gran parte del aumento de las exportaciones de la Argentina tuvo que ver no solamente con las ventajas que la tecnología permitió y con la inversión, sino también con poder exportar a través de la hidrovía y la mejora en los puertos.

—En todo el sistema logístico. La gente del campo seguro recuerda que, hasta las reformas de los 90, lo que se pagaba para transportar el grano hasta los puertos, lo que se pagaba para los servicios portuarios y luego el transporte fluvial y marítimo, todo eso junto con, también, la ineficiencia de los elevadores de granos y toda la logística, se cargaba como costo sobre el productor, que además soportaba las retenciones. Le llegaba al productor menos de la mitad del valor de su producción en los mercados internacionales. Gran parte de eso se corrigió con la privatización de los puertos, de la hidrovía, de los elevadores de granos, de los trenes.Facilitó una mayor eficiencia y menor costo de toda esa logística. Todo eso redundó en mayores ingresos para los productores. Y eso permitió a los productores incorporar tecnología y hacer inversiones, expandir la frontera agropecuaria. Se pasó de 30 millones de toneladas de granos a 130 millones. Todo eso ahora entra en un cono de sombras. Basta escuchar a los ideólogos de estas medidas, como Claudio Lozano, director del Banco de la Nación, o Fernanda Vallejos o, lamentablemente, al que está ahora al frente del sistema de la hidrovía, que es el senador Jorge Taiana. Uno tiene que concluir que quieren volver a aquel sistema que existió hasta principios de los 90. Por eso la gente de campo, con razón, está manifestando su oposición. Todavía no explicitaron lo que tienen en mente, pero está sugerido a través de las posiciones de estos personajes. Revela que vamos en muy mala dirección.

“En 2023 se deberá aplicar alguna forma de convertibilidad o dolarización”

—En la UCA usted dijo que no cree que durante este gobierno pueda haber un cambio de régimen monetario, pero analizaba la posibilidad de que lo hubiera en 2023. Planteaba que la solución a la falta de moneda argentina pudiera venir de cualquiera de las tres alternativas de alguna forma de convertibilidad. La oficialización de la bimonetarización, como entre el sol y el dólar en Perú; una convertibilidad como la que nosotros hicimos o directamente la dolarización.

—Una de ellas tendrá que estar dentro del programa de reformas de la organización económica argentina que ponga en marcha el nuevo gobierno, si quiere volver a crecer y lograr estabilidad. No se puede decir de antemano cuál aplicará. Creo en conservar la posibilidad de que el país tenga una moneda propia, aunque sea en competencia con las otras monedas, y que algún día la gente pueda confiar en ella. Que se pueda hacer política monetaria como en los países estables, a través de su Banco Central. Ecuador sería el ejemplo de esto último. Seguí su proceso desde que era vicepresidente y encargado en materia económica Alberto Dahik, un muy buen economista, en el gobierno de Sixto Durán-Ballén. Fue quien introdujo el bimonetarismo. Los ecuatorianos, dada la inflación, habían empezado a mandar sus ahorros al exterior. Había muchos dólares, pero fuera del Ecuador, en cuentas offshore. Al habilitar el bimonetarismo, consiguió que esos dólares se reciclaran hacia adentro del Ecuador, exactamente como en Perú. Después vino la guerra entre Perú y Ecuador que desequilibró mucho las finanzas. Echaron a Dahik con alguna excusa y, a partir de ahí, ya no hubo ningún manejo económico. Hubo un intento por Abdalá Bucaram, traté de ayudarlo. Quería aplicar la convertibilidad, y resulta que lo sacaron apenas empezó a producir ajustes en los precios relativos. A eso siguió una serie de gobiernos que produjeron un descalabro. Cuando llegó, con muy buenas intenciones, Jamil Mahuad, a mediados del 98, en medio de una crisis, intentó manejarse de tal forma de conservar el sucre y eventualmente tener un sistema bimonetario, pero fue imposible. No tuvo otra alternativa que proponer la dolarización total. Hubo un golpe de Estado que lo sacó del gobierno, pero su vicepresidente, Gustavo Noboa, encontró la forma de asumir, mantuvo la dolarización y se solucionó el problema inflacionario. Aguantó hasta los desmanejos de Rafael Correa. Hizo políticas muy parecidas a las de Venezuela. Sin embargo, la economía no se desorganizó totalmente porque tuvo el beneficio de contar con el dólar. Ahora tiene muchos problemas. Tiene un buen presidente que tiene muy buenas intenciones, Guillermo Lasso, pero en la época de Correa se despilfarraron o se malgastaron las reservas del Banco Central, las reservas que respaldan los depósitos en dólares que tienen los ecuatorianos en el sistema financiero. Ahora tienen que conseguir, a través del comercio exterior del Ecuador o de que vuelva la confianza, que entren los dólares necesarios. No es fácil manejar una economía. Aun cuando esté dolarizada, también se necesita disciplina. Espero que en 2023 no estén tan mal las cosas como para que solo la dolarización sea la solución. En Venezuela la única solución para lograr cierta estabilidad es la dolarización total de la economía. Lo está diciendo Nicolás Maduro.

—Jamil Mahuad acaba de publicar un libro gigantesco conmemorativo de la dolarización como una gesta. Reside en Estados Unidos. Dio un reportaje a “Vistazo”, la publicación semanal más importante de ese país. Pero el propio Mahuad no pudo soportar más de un año y pico de presidencia, aunque la dolarización sí soportó incluso hasta Correa. ¿Puede suceder lo mismo en la Argentina que, después de haber tenido una convertibilidad y que haya quedado demostrado que con leyes cualquier sistema híbrido se puede modificar, no tenga ya la posibilidad de desarrollar confianza en un sistema que no sea la dolarización, que tiene a su vez otros costos?

—Los costos de la dolarización no son inmediatos. El país queda sin la posibilidad de hacer política monetaria como los países estables. Pero en lo inmediato, la dolarización trae el beneficio de eliminar la inflación. Es cierto que es importante el tema de si es posible imaginar que conviva una moneda local con el uso del dólar y de otras monedas extranjeras en competencia. Dada la frecuencia con la que se violaron las reglas en la Argentina, puede ocurrir que nadie crea en eso. En el 91, a la idea de la convertibilidad, o la caja de conversión que tenía muy bien estudiada Horacio Liendo, le agregué el uso del dólar como alternativa. Creí que con solo anunciar la caja de conversión y decir que todos los pesos estaban respaldados en dólares no era suficiente. Si no creen, permitamos que directamente usen los dólares, depositen los dólares y tengan los dólares en el sistema bancario argentino. Eso ayudó a que funcionara bien el sistema. Pero cuando en 2002 se dijo que todos los dólares que estaban en el sistema bancario dejaban de ser dólares y pasaban a ser pesos, y se expropiaron ahorros, eso hizo que la gente dejara de creer. Este mismo problema puede ocurrir también en contra de la dolarización. Así como en su momento dispuso Eduado Duhalde que todos los depósitos y préstamos del sistema bancario en dólares pasaban a pesos, podría ocurrir que ahora todos los depósitos y todos los préstamos en dólares y todos los contratos en dólares que tiene el Ecuador pasaran a volver a estar en sucres, a un tipo de cambio que se le ocurriera al gobierno. A partir de ahí, también se estarían expropiando todos los ahorros en dólares de los ecuatorianos. No va a ocurrir, porque ganó una persona muy sensata. Pero estuve y participé en la discusión en Grecia a principios de la década anterior.

—La idea de salir del euro.

—Afortunadamente, los griegos se mantuvieron en el euro. Si salían, no solo hubieran tenido la recesión que era inevitable por el exceso de gasto que había hecho Grecia en los años anteriores, sino que además hoy tendrían la inflación. Seguramente estarían en un escenario peor.

Producción: Pablo Helman y Debora Waizbrot.