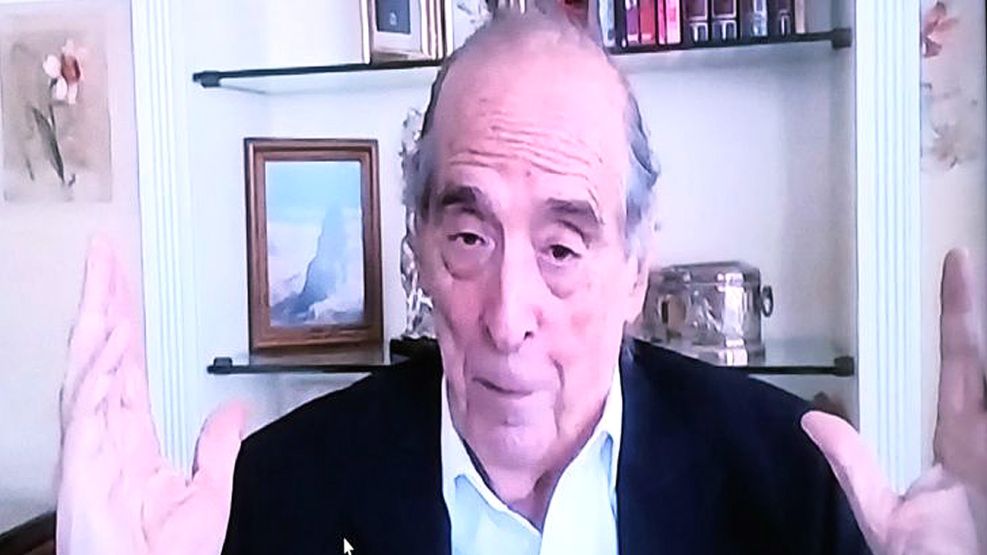

Entrevistado por Jorge Fontevecchia en su programa Periodismo Puro, el economista Ricardo Arriazu analizó la situación económica de la Argentina bajo los efectos de virtual default y la pandemia del coronavirus, y cree que para anticipar si el país se sumergerá en la hiperinflación "se necesita conocer son los recursos del gobierno para poder controlar la presión sobre el mercado cambiario oficial".

Pero aunque remarca que "no tiene moneda, no tiene crédito, no tiene reservas, no tiene confianza", el renombrado economista reconoce como "ventajas, dentro de las enormes desventajas" el surgimiento de la pandemia y "el aislamiento, el efecto de todos los países emergentes en los que la gente por miedo vende los activos considerados de riesgo". "Argentina casi que padeció las siete plagas bíblicas", analizó.

A continuación, un fragmento de la entrevista

—Estados Unidos o Inglaterra tienen capacidad de producir agregados monetarios y esterilizarlos. Por ejemplo, en forma de deuda. Además, la gente tiene confianza en su moneda y se queda con ella. En Argentina no hay capacidad de endeudamiento y la única forma de hacer agregados monetarios es imprimiendo; ¿cómo se esterilizarían después esos billetes para no producir inflación?

—Argentina no tiene moneda, no tiene crédito, no tiene reservas, no tiene confianza. La expansión de la base monetaria en Argentina, desde el principio de marzo hasta el momento de hacer esta entrevista, fue del 42%, mientras que en Estados Unidos fue del 46%. La típica conclusión es que la expansión lleva inmediatamente a hiperinflación. Pero no es así. En primer lugar, las hiperinflaciones en Argentina se producen cuando el tipo de cambio oficial se escapa porque el gobierno se quedó sin reservas y no pudo controlar al tipo de cambio oficial. Por lo tanto, para saber si en Argentina va a haber o no hiperinflación, lo que se necesita conocer son los recursos del gobierno para poder controlar la presión sobre el mercado cambiario oficial. Y luego veremos el paralelo. Argentina tiene tres ventajas, dentro de las enormes desventajas, porque casi que padeció las siete plagas bíblicas. Aparte de los problemas ya heredados, tuvo el efecto de la pandemia y el aislamiento, el efecto de todos los países emergentes en los que la gente por miedo vende los activos considerados de riesgo; al vender los activos cae el precio de las acciones, cae el precio de los bonos, sube el riesgo país. Ese dinero busca refugio en otro país, con lo cual se devalúan las monedas de estos países, México y Brasil 35%. Ese dinero va posiblemente a Estados Unidos, se fortalece el doble. Cuando el dólar se fortalece, caen los precios de las materias primas, más allá de lo sucedido con el petróleo, que es una cuestión especial. Pero todos los precios de las materias primas cayeron. Y además Argentina tuvo una pequeña sequía justo en el momento clave de la cosecha del maíz y la soja, que bajó los volúmenes de la cosecha. Entonces, tuvo un impacto severo. Todo eso es cierto. Tanto como que tiene tres fortalezas para el corto plazo. La primera y más importante de todas es que tiene un superávit comercial y un superávit en cuenta corriente. Eso es lo que determina la oferta en el mercado cambiario, como hay control de cambio, que en el largo plazo es absolutamente ineficiente. Siempre cuento la historia de que Platón, que era un inflacionista y convenció al rey de Siracusa de emitir, de darle a la moneda metálica un valor tres veces superior que el valor metal. Además, le pidió el monopolio al Estado y puso un control de cambio feroz. Como en todos los casos, la gente encontró la manera de eludirlo, Siracusa tuvo una hiperinflación y a Platón lo vendieron como esclavo y lo tuvieron que comprar sus discípulos. El caso contrario es el de Aristóteles, que era completamente ortodoxo. Fue asesor de Alejandro. Le dijo que si quería tener un imperio debía crear una moneda que circulara por los países y mantuviera su valor a través del tiempo. El control de cambios nunca funciona, pero en el corto plazo genera fricciones. Y esas fricciones dan tiempo para que algunos elementos se retrasen. Es como la arena que les ponían a las viejas máquinas de ferrocarril cuando tenían que subir una cueva. Genera fricción. Argentina cuenta con esa ventaja. Entonces no tiene demanda del sector privado. Tenía demanda básicamente para pagar la deuda, pero ya sea porque no logró acuerdo con la renegociación o porque caerá en un default, automáticamente no va a tener la demanda de pagar la deuda pública en el corto tiempo. Básicamente, estamos en un mercado sobreofertado cuya única debilidad es que, al subir, la gente lo que no puede comprar son dólares oficiales y los canaliza en el mercado paralelo, lo que genera subas del cambio paralelo. Entonces se ensancha la brecha y automáticamente comienza a generar mecanismos para sacarle dólares oficiales al Banco Central. Así, la clave es cómo juegan estos dos mecanismos a través del tiempo y cuál es el grado de expansión de Argentina y si puede generar hasta que se acabe la pandemia.

—En la entrevista que le hice al presidente del Banco Central, Miguel Pesce, le pregunté si veía una alternativa para que la emisión no genere inflación y para esterilizar, en el desdoblamiento del mercado cambiario, para que el Banco Central pueda vender parte del excedente comercial a un dólar financiero, lo que hoy sería el contado con liqui. Pesce me dijo que no, que prefería acumular reservas; ¿sería útil ese desdoblamiento?

—Estoy de acuerdo con el presidente del Banco Central. Desdoblar el mercado cambiario es poner un impuesto que no pasa por el Congreso a ciertas transacciones. Hace mucho tiempo en Argentina hubo un economista que decía “pongo cincuenta tipos de cambios diferenciales y con eso resuelvo todos los problemas argentinos”. No es cierto. Al mismo tiempo, en la medida en que usted tenga un tipo de cambio financiero más alto, eso también afecta el nivel de precios. El mercado paralelo lo afecta en menor medida. A principios del gobierno de Mauricio Macri se creyó que los precios ya reflejaban el dólar paralelo. La experiencia mostró que era absolutamente falso, porque la mayoría de los precios que entran de la canasta están ligados al tipo de cambio oficial. Lo único que está regido por el paralelo son aquellos productos importados sobre los que el importador piensa en el costo de reposición. El que vende trigo lo vende al precio oficial, con el tipo de cambio oficial menos las retenciones. Si usted llevara al paralelo a un tipo de cambio mucho más oficial, enseguida vendría la tentación de poner las exportaciones en ese mercado. Así es como se comienza a generar. Pero cuidado, acá estamos todo el tiempo discutiendo bajo la idea de que la emisión monetaria actual va a generar inflación inmediatamente. Pero por ser esto algo tan nuevo, algo sobre lo que no tenemos experiencia, debemos estar atentos. Me dicen que la tasa de inflación de abril en realidad viene negativa, porque el dinero que se emite va a la compra de comida. Algunos precios están subiendo, pero hay otros que no pueden vender nada, que están bajando. Las tarifas están congeladas, con la baja del precio del petróleo nadie puede decir que las tarifas ya están atrasadas. No hubo ningún aumento de salarios con cláusula gatillo. Incluso hay negociaciones a la baja. En los colegios y en el Automóvil Club, por ejemplo, hay baja de precios. La presión inflacionaria puede venir a través de lo que le pase en el mercado paralelo, pero será controlada mientras se tenga control del mercado oficial.

—¿Para la economía de corto plazo da lo mismo que se llegue a un default o que exista un acuerdo?

—Hay que poner el tema de la deuda en su verdadera dimensión. Si se observa el informe de World Economic Outlook del Fondo, donde ponen endeudamiento sobre el PBI, sale arriba del 90%. Y yo siempre dije: ¿cómo pueden hacer los cálculos tan mal?, porque están tomando la deuda bruta incluyendo la deuda que el Gobierno tiene con el Banco Central y con el Fondo de Garantías de Sustentabilidad. La toman con el tipo de cambio de fin de año y la comparan con un PBI promedio del año. En un país que no tiene inflación, la diferencia entre el PBI promedio del año y el de fin de año es casi nada. En un país con alta inflación, es muchísimo. Hace unos veinte días, el mismo FMI sacó un informe sobre sustentabilidad de la deuda y ahí midió la deuda neta sobre el PBI de forma correcta, debajo del 50%. Argentina tiene menos deuda pública que la mayoría. Y el sector privado es acreedor neto debido a que, como fue estafado tantas veces en su historia, tiene sus ahorros en el exterior. El problema argentino es que no le renuevan los vencimientos de deuda, por desconfianza. No hay ningún país, ningún banco, ninguna empresa que pueda sobrevivir si no le renuevan los vencimientos. Si Argentina quisiera pagar con superávit primario, es decir, con diferencia entre impuestos y gastos, los vencimientos de este año, tendría que tener 16,5% del superávit primario en relación con el PBI, imposible desde todo punto de vista. Algo idéntico al artículo de Keynes sobre las consecuencias económicas de la paz. Por eso es que el famoso comunicado del Fondo dice que Argentina no puede llegar a un superávit fiscal primario como para pagar la deuda y que le pida al sector privado ayuda. Lo que se tendría que haber hecho es decirles a los acreedores “este es mi programa, ayudame, dejame que vaya pateando el pago de deudas y los intereses a futuro, voy a ir haciendo mi propio esfuerzo y cuando todo mejore te voy a poder pagar”. Es lo que hicieron en su momento Ucrania, Portugal, Uruguay. En Argentina se tiene la idea de que si no pagamos no pasa nada. Es una mirada que piensa exclusivamente en el sector público. Y no se tiene en cuenta que el sector privado también tiene vencimientos. Al no pagar, sube el riesgo país y por lo tanto la tasa que se usa de descuento para proyectar inversiones sube y todas las inversiones se vuelven inviables. En definitiva, el sector privado deja de tener acceso al crédito. Pero no solo al crédito para financiar inversiones: al crédito para pagar las importaciones de insumos, incluyendo, por ejemplo, los insumos médicos. Tenemos la maldita costumbre de hacer todo el tiempo análisis parciales en lugar de buscar un análisis equilibrado y general. En este momento, con todo el lío que hay en el mundo con la pandemia, Argentina podría hacer una propuesta razonable. Si la quita es tan gigantesca que nadie la quiere aprobar, nos llevará directamente al default. El problema consecuente no es qué hace el sector público, sino qué pasará con el sector privado, con el consecuente impacto que eso tiene sobre la economía.