La expansión de Goldman Sachs Group Inc. en América Latina está dando frutos.

Las comisiones generadas por la división de banca de inversión en la región aumentaron más de tres veces este año y por primera vez la empresa se ubica en el primer lugar en esa medida.

Parte del crédito es para una oficina que se reabrió recientemente en Buenos Aires, encabezada por Matías Rotella, quien se trasladó desde Nueva York, al igual que un equipo de banca de inversión en Brasil que fue reforzado, aumentando de 30 a 40 profesionales. Gonzalo García, nombrado codirector de la división de banca de inversión para América Latina a finales de 2016, ha reclutado al menos a nueve altos ejecutivos desde entonces, entre ellos Max Ritter de Morgan Stanley, quien encabeza la división de fusiones y adquisiciones para la región.

"Fortalecimos nuestra primera línea con contrataciones y algunas promociones internas, mejoramos la conectividad con nuestra red global y nos aseguramos de entregar nuestra experiencia global", señaló García en una entrevista telefónica desde Londres.

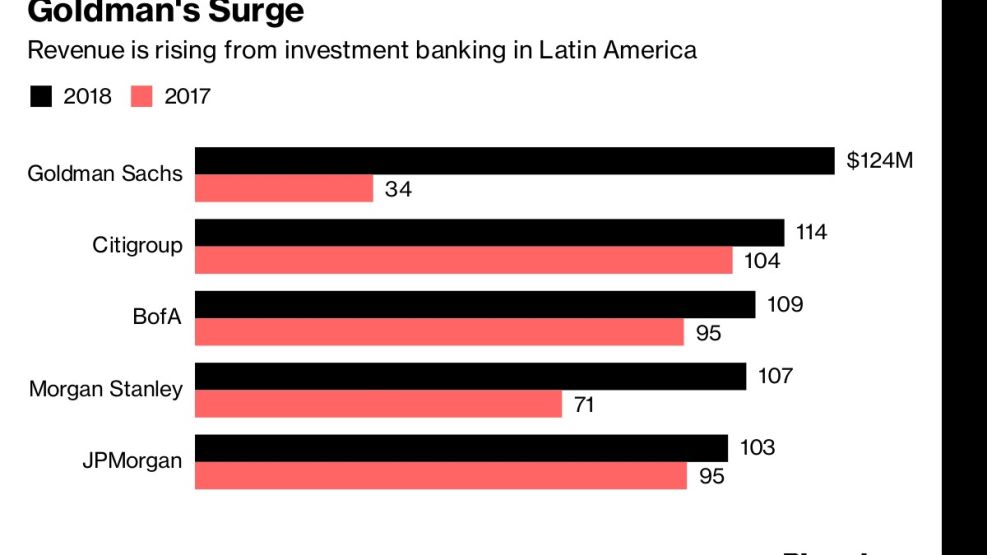

Los ingresos de asesorías en fusiones y suscripción de deuda y renta variable aumentaron a US$124,1 millones este año hasta el 7 de agosto frente a US$34,4 millones en el mismo periodo del año anterior, según Dealogic, una firma de investigación con sede en Londres. Eso se compara con Citigroup Inc. que se ubicó en el segundo lugar con US$114,2 millones en comisiones. Lo más cerca que estuvo Goldman Sachs del primer lugar dentro de América Latina fue en 2001, cuando se ubicó en el segundo lugar.

En total, las comisiones en la región alcanzaron US$1.300 millones, un aumento del 9,6 por ciento frente al mismo período del año pasado.

Ofertas de PagSeguro

Una gran parte de las comisiones de Goldman Sachs provinieron de dos ofertas de acciones de la empresa brasileña de pagos PagSeguro Digital Ltd. Una oferta pública inicial (OPI) en enero de US$2.600 millones y una oferta subsiguiente (“follow on”) de US$1.100 millones en junio, ambas en la Bolsa de Valores de Nueva York, generaron alrededor de US$45,6 millones para Goldman Sachs, de acuerdo con cálculos basados en los prospectos.

La firma con sede en Nueva York también fue uno de los suscriptores de una OPI de US$978,3 millones de la compañía brasileña de servicios de salud Hapvida Participacoes e Investimentos SA y de otra OPI de US$867,4 millones de un fideicomiso mexicano de inversión inmobiliaria llamado CFE Capital S de RL de CV.

Estas operaciones ayudaron al banco a ubicarse en el primer lugar en suscripción de acciones en el período, donde Goldman Sachs participó en US$1.720 millones de las ofertas y cuatro de las cinco mayores transacciones, según muestran datos compilados por Bloomberg. Las emisiones totales de acciones en América Latina alcanzaron US$13.800 millones, un aumento de un 3,3 por ciento.

La empresa incluso está utilizando su balance en financiación estructurada a largo plazo a medida. Fue el único suscriptor de la oferta de bonos locales por 3.200 millones de reales (US$830 millones) para construir la central eléctrica de gas natural más grande de Brasil, el Proyecto Porto de Sergipe I de 1,5 gigavatios propiedad de la compañía eléctrica brasileña Centrais Eletricas de Sergipe SA. General Electric Co. está construyendo la planta y la agencia suiza de crédito a la exportación, SERV, está respaldando el bono.

Asumiendo un riesgo

"Queremos hacer más de eso", dijo García. "Hemos expandido nuestro apetito por sacar el riesgo de los clientes y administrarlo nosotros mismos para deshacernos de esa exposición".

A medida que el banco brasileño de desarrollo BNDES reduce los préstamos, hay más espacio para empresas privadas, según Antonio Pereira, jefe de la división de banca de inversión en Brasil de Goldman Sachs.

"Sabemos que los mercados locales no serán lo suficientemente profundos como para proporcionar toda la financiación necesaria para proyectos de infraestructura en Brasil", señaló Pereira. "Se necesitarán fuentes externas y bancos globales como nosotros estarán bien posicionados".

Maria Silvia Bastos Marques, máxima ejecutiva de la firma para Brasil que fue contratada en febrero, está en una posición única para ayudar a Goldman Sachs en esa tarea, como ex CEO de BNDES.

"Tuvimos una primera mitad de año espectacular", dijo Marques en un evento el mes pasado. "Todo indica que 2018 será el mejor año para Goldman en América Latina".

A medida que se acercan las elecciones presidenciales de octubre en Brasil, la suscripción de instrumentos de renta variable y bonos y el negocio de asesoría de fusiones y adquisiciones se están desacelerando.

"Todo el mundo está en espera, esperando ver cómo va a ser la segunda mitad del año", dijo Marques.Aun así, García espera más demanda de lo que llamó "soluciones de gestión de riesgo".

"Los clientes van a querer hablar con nosotros sobre la cobertura de su exposición a las tasas de interés, su exposición al tipo de cambio, su exposición a los productos básicos", señaló.