Hay señales generalizadas, y cada vez más pronunciadas, de que las acciones estadounidenses entrarán en una recesión de ganancias antes de fines de este año. La advertencia sobre los márgenes que Target Corp. hizo ayer es emblemática de los problemas que enfrentan las empresas en un régimen inflacionario. Incluso si se evita una recesión total de la economía, es más probable que el contexto de las acciones empeore a que mejore.

Inevitablemente, dado el mensaje inequívoco que entregaron importantes indicadores este año, el énfasis en el debate del mercado ha pasado de la inflación al crecimiento. Tasas más altas y una liquidez más ajustada tienen un efecto más inmediato sobre el crecimiento y, si bien la inflación aún no ha llegado a su punto máximo de manera concluyente, el crecimiento está comenzando a mostrar las grietas que se esperaría frente a una Reserva Federal en pie de guerra.

Se acelera la inflación en Estados Unidos: ¿Cómo proteger las inversiones?

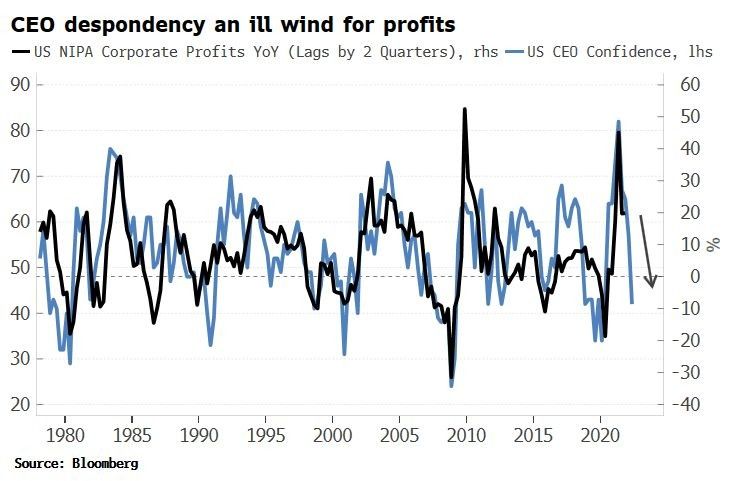

Las ganancias de empresas estadounidenses de gran capitalización han sido resilientes este año, pero aquí también hay señales preocupantes que parecen a punto de empeorar. Una de ellas es la percepción. El índice de confianza de líderes empresariales de The Conference Board ha caído drásticamente este año. Esto generalmente conduce a un crecimiento más débil de las ganancias en los siguientes tres a seis meses. Además, los analistas están revisando a la baja sus estimaciones, algo que a menudo precede a un crecimiento de más débil de los resultados.

La mayor fortaleza del dólar también está reduciendo las ganancias. El efecto directo deriva del aproximadamente 40% de los ingresos del S&P 500 que provienen del exterior. Pero todos los ingresos se ven afectados por la influencia depresiva de un dólar más alto en el comercio mundial. Corea del Sur, como una economía relativamente pequeña y abierta con un gran sector de exportación, es un indicador clave de las condiciones del comercio mundial. Una disminución sostenida en el aumento de sus exportaciones es una fuerte señal de que el crecimiento de las ganancias de EE.UU. enfrentará más riesgos a la baja.

La perspectiva más débil para el sector fabril es otra nube de lluvia. La fabricación puede representar solo alrededor del 11% del PIB de EE.UU., pero representa casi un tercio de los ingresos corporativos y, por lo tanto, tiene un enorme impacto. La caída en la fabricación de nuevos pedidos está cobrando impulso, otro mal augurio para las ganancias.

El mayor costo corporativo corresponde a la mano de obra, y lo ajustado del mercado laboral es el mayor obstáculo que enfrentan las ganancias estadounidenses. El bajo desempleo conduce a salarios más altos, lo que a la larga perjudica los márgenes, que se verán cada vez más reducidos por el aumento de los salarios en los próximos años, y el efecto se multiplicará si la inflación desencadena una espiral de salarios y precios.

Según el Banco Mundial, para Argentina será muy difícil alcanzar la estabilidad macroeconómica

Sin embargo, una recesión de ganancias no garantiza el fuerte impacto de una recesión total. En los últimos 60 años ha habido varias recesiones de ganancias de gran capitalización —por ejemplo, en 1975, 1985-1986 y 2015-2016— que no coincidieron ni precedieron inmediatamente a una recesión en toda la economía.

De cualquier manera, no hay un ángulo positivo para las acciones. Incluso si se evita una recesión total, una recesión de ganancias aún significa que las acciones tendrán dificultades para alcanzar un repunte sostenible.

- NOTA: Simon White es estratega de macroeconomía del blog Markets Live de Bloomberg. Las observaciones que hace son propias y no pretenden ser un consejo de inversión. Para obtener más comentarios sobre los mercados, consulte el blog de MLIV

RdC / ED