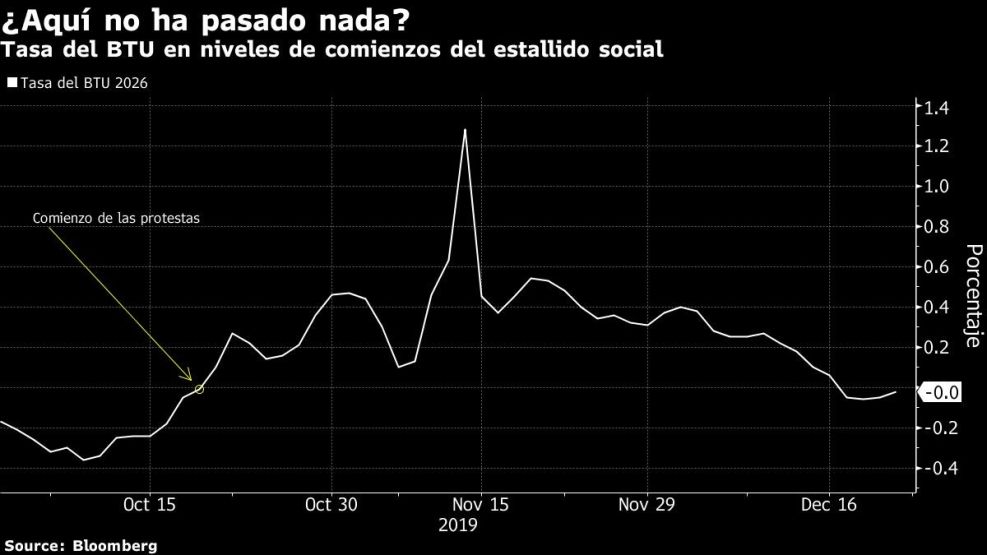

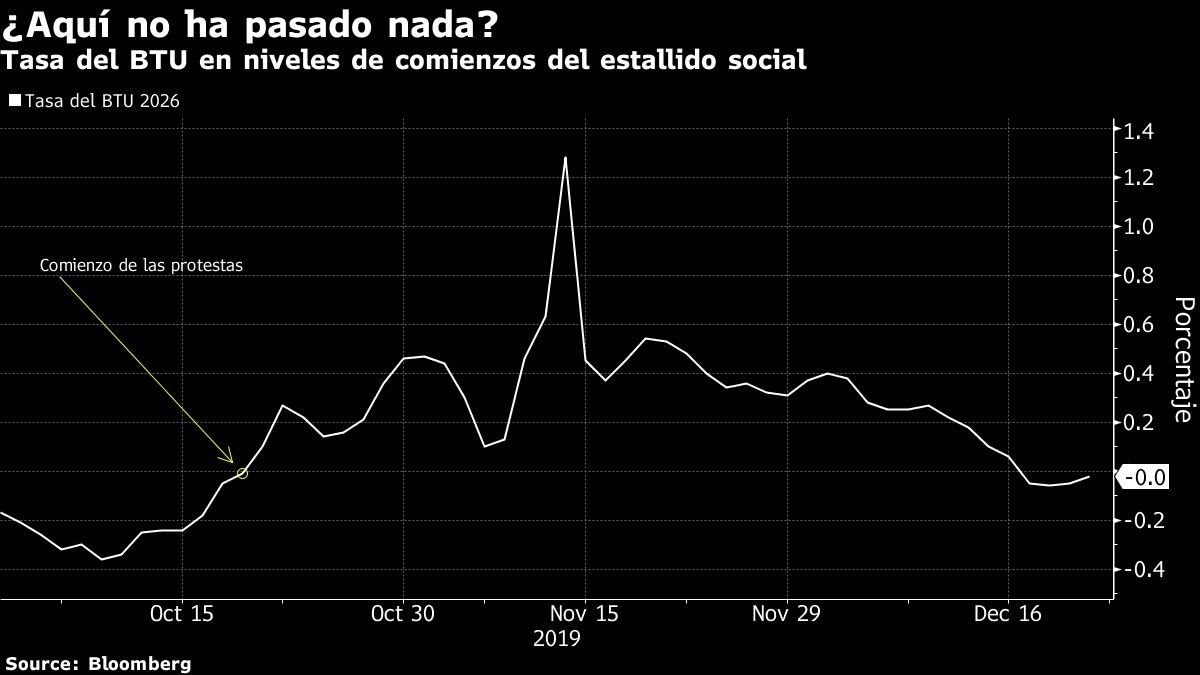

A días de terminar el año, la calma pareciera haber retornado al mercado de renta fija local chileno, con algunas tímidas emisiones corporativas aprovechando la baja en tasas.

Esto se vio impulsado por una mayor estabilidad del peso, que se fortaleció un 1,4% en la semana frente al dólar, lo que ayudó a moderar las expectativas de inflación e hizo que volvieran a surgir algunas apuestas de recorte de tasas del central. A esto también hay que agregar una nueva recomendación de Felices y Forrados, un asesor de estrategias de inversión para las cuentas de ahorro individual de pensiones, de colocar el 50% de los ahorros en el conservador Fondo E que invierte principalmente en renta fija.

Pero de ahí a obtener apuestas a más largo plazo sobre las perspectivas de tasas en el 2020 se ha vuelto difícil, ya que el escenario político, tras la aprobación del proceso constituyente, se encargará de aportar suficiente incertidumbre en el mercado durante gran parte del próximo año.

“Es un poco apresurado predecir con certidumbre la tendencia de la renta fija para el 2020. Será un año de abundante discusión política, que nuevamente podría afectar al tipo de cambio y éste incidirá directamente en los niveles de inflación,” dice el gerente de market making de BCI Alexis Vega.

“Como refugio es importante acortar duración de las carteras de renta fija,” agrega Vega, para así reducir la exposición a la volatilidad que usualmente tienen los instrumentos a mayor plazo.

“Si bien la renta fija local no es tan segura como los agentes pensaban, es un activo que probablemente continúe siendo un buen refugio ante el menor crecimiento económico”, dice el economista de Abaqus Gonzalo Reyes.

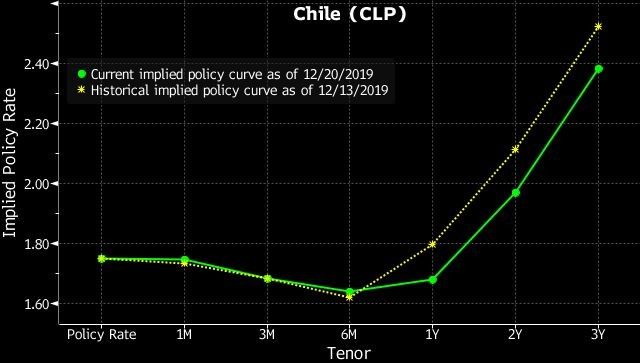

En las minutas del central del jueves pasado, el BCCh envió la señal de que mantendrá la TPM sin cambios por los próximos meses. No obstante, los swaps peso-cámara muestran que siguen apuestas de si hay un movimiento en los próximos seis meses o un año, será un recorte.

En cuanto a bonos corporativos, la semana pasada hubo mayor dinamismo en el mercado, con dos colocaciones de Securitizadora Security (835.000 UF) e Inversiones Confuturo (2m de UF).

Las empresas están aprovechando que las tasas permanecen bajas “aún pese a los riesgos de mayor inflación para el próximo año,” dice Martina Ogaz, analista de Euroamerica.

En el mercado de bonos en dólares Corp Group Banking recibió una noticia negativa al ser rebajada por S&PGR a CCC. La tasa de sus bonos al 2023 subió a 12,89% de 10% al comienzo de la semana pasada. La operadora de casinos Enjoy obtuvo aprobación de sus bonistas para cambiar los covenants de sus bonos a cambio de usar sus activos en Uruguay como garantía. Antes en la semana ICR recortó su calificación. Otra empresa que sigue con problemas es AD Retail que obtuvo una rebaja de Feller Rate. La tasa de su bono al 2024 serie F ahora está en 19,37%.

NOTA: El newsletter semanal Chile Renta Fija se tomará una pausa y volverá el 6 de enero.

ESTA SEMANA:

- Internacional:

- 23 dic.: Ventas de viviendas nuevas en Estados Unidos

- 27 dic.: Inflación IGP-M en Brasil

NOTICIAS RECIENTES:

- Fitch eleva recomendación de Mall Plaza de ‘AA’ a ‘AA+’

- Chile venderá hasta USD8,7mm en bonos de Tesorería en 2020

- BCCh venderá USD50m al día en mercado spot la próxima semana

- Chile busca calmar a inversores respecto a nueva Constitución

- Feller Rate baja de ‘BB+’ a ‘BB’ calificación de AD Retail

- BCCh ve espacio limitado para recorte de tasas en próximos meses

- Como las protestas chilenas afectan la economía y la región

- Sun Dreams planea emitir bono por 1,9m UF en Chile: Humphreys

- Securitizadora Security coloca bono a 23 años a tasa 2,49%

- Inversiones Confuturo coloca 2m UF en bonos a 2044 años al 3,4%

- Spread Chile subiría con política fiscal más flexible: Cap Econ

- ICR baja calificación Enjoy, cambia tendencia por protestas

BONOS EN PROCESO DE INSCRIPCIÓN O EMISIÓN:

BONOS RECIENTEMENTE EMITIDOS:

Para contactar al periodista sobre esta noticia: Maria Jose Campano en Santiago, [email protected]

Para contactar al editor responsable de esta noticia: Eduardo Thomson, [email protected], Javiera Baeza

©2019 Bloomberg L.P.