Las criptomonedas estables o "stablecoins" como USDT, USDC, DAI y UST fueron creadas con la idea de seguir 1 a 1 el valor del dólar. Sin embargo, es importante destacar que los mecanismos de respaldo que tiene cada una para mantener la paridad son distintos. A grandes rasgos, se puede puede decir que están divididas en tres grupos: las respaldadas con dólares fiduciarios depositados en entidades financieras que son auditados por otras instituciones; las co-lateralizadas con una canasta de otras criptomonedas, y las algorítmicas que, en lugar de tener reservas, buscan mantener la paridad a partir de incentivos económicos y mecanismos de arbitraje.

Una a una, las stablecoins más conocidas

1) USDT es actualmente, la "stablecoin" más importante del mercado -su valor en el mercado supera los u$s 75.500 millones-. Esta divisa es emitida por la empresa Tether y su garantía está dada en su mayoría por bonos del gobierno de los Estados Unidos, bonos corporativos y dólares propiamente dichos, que validan cada unidad de USDT que circula para el mercado.

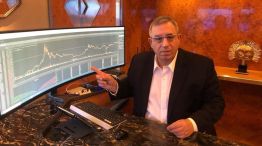

Carlos Maslatón: “Las criptomonedas son un fenómeno juvenil mundial”

2) Por su parte, la USDC, aplica un mecanismo similar en el cual, por cada unidad en circulación, tiene un dólar depositado en un banco de los Estados Unidos, respaldo que es controlado por auditores externos a la compañía, Hoy en día es la segunda moneda estable más grande del mercado con una capitalización de mercado de $50.000 millones, La emite la empresa Circle.

3) En tanto, la DAI, una de las primeras stablecoins "descentralizadas" creada en 2017 y con un valor de u$s 6.500 millones , tiene como respaldo una canasta de más de 20 criptomonedas -Ethereum, USDC y Bitcoin, entre otras. De esta forma, se aseguran que, en ningún caso, el valor circulante de DAI sea mayor al 150% del valor de la canasta de criptomonedas que lo respalda.

En el caso de que el respaldo se ubique por debajo del umbral del 150% comprometido al momento de la emisión, el protocolo que administra a DAI vende en el mercado esas cripto por DAI, destruye las unidades compradas y, así, asegura que la cantidad de DAI en circulación tengan respaldo, de acuerdo a información de Télam.

Criptomonedas en baja: ¿es buen momento para invertir?

4) Por último, el caso de UST, es un exponente del caso de las algorítmicas, respaldadas generalmente en otra criptomoneda con precio variable. Esta criptomoneda tenía un sistema por el cual cuando emitían nuevas unidades al mismo tiempo se quemaban LUNA -el token nativo de Terra, la cadena de bloques (blockchain) en la que corrían ambas-, un mecanismo de arbitraje que hacía cuando alguien quisiera vender 1 UST se pagara con 1 dólar en LUNA. Un problema adicional era que cerca del 80% de la emisión de UST estaba depositada en Anchor Protocol, una especie de banco que pagaban un interés anual del 19,6% anual a quien depositara allí sus UST, renta que provenía de préstamos que se tomaban y subvencionada por el propio protocolo.

Un dato a tener en cuenta es que, en la última semana, se se perdieran cerca de u$s 45.000 millones entre LUNA y UST y casi US$ 300.000 en todo el mercado cripto.

* Con información de Télam

RM / LR