A los inversores les está preocupando cuánto podrían recuperar ante un posible incumplimiento de Argentina a medida que el presidente electo, Alberto Fernández, retrasa los planes para salvar a la nación de la ruina financiera.

Los bonos en dólares argentinos con vencimiento en 2028 ahora cotizan a 36 centavos por dólar, una caída aproximada de 20 centavos desde la inesperada victoria de la izquierda en las primarias de agosto. Ante una montaña de deuda, una inflación abrumadoramente alta y pocos indicios de a quién elegirá Fernández para su gabinete y qué políticas introducirán, los tenedores de bonos están rogando claridad.

“No inspira confianza para una gestión eficaz de la crisis”, según Siobhan Morden, que dirige la estrategia de renta fija para América Latina de Amherst Pierpoint Securities desde Nueva York. “Si no hay un modelo de crecimiento obvio y ningún compromiso para la reforma fiscal, la carga puede pasar a los tenedores de bonos para el alivio de la deuda”.

Debido a la falta de información en torno a las políticas económicas o los planes de reestructuración específicos de Fernández, algunos analistas dudan en ser específicos sobre cuánto podrían recibir los tenedores de bonos si Argentina no cumple con los pagos.

Morden sitúa la cifra entre 35 y 40 centavos, lo que implica un recorte de principal del 50%, pago en especie y una ampliación del vencimiento de cinco años, en un comentario reciente. Juan Manuel Pazos, economista jefe de la corredora de valores de Buenos Aires TPCG Valores, estima la cifra en 40 centavos. Para Ezequiel Zambaglione, jefe de estrategia de Balanz Capital Valores en Buenos Aires, un incumplimiento arrastraría los precios de los bonos por debajo de 30 centavos, mientras que con una negociación amistosa los inversores recibirían más de 50 centavos.

Las expectativas representan una enorme diferencia respecto a comentarios anteriores de Fernández para abordar las preocupaciones de los inversores: en el período previo a las elecciones, se refirió repetidamente al incumplimiento de Uruguay en 2003, que dejó a los acreedores con una pérdida de solo el 20%. Entretanto, mientras los tenedores de bonos han comenzado a prepararse para una renegociación, poco se puede hacer sin detalles sobre las medidas que adoptará el líder entrante.

Los inversores entienden el regalo envenenado que ha heredado Fernández, comentó Edwin Gutiérrez, director de deuda soberana de mercados emergentes de Aberdeen Asset Management. “Nunca creímos el recorte del 20%, y el mercado tampoco. Los bonos no estarían aquí si ese fuera el caso”.

Dicho esto, si Fernández logra encauzar la política sin la mano dura de su compañera de fórmula, la ex presidenta Cristina Fernández, ello podría bastar para tranquilizar a los gestores de capitales e invitar a una luna de miel al comienzo de su mandato, dijo Ray Zucaro, director de inversiones de RVX Asset Management en Miami. En caso de que Fernández aclare sus planes y exprese su deseo de trabajar con los acreedores, la situación “podría cambiar rápidamente”, dijo Shamaila Khan, directora de deuda de mercados emergentes afincada en Nueva York de AllianceBernstein.

Por ahora, sin embargo, el bono a cien años de Argentina se cotiza a solo 37 centavos, la mitad de su valor antes de la crisis del mercado de agosto. Se encuentra entre los títulos regidos por leyes extranjeras, que también incluyen valores con vencimientos en 2021, 2028 y 2048, que cayeron a mínimos históricos el miércoles. Los bonos de 2028 se negociaban a 35,8 centavos a 1:26 p.m., hora de Nueva York.

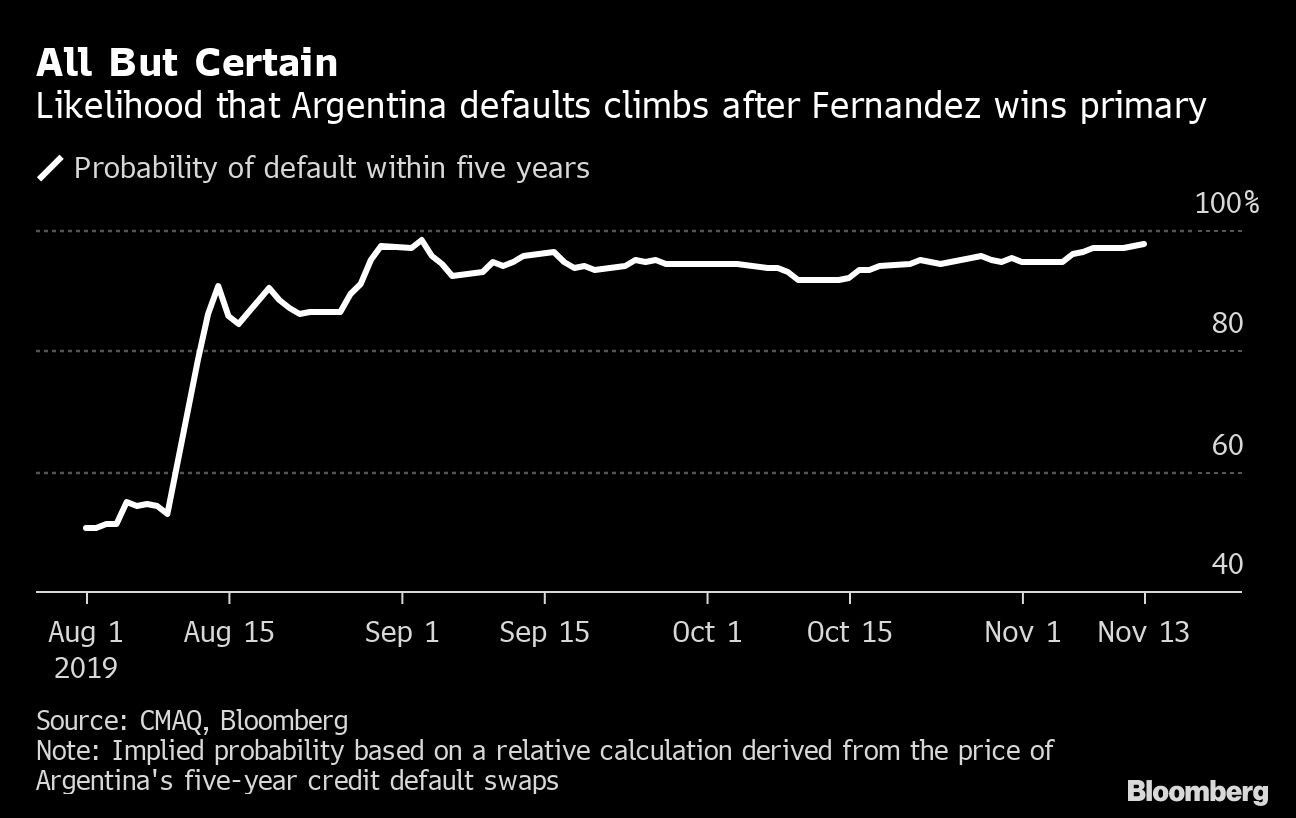

Los swaps de incumplimiento crediticio ya implican una probabilidad del 98% de que Argentina deje de efectuar pagos de deuda en los próximos cinco años, frente al 75% justo después de las primarias y el 49% antes de la votación. Se espera que Fernández, que cuenta con unas reservas netas cada vez menores, renegocie la línea de crédito de US$56.000 millones de Argentina con el Fondo Monetario Internacional.

Y siguen llegando malas noticias. En una demanda judicial en el Reino Unido, tres fondos de cobertura -Palladian Partners LP, HBK Master Fund LP y Hirsh Group LLC- dicen que Argentina revisó cifras económicas para evitar pagar los valores vinculados a su crecimiento. Los fondos quieren que el país desembolse más de 384 millones de euros (US$423 millones) en compensación. Y el martes, Fernández lanzó las primeras púas contra el presidente de Estados Unidos, Donald Trump, expresando una opinión contraria sobre la convulsión política en Bolivia.

“Ha sonado más radical de lo previsto, y los inversores comenzaron a aumentar la probabilidad de un incumplimiento completo”, dijo Zambaglione de Balanz.