Los balances de bancos centrales se están expandiendo a niveles récord en medio de su última ola de compras, generando así preguntas sobre cuán grandes pueden llegar a ser y si, en algún momento, se pueden vender nuevamente esos activos a los mercados.

Formuladores de política no tuvieron mucha suerte al reducir carteras mucho más pequeñas en la década posterior a la crisis financiera. Y ahora tienen que financiar una economía atada al coronavirus que somete los presupuestos de gobierno a una presión sin precedentes y amenaza con liquidar a empresas de todo el mundo.

“Los montos que se están comprando en este momento son enormes, y esto indica cuánto apoyo se necesita cuando la economía se cierra”, dijo Torsten Slok, economista jefe de Deutsche Bank. “Basta con ver cuánto tiempo tomó salir de la crisis financiera de 2008 y 2009. Ahora estamos a un ritmo que se multiplica más rápido”.

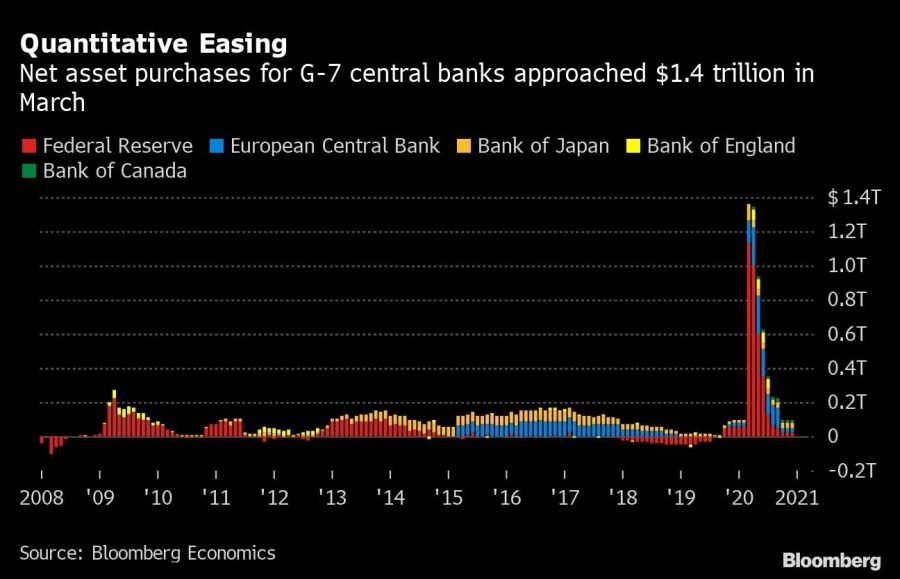

Bancos centrales del Grupo de los Siete compraron US$1,4 billones en activos financieros en marzo, casi cinco veces más que el récord mensual anterior establecido en abril de 2009, según un análisis de Bloomberg Economics. Analistas de Morgan Stanley estiman que la Reserva Federal, el Banco Central Europeo, el Banco de Japón y el Banco de Inglaterra ampliarán sus balances en un acumulado de US$6,8 billones después de todo.

La Fed ha liderado, ofreciendo comprar cantidades ilimitadas de bonos del gobierno de EE.UU. y valores respaldados por hipotecas —y prestar billones más a corporaciones y municipalidades a través de compras temporales de sus obligaciones—, a medida que inversionistas globales buscan extender años de apalancamiento en sus propias carteras. En la semana hasta el 15 de abril, expandió su balance a un ritmo de aproximadamente US$41.000 millones por día.

Banqueros centrales de la eurozona, Japón y el Reino Unido, veteranos en los llamados programas de flexibilización cuantitativa, han aumentado sus compras, mientras que los de Canadá, Nueva Zelanda y Australia se han embarcado en compras a gran escala por primera vez, uniéndose a Suecia entre las economías más pequeñas en dar el paso. Incluso se habla de que algunos mercados emergentes como Tailandia podrían seguir el ejemplo.

En los próximos meses, a medida que se repone la liquidez del mercado, las autoridades monetarias cambiarán su enfoque al largo plazo de mantener bajos los costos de los préstamos para facilitar la recuperación y que gobiernos financien sus presupuestos. Si bien eso podría implicar un ritmo más lento de compras de activos, ciertamente no marcará una reversión, por lo que la gran expansión del balance general continuará.

Críticos de la expansión cuantitativa

Cuando la expansión cuantitativa se extendió en gran parte del mundo desarrollado tras la crisis financiera, los críticos advirtieron sobre las consecuencias no deseadas, como una inflación galopante y el riesgo moral para las instituciones financieras e incluso gobiernos que tenían menos razones para equilibrar los libros. La primera nunca se materializó y la segunda es lo último en la mente de formuladores de política que lidian con una de las perspectivas económicas más sombrías desde la Gran Depresión.

Richard Clarida, vicepresidente de la Fed, dijo en una reciente entrevista de Bloomberg TV que, en todo caso, el banco central está tratando de protegerse contra la desinflación a medida que la demanda se desploma. Agregó también que las preocupaciones de riesgo moral “no son consideraciones relevantes” porque la pandemia “es un evento completamente exógeno”.

Hasta ahora, la compra ha ayudado a estabilizar los mercados financieros, destacando otra crítica de larga data contra banqueros centrales: sus acciones garantizan un alivio rápido para los inversionistas, mientras que las personas trabajadoras que dependen de ingresos laborales tienen que esperar a que la ayuda llegue hasta ellos.

Brindar a las empresas una fuente estable de financiación ayuda a muchas de ellas a mantenerse a flote, pero no garantiza que esas empresas retengan a los empleados. De hecho, la volatilidad del mercado ha retrocedido en las últimas semanas, incluso a medida que aumenta el desempleo.

Un legado que perdura

Una vez que se estabilice la situación, los balances de las autoridades monetarias probablemente seguirán aumentando y las tasas de interés se mantendrán bajas en el futuro previsible. Además, si la historia sirve de guía, deberán proceder con cautela a medida que disminuyen las compras, y mucho más al revertirlas.

En 2013, los rendimientos del Tesoro de EE.UU. se dispararon más cuando se anunció una posible reducción anticipada de las compras de bonos (lo que se conoce como ‘taper tantrum’), dado que la Fed contemplaba reducir el ritmo de las compras. Solo pudo comenzar a equilibrar su balance en 2017, nueve años después de que inicialmente comenzó a expandirlo. Pero no llegó muy lejos e incluso la pequeña reducción gradual que logró se enfrentó con episodios ocasionales de confusión en el mercado.

Esta vez, con más y más activos en los libros de contabilidad de más y más autoridades monetarias, la perspectiva de una venta rápida parece distante.

“Solo tenemos que acostumbrarnos a un nuevo mundo donde los balances del banco central son mucho más grandes”, dijo Slok, de Deutsche Bank.