Se lo ha tachado de castillo de naipes, regalo al 1 por ciento, experimento de política monetaria que ha ido demasiado lejos.

Ahora el mercado alcista que durante 10 años frustró y castigó a sus detractores –por durar más que sus antecesores- avanza tambaleándose hacia la puerta de la muerte, y tanto quienes lo odiaban como quienes lo admiraban salen a ejecutar los últimos ritos.

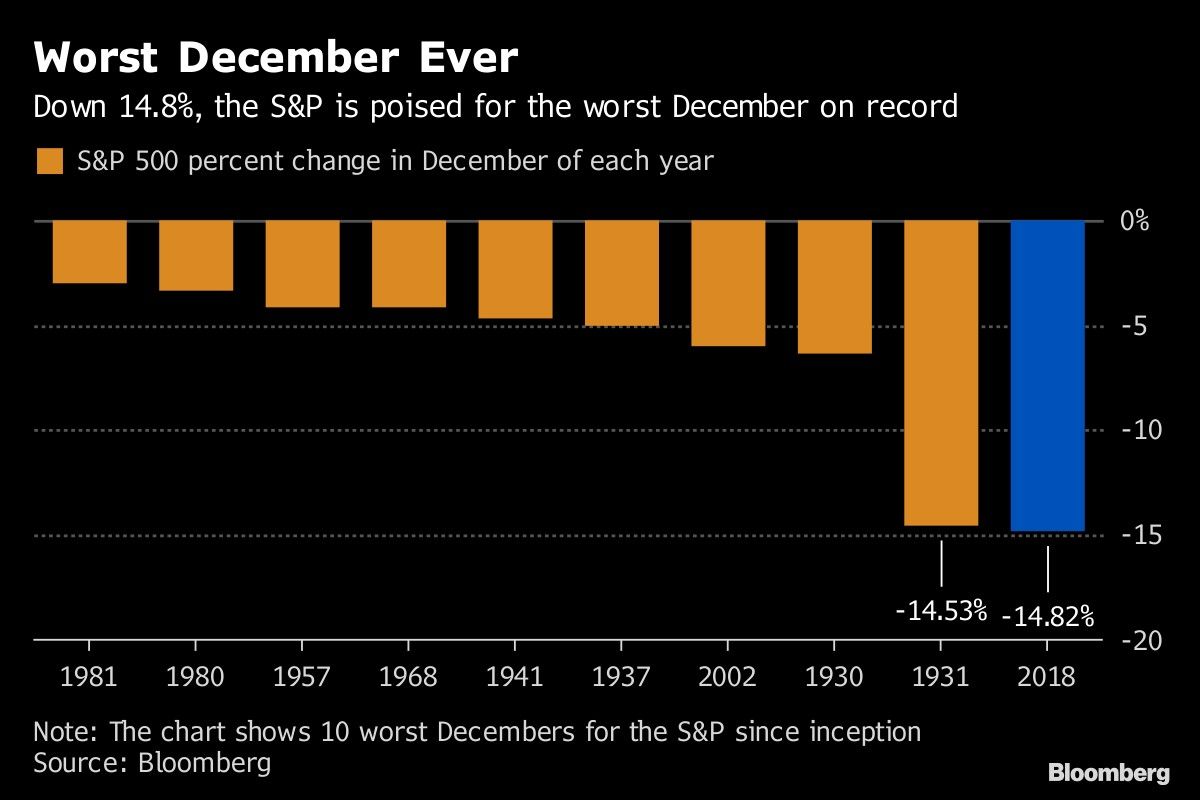

La caída ha sido rápida, un espasmo de venta casi ininterrumpida que hizo caer 19,8 por ciento el S&P 500 en el lapso de tres meses. El Promedio Industrial Dow Jones se desplomó 5.036 puntos desde su récord y va rumbo a su peor diciembre desde 1931. Para los hombres y mujeres que vendían acciones y asesoramiento de inversión mientras el alza estaba en su apogeo, ha hecho de la Navidad una época de nostalgia.

“Fue un período de una extensión notable”, dijo en entrevista telefónica John Carey, director gerente y administrador de cartera de Amundi Pioneer Asset Management. “En general, fue un mercado muy, muy fuerte hasta el último par de meses. La última década ha sido un muy buen período para la administración de carteras”.

No es que haya acabado… necesariamente. El S&P 500 sigue estando a 7 puntos de completar la caída de un verdadero mercado bajista. Los futuros del índice cayeron 1,1 por ciento antes de recuperarse y cotizarse con pocos cambios el miércoles a las 06:56 hora de Londres.

Han ocurrido cosas más extrañas que una recuperación a partir de ese punto: el índice llegó aproximadamente a la misma distancia sólo para recuperarse en 1998 y 2011. Y aun cuando se traspase el umbral, no tiene nada de mágico una caída del 20 por ciento. Donald Trump podría enderezar el barco, la Reserva Federal podría dejar de aumentar las tasas… tal vez el mercado bajista vuelva a replegarse.

Como quizá hayan oído, los indicadores fundamentales parecen fuertes. El producto interno bruto está incrementándose, las ganancias siguen subiendo y los datos económicos no ofrecen pruebas evidentes de recesión. Las cosas parecen particularmente sólidas en comparación con los episodios pasados de conmoción que sobrellevó el mercado alcista, períodos como 2011, cuando el crecimiento del PIB se volvió negativo dos veces, o 2016, cuando cayeron las ganancias de las empresas.

“Una de las maravillosas ironías de esta situación es que en 2018 uno por fin percibía que la economía se estaba normalizando a lo que conocíamos antes de la crisis”, dijo Michael Purves, estratega mundial jefe de Weeden & Co. “Hasta que llegamos a esta historia de impuestos y gastos hace un año, fue uno de los mercados alcistas más odiados. Los mercados escalaron un muro de preocupación tras otro y el problema fue que los datos económicos no lo confirmaban”.

Realmente se lo detestó, y para muchos el alza constituyó un dilema moral, en particular en los primeros años, cuando las acciones funcionaron como una especie de referéndum diario sobre las medidas de la Fed para terminar con la crisis financiera. En ese papel, los mercados animados se convirtieron en blanco de aquellos que veían un programa de beneficencia para las mismas personas que debilitaban la economía, mientras que, en el otro extremo del espectro, los críticos acusaban a Ben Bernanke de la Fed de orquestar alzas para ocultar heridas económicas que nunca se habían cerrado.

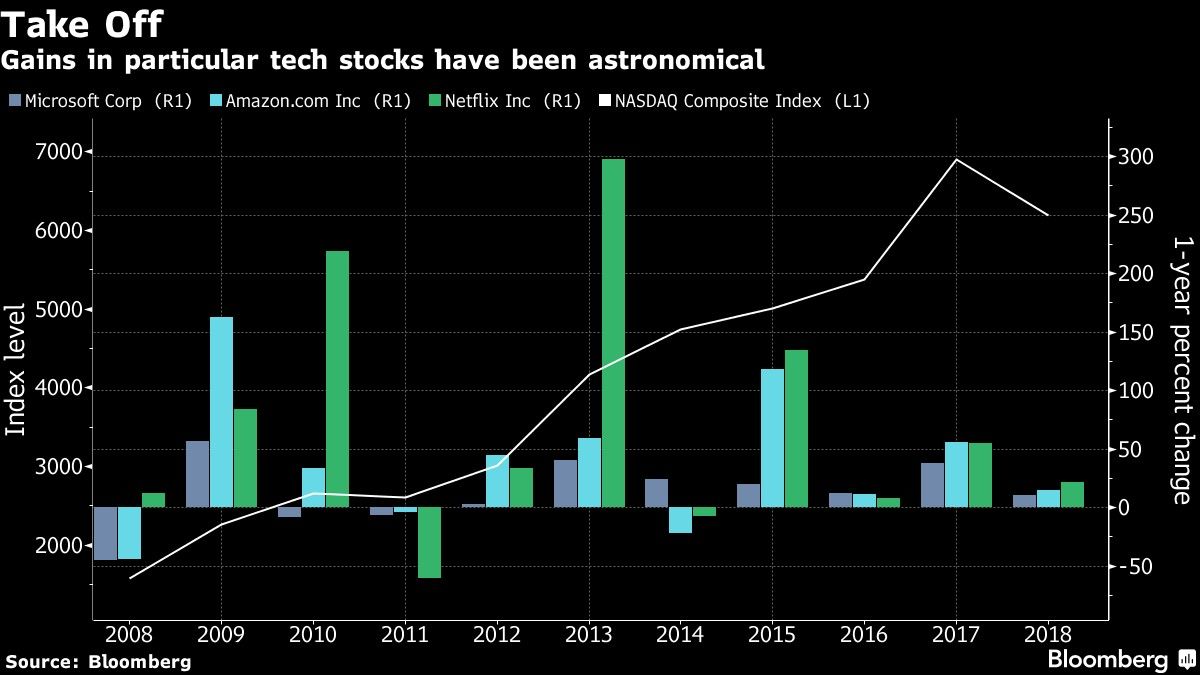

Las ganancias aumentaron, impulsando el mercado alcista, pero los salarios siguieron estancados. La mayor parte del tiempo desde 2009, las alzas del S&P 500 superaron los aumentos del PIB y del salario de los trabajados por márgenes enormes.

“El mercado sorprendió a todos, tanto cuando tocó fondo como por lo rápido que subió a partir de esas caídas”, dijo Chris Zaccarelli, director de inversiones de Independent Advisor Alliance. “El problema con considerar al mercado de valores como modo de decir que la crisis financiera terminó es que es sólo una pieza del rompecabezas”, agregó. “La recuperación económica ha sido muy lenta”.

Ahora las acciones se están desplomando conforme el nuevo presidente de la Fed, Jerome Powell, retira el estímulo dispuesto por Bernanke. Inevitablemente, eso fomenta el debate respecto de si la crisis financiera alguna vez terminó.