Los formuladores de política globales intentan tranquilizar a los mercados de que están listos para responder al brote de coronavirus, a medida que aumenta el temor de que su propagación empuje la economía mundial hacia una recesión.

Los banqueros centrales en el Reino Unido y Japón se comprometieron a actuar según sea necesario para garantizar mercados financieros estables, mientras que los líderes del Fondo Monetario Internacional y el Banco Mundial dijeron que estaban listos para ayudar a sus países miembro. Los ministros de finanzas y los funcionarios monetarios del Grupo de los Siete hablarán por teleconferencia el martes, según personas familiarizadas con el asunto.

A última hora del lunes, la presidente del Banco Central Europeo, Christine Lagarde, también publicó un comunicado sobre los riesgos para las perspectivas económicas y los mercados, comprometiéndose a “estar preparados para tomar medidas apropiadas y específicas, según sea necesario y acorde con los riesgos subyacentes”.

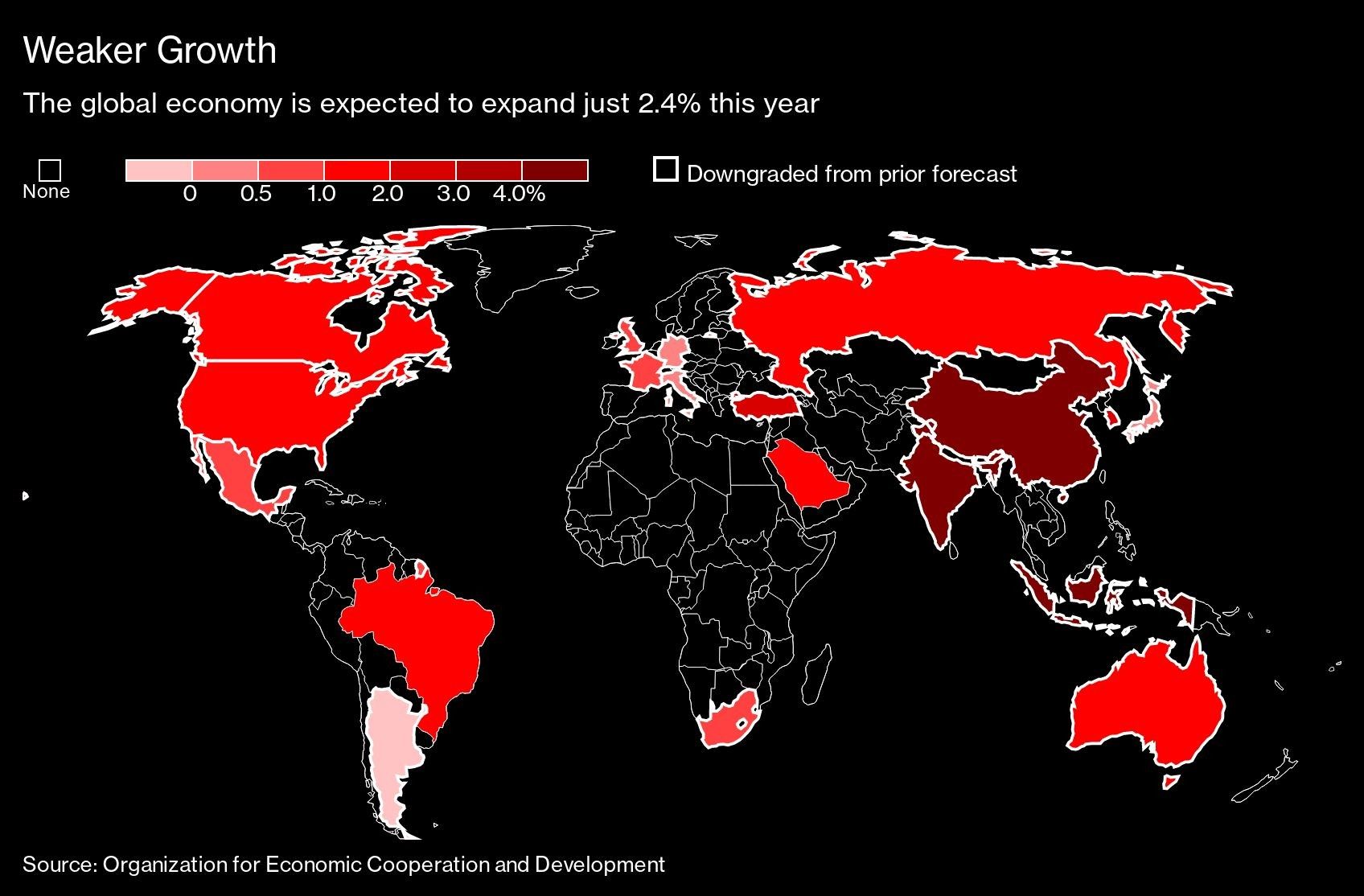

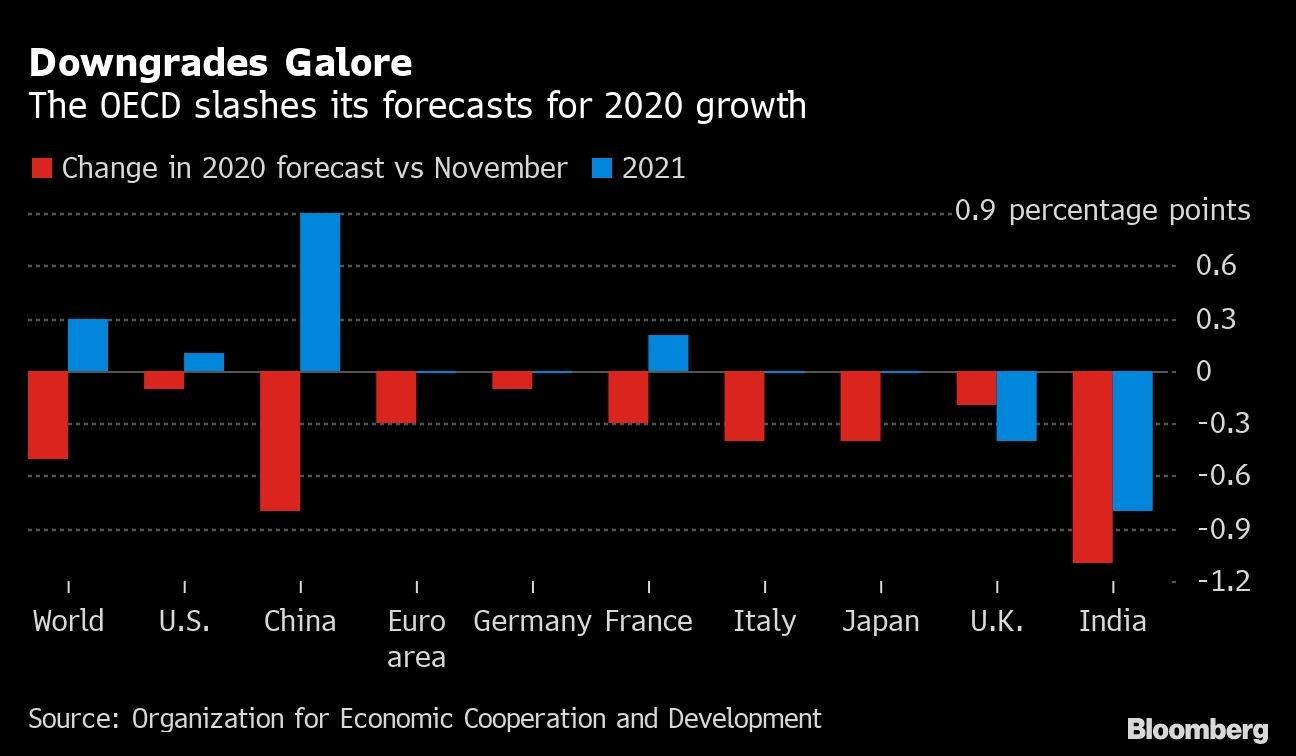

La intensificación de la preocupación sigue a una advertencia de la OCDE de que la economía mundial ahora enfrenta su “mayor peligro” desde la crisis financiera hace más de una década. Con el crecimiento global ya en curso hacia su ritmo más débil desde 2009, el grupo dijo que un brote “más duradero” podría resultar en una expansión similar a la recesión de solo 1,5% este año.

Días después de que el presidente de la Reserva Federal, Jerome Powell, abriera la puerta a un recorte de tasas de interés este mes, la perspectiva de la acción de los bancos centrales provocó un repunte en las acciones de todo el mundo y envió a las acciones estadounidenses a su primera ganancia en ocho sesiones.

En una declaración de emergencia, el presidente del Banco de Japón, Haruhiko Kuroda, dijo que su institución “se esforzará por proporcionar una amplia liquidez y garantizar la estabilidad en los mercados financieros”. A continuación, el Banco de Inglaterra dijo que está trabajando con autoridades internacionales y del Reino Unido para “garantizar que se tomen todas las medidas necesarias para proteger la estabilidad financiera y monetaria”.

Los mercados monetarios ahora esperan que la Fed recorte su tasa en 50 puntos básicos este mes y consideran una probabilidad de más de 90% de que el BCE reduzca su tasa de depósito en 10 puntos básicos. Valoran un recorte de 25 puntos básicos del BOE este mes.

Economistas de Goldman Sachs Group Inc. predicen que la Fed finalmente recortará 100 puntos básicos en la primera mitad del año. Incluso se especula que el banco central de EE.UU. se moverá antes de que sus formuladores de política se reúnan entre el 17 y el 18 de marzo, y algunos economistas ven el potencial de un recorte coordinado internacionalmente por primera vez desde 2008.

“Los bancos centrales mundiales están intensamente centrados en los riesgos a la baja”, dijeron economistas de Goldman dirigidos por Jan Hatzius en un informe el domingo. “Sospechamos que ven el impacto de un movimiento coordinado en la confianza como mayor que la suma de los impactos de cada movimiento individual”.

Los inversores apuestan cada vez más a que los bancos centrales de Australia, Canadá y Malasia relajarán la política en sus reuniones ya programadas para esta semana.

Con las tasas de interés ya bajas, los gobiernos pueden necesitar hacer más para apoyar la demanda. Economistas de Morgan Stanley pronostican que el déficit fiscal combinado de las cuatro economías avanzadas más grandes más China ahora representará al menos 4,7% del producto interno bruto mundial este año, el mayor desde 2011.

Italia ya está buscando ampliar su déficit presupuestario para pagar al menos 3.600 millones de euros (4.000 millones de dólares) en medidas económicas de emergencia propuestas.

Hace apenas una semana, los bancos centrales clave decían que era demasiado pronto para responder al brote, una reticencia a actuar que también puede reflejar su renuencia a verse como en una carrera por rescatar a los inversores. La caída posterior en las acciones mundiales obligó a un cambio de postura.

“Es casi seguro que todos los bancos centrales inducirán una forma de relajación u otra”, afirma Vishnu Varathan, jefe de economía y estrategia en Mizuho Bank Ltd. en Singapur.

El Banco de Japón respaldó la promesa del lunes de ayudar a los mercados cuando ofreció comprar 500.000 millones de yenes (US$4.600 millones) en bonos del gobierno para proporcionar liquidez. El banco central de Indonesia redujo la cantidad que los prestamistas deben mantener en reserva para apuntalar la liquidez en sus mercados.

Al no aludir a la política monetaria como lo hizo Powell, la declaración de Japón reveló las restricciones bajo las cuales se encuentran el BOJ y muchos otros bancos centrales. La tasa clave de Japón ya es de menos 0,1% en comparación con el rango de 1,5% a 1,75% de la Reserva Federal.

El BCE también está limitado por una tasa de depósito de menos 0,5%. Los formuladores de política son reacios a reducirlo aún más, dada la preocupación de que los bancos, que ya ven los márgenes de ganancias reducidos por las tasas negativas, podrían retirarse de los préstamos.

Incluso antes de la última crisis, los economistas cuestionaban los beneficios de las políticas monetarias ultrarrelajadas, en vista de los más de 700 recortes de tasas de interés y varias rondas de compra de bonos desde la crisis financiera. Aumentaron los precios de los activos, pero no pudieron generar rebotes sustanciales en el crecimiento económico.

Para los banqueros centrales, el nuevo desafío es que una política más relajada puede ser incluso menos efectiva para combatir el malestar económico que representa una emergencia de salud.

Esto se debe a que por el cierre de los lugares de trabajo en China y cada vez más en el extranjero, el virus está afectando la capacidad del mundo para producir bienes. Las tasas más bajas no ayudarán a los fabricantes cuyas instalaciones están cerradas o que carecen de materiales para fabricar sus propios productos. Por el lado de la demanda, es probable que tampoco estimulen a los consumidores a comprar o viajar si les preocupa la infección.

Pero las políticas monetarias más relajadas deberían contrarrestar las condiciones financieras más estrictas, respaldar los mercados y mantener la oferta de crédito, ayudando así a impulsar un repunte de la demanda una vez que el virus esté bajo control. La inflación débil también da margen a la mayoría de los bancos centrales para actuar.

“Los recortes de tasas no son una solución mágica, aunque pueden apoyar un poco a los mercados”, asegura Jerome Jean Haegeli, economista jefe de Swiss Re Institute en Zúrich.