Los operadores de carry trade que apuestan por monedas de mercados emergentes han acumulado ganancias este año.

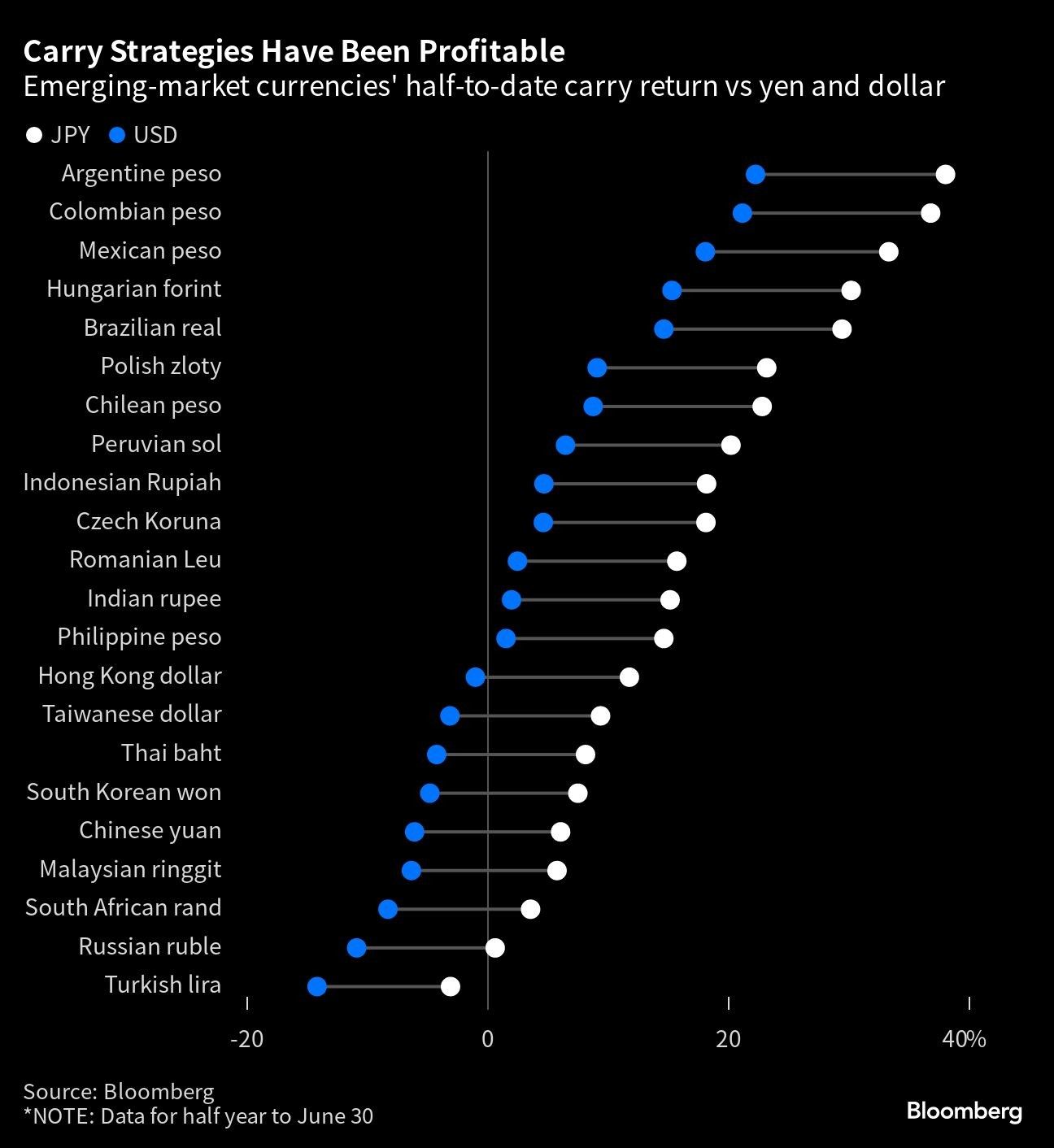

Un índice de Bloomberg que mide los retornos del carry trade de ocho mercados emergentes, financiado por posiciones cortas en dólares, subió un 4,7% en el primer semestre, y ahora está en camino de obtener la mayor ganancia anual desde 2017. El peso mexicano ha registrado ganancias por carry trade del 18%, mientras que el florín húngaro tuvo un retorno del 15,4% y el real brasileño del 14%. El carry trade es una estrategia que consiste en pedir prestado en países con tasas de interés bajas para invertir el dinero en activos y divisas que ofrecen mayores retornos.

Para el JP Morgan, los bonos locales son la “estrella” en mercados emergentes

Los diferenciales de tasas de interés con Estados Unidos han alcanzado un nivel tal que es probable que el inicio de la flexibilización monetaria en países como Chile y Brasil en los próximos meses apenas logre reducir esos retornos, según analistas de Barclays. Las ganancias se verán favorecidas por una caída en la volatilidad de las monedas. Un índice de JPMorgan Chase & Co. sobre las oscilaciones de precios previstas en los países en desarrollo ha caído a su nivel más bajo desde septiembre de 2021.

“Esperamos que estas tendencias se mantengan durante el verano [del hemisferio norte]”, afirman los analistas de Barclays Bum Ki Son y Andreas Kolbe en la nota difundida el viernes. “El carry de mercados emergentes sigue siendo elevado, en particular en Latinoamérica y Hungría, ofreciendo importantes primas sobre las tasas subyacentes”.

En general, las monedas de mercados emergentes han mantenido sus ganancias del carry trade, incluso a pesar de la caída de la lira turca. Solo en el último mes, la lira turca ha perdido más de un 14% en el carry trade, cuando el Gobierno empezó a relajar los controles sobre de divisas.

No solo las estrategias financiadas en dólares han sido fructíferas. Los inversionistas que utilizan el yen japonés han superado a los que se endeudaron en dólares en todos los mercados en desarrollo, según datos recopilados por Bloomberg.

América Latina

Se espera que Latinoamérica siga siendo una fuente de rentabilidad para los operadores de carry trade.

“Seguimos sobreponderados en el peso mexicano y el peso colombiano para beneficiarnos del alto carry en un entorno de baja volatilidad”, señalaron los estrategas de Citi Luis Costa y Dirk Willer, entre otros.

Las acciones emergentes de América Latina superan a las de Europa, Medio Oriente y África

La caída de la lira turca puso de relieve que las altas tasas por sí solas no bastan para garantizar jugosos retornos. Las monedas necesitan buenos fundamentos económicos y estabilidad política, afirmó Eimear Daly, de Natwest, en una entrevista en Bloomberg TV.

“El carry es el rey. No se puede luchar contra él”, dijo Daly. Aun así, “hay que tener en cuenta que nos gustan los mercados emergentes con un carry alto, pero con fundamentos sólidos y un bajo riesgo político interno”.

Si las monedas de mercados emergentes se debilitan con el inicio de la flexibilización monetaria, eso simplemente podría abrir oportunidades de compra para los inversionistas, según los analistas de Nomura.

Según los analistas del banco, las reducciones de tasas pueden suponer “un duro despertar” para los cazadores de carry. Pero los descensos también podrían “abrir oportunidades en algunos mercados emergentes —creemos que especialmente en los mercados emergentes asiáticos, partes de Latinoamérica (Brasil y México) y Sudáfrica—, pero sacar a la luz vulnerabilidades en otros mercados emergentes, especialmente en EEMEA”, dijeron, refiriéndose a Europa del Este, Medio Oriente y África.