Fitch Ratings dijo que discutirá si rebajar a Petróleos Mexicanos, la enorme compañía petrolera estatal, más profundamente en territorio de basura en un comité de revisión antes de fines de abril.

La rápida propagación del coronavirus y la caída de los precios del petróleo obligaron a la revisión de la calificación de Pemex, que se llevará a cabo junto con otras compañías expuestas a riesgos similares, dijo el analista de Fitch Joe Bormann en una conferencia telefónica el martes.

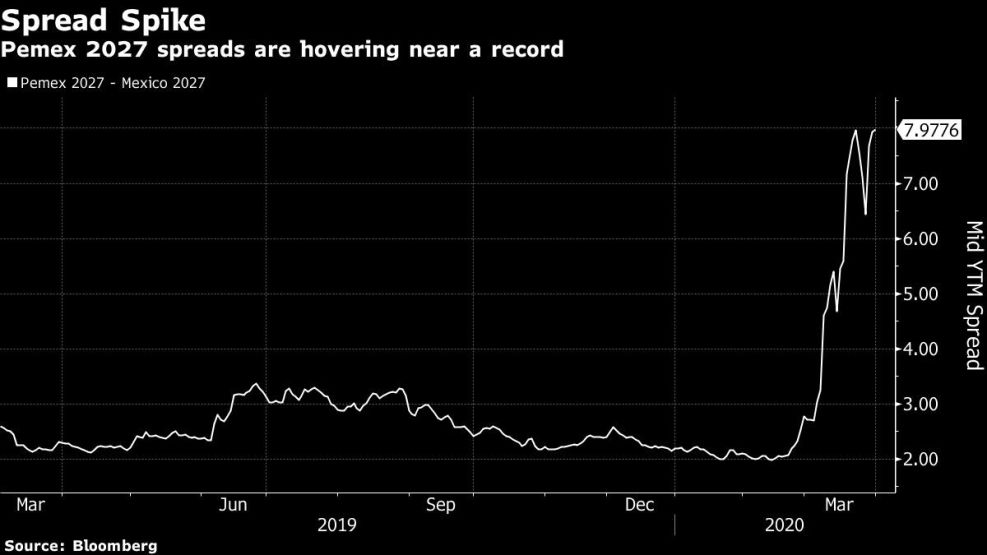

Los bonos de Pemex se han visto afectados por la caída de los precios del petróleo tras la ruptura de la alianza OPEP+. La deuda con vencimiento en 2027 ha perdido 31% de su valor desde el comienzo del año y los rendimientos han aumentado por encima del 12%, lo que ha llevado a los diferenciales sobre los bonos soberanos de México cerca de un máximo histórico.

El colapso ha provocado discusiones entre los inversores sobre otra rebaja por parte de Fitch, que redujo la calificación a basura, en BB+, en junio pasado y aún mantiene una perspectiva negativa sobre la compañía. Tanto Moody’s Investors Service como S&P Global Ratings califican a la compañía como grado de inversión con una perspectiva negativa. S&P redujo su calificación en un nivel a BBB el 26 de marzo. Una segunda rebaja en territorio de basura conduciría a una liquidación forzosa, a medida que los bonos de la empresa salgan de los principales índices de grado de inversión.

El costo de asegurar a Pemex ha subido a más de doble este mes. Los diferenciales de las permutas de incumplimiento crediticio a cinco años de la deuda de la gigante petrolera se cotizaron por última vez en 787 puntos básicos el 25 de marzo, en comparación con 292 puntos básicos el 28 de febrero, lo que indica que los inversores están dispuestos a pagar más por protección contra un posible incumplimiento.

Los inversores han abandonado el crédito de la compañía por temor a que los bajos precios del petróleo perjudiquen los planes de Pemex de pagar más de US$100.000 millones en deuda total y revertir más de una década de caídas en la producción.