El mercado laboral estadounidense se ve sobrecalentado. Algunos sectores de la economía, no.

Ese es el dilema que enfrenta el Comité Federal de Mercado Abierto de la Reserva Federal al preparar un probable aumento de las tasas de interés en dos semanas –la novena alza de la Fed en tres años– y para indicar que vendrán más en 2019.

Con la reciente caída de las acciones, la baja del precio del petróleo, la reducción de los precios de las viviendas y la caída de los rendimientos de los bonos a largo plazo, la mayor economía del mundo está reduciendo la marcha tras algunos trimestres de crecimiento por encima del promedio impulsado por el aumento del gasto público y los recortes tributarios. Enfrentado a la desaceleración y a un banco central que todavía está subiendo las tasas, el presidente Donald Trump puede estar haciendo una pregunta válida con sus críticas a la Fed: ¿Dónde están las señales de que la economía está demasiado sobrecalentada?

"En ausencia de evidencia de sobrecalentamiento, es difícil ver por qué el FOMC querría elevar las tasas por encima de neutral y arriesgarse a desacelerar la economía aún más de lo que ya es probable que se desacelere dado el decreciente estímulo fiscal", dijo Roberto Perli, socio de Cornerstone Macro LLC en Washington y ex economista de la Fed.

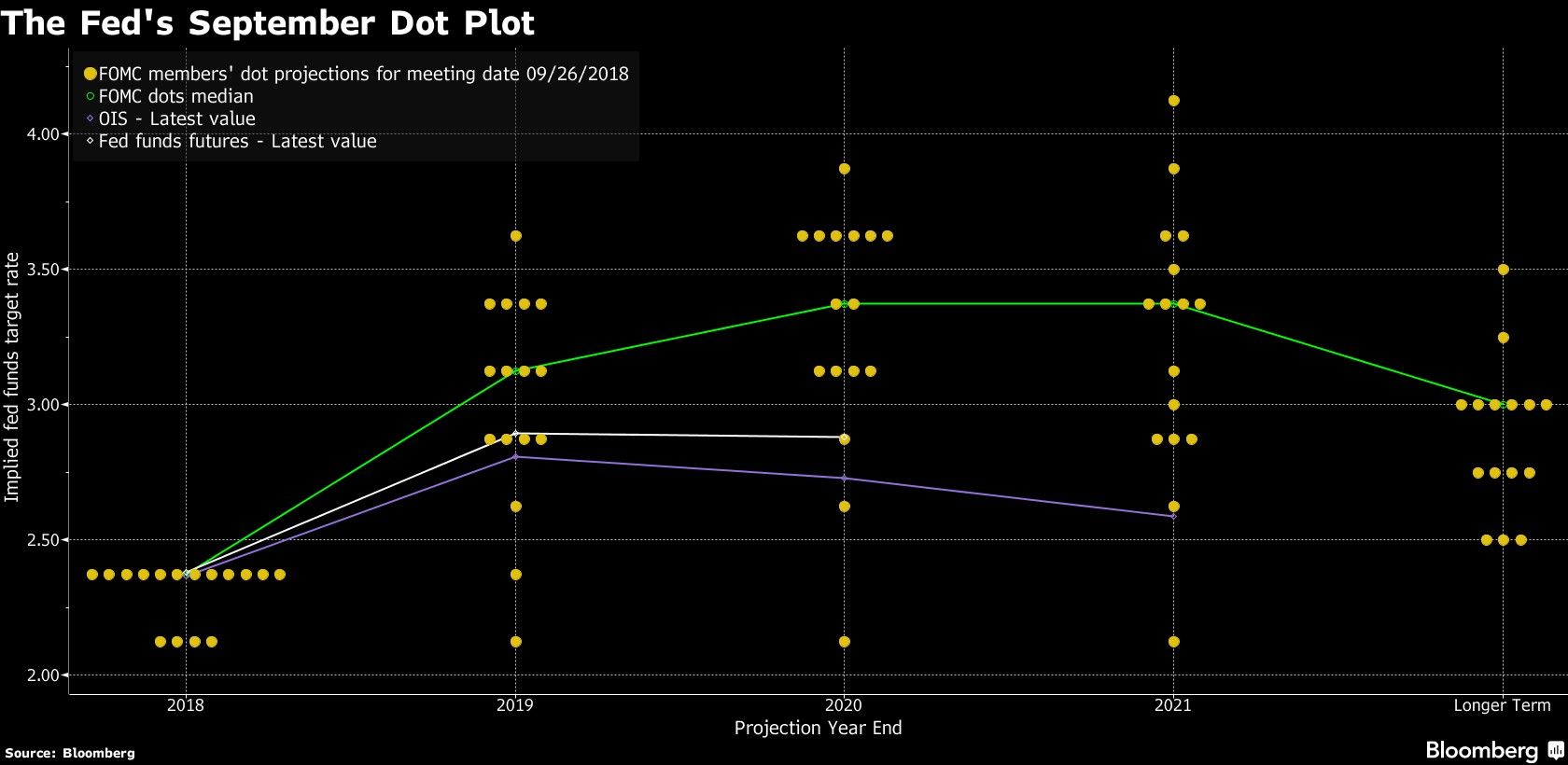

La referencia de Perli a una tasa neutral es el lenguaje de la Fed para la fijación de política que no está impulsando ni desacelerando el crecimiento. En este momento, con una tasa interbancaria federal entre un 2 por ciento y un 2,25 por ciento, los funcionarios de la Fed están divididos en cuanto a si están apenas a una o hasta a cinco aumentos de la tasa de interés bajo el nivel neutral.

Mantenerse por debajo del nivel neutral equivale a pisar el acelerador monetario. Ir por encima de él significa frenar.

El presidente de la Fed, Jerome Powell, dijo la semana pasada que la Fed se estaba acercando al rango de estimaciones que representan un escenario neutral.

A medida que la expansión de Estados Unidos se acerca el próximo año a la más larga que se haya registrado, algunos sectores de la economía sensibles a las tasas de interés, en particular los automóviles y las viviendas, están mostrando signos de debilidad. El crecimiento promedió cerca del 4 por ciento en los últimos dos trimestres, el ritmo consecutivo más rápido desde 2014, impulsado por una reforma tributaria de US$1,5 billones y un aumento del gasto de US$300.000 millones.

Sin embargo, algunas empresas no están sintiendo los tiempos de auge. General Motors Co. dijo el 26 de noviembre que recortará 14.000 puestos de trabajo y cerrará siete fábricas en todo el mundo a finales del próximo año.

La empresa constructora de viviendas de lujo Toll Brothers Inc. reportó el martes su primera caída en pedidos desde el 2014. En California, que se enfrenta a una crisis de asequibilidad y a una disminución de la demanda extranjera, los pedidos cayeron un 39 por ciento.

Powell ha hecho hincapié en que la economía general de EE.UU. es fuerte, y que las perspectivas son favorables a pesar de los focos de debilidad. La Fed basa sus previsiones de tasas de interés en sus perspectivas para la economía, y el alza ahora tiene por objeto evitar que se produzcan excesos dentro de uno o más años.

"No tiene que preocuparse por el sobrecalentamiento para racionalizar las subidas de tasas hasta la fecha", dijo Alan Blinder, ex vicepresidente de la Fed. "Hasta ahora, la Fed solo está pisando menos fuerte el acelerador".

Si hay un mercado al borde del sobrecalentamiento, ese es el mercado laboral, con una tasa de desempleo de un 3,7 por ciento, la más baja en medio siglo. Si bien los empleadores han citado la escasez de trabajadores calificados, los aumentos salariales han sido moderados y no hay indicios de que estén contribuyendo a la inflación.

"La Fed no puede sentarse y esperar hasta que los salarios y los precios se sobrecalienten", dijo Stephen Stanley, economista jefe de Amherst Pierpont Securities LLC.

Eso no se hace evidente en los precios. La medida de inflación preferida por la Fed alcanzó su meta del 2 por ciento en octubre, aunque –excluyendo los alimentos y la energía debido a su volatilidad– la medida principal aumentó un 1,8 por ciento. Es probable que una caída del petróleo afecte a las medidas de precios en el cuarto trimestre.

La Fed también está monitoreando los mercados financieros y los precios de los activos, que ayudaron a desencadenar las dos últimas recesiones.

La semana pasada, un informe de la Fed indicó que consideraba moderadas las preocupaciones sobre la estabilidad financiera, citando los bienes raíces comerciales, la deuda corporativa y los préstamos apalancados entre los potenciales problemas. Las recesiones de 2001 y 2008 fueron, en última instancia, el resultado de excesos financieros, más que de inflación.

"Hay un tipo menos tradicional de sobrecalentamiento que preocupa a la Fed, que son los excesos financieros, especialmente los préstamos corporativos no financieros", dijo Jonathan Wright, profesor de economía de la Universidad Johns Hopkins de Baltimore y ex economista de la Fed. "La Fed está muy consciente de que el sobrecalentamiento que dio fin a los dos últimos ciclos fue en las finanzas, no en los salarios ni en los precios".