La política monetaria más restrictiva de la Reserva Federal está aumentando la carga de las tasas de interés sobre los hogares, lo que lleva a una rápida disminución del exceso de ahorro y subraya la probabilidad de que la actitud agresiva haya alcanzado su punto máximo.

El aumento pandémico del ahorro fue probablemente el incremento de riqueza más rápido jamás visto. Una combinación de un colapso en la demanda y enormes transferencias gubernamentales llevó a un máximo estimado de US$2,3 billones en exceso de ahorro acumulado para mediados de 2021.

Pero después de la fiesta viene la hambruna y el exceso de ahorro se está agotando rápidamente a medida que la inflación hace que aumenten los precios y las tasas de interés. Este exceso de ahorro actúa como un amortiguador de una recesión, ya que suaviza el ciclo de retroalimentación de una disminución del gasto, lo que lleva a una caída de los ingresos, lo que significa menos gasto, y así sucesivamente.

Para Christine Lagarde podría ser necesario elevar tasas a niveles restrictivos

La Oficina de Análisis Económico define el flujo de ahorros como ingreso personal disponible para consumo y otros gastos. La tasa de ahorro personal es la diferencia entre la renta disponible y el consumo como porcentaje de la renta disponible. La tasa de ahorro llegó al 33% en lo más profundo de la pandemia, un nivel previamente inimaginable, pero desde entonces se ha derrumbado a un mínimo casi histórico del 3,1%.

El gasto de los ahorros se puede ver en la rápida disminución del “ingreso disponible excedente”, es decir, el ingreso disponible por encima de su tendencia previa a la pandemia. Vuelve a ser plano según una línea de tendencia de 30 años, lo que significa que el exceso de ahorro ya no se ve reforzado por el exceso de ingresos, porque las personas están gastando más y los pagos de transferencias del Gobierno relacionados con la pandemia han cesado.

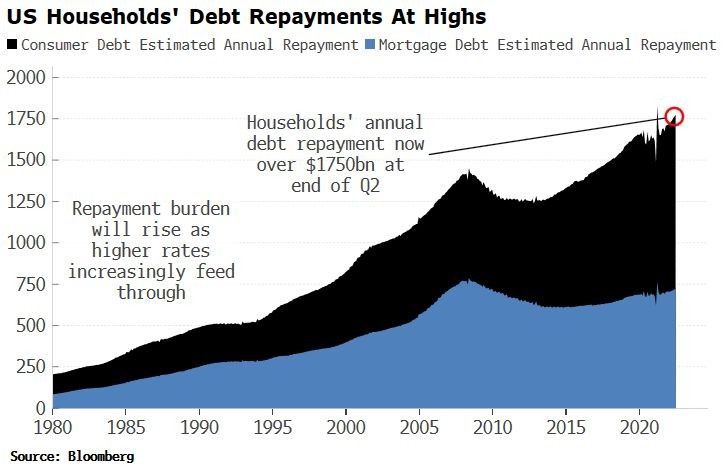

Los ahorros se ven cada vez más presionados por el aumento de los pagos de la deuda. Las tasas de interés de la deuda hipotecaria y de consumo están aumentando. Los índices de servicio de la deuda (pago de la deuda como porcentaje del ingreso disponible) siguen siendo relativamente bajos, pero también están aumentando y podrían hacerlo con bastante rapidez a medida que la deuda se vuelva a fijar a tasas más altas.

Bancos de Estados Unidos endurecen normas para otorgar créditos

En términos nominales, los hogares tienen que pagar un estimado de US$1,75 billones cada año, o casi el 10% de los ingresos disponibles. Esta carga empeorará a medida que se consuman más ingresos por el aumento de los precios.

La Reserva Federal estima que el exceso de ahorro se ha reducido a US$1,7 billones (a mediados de 2022), una caída del 26% en un año. Es probable que el volumen de ahorro excedente disminuya a un ritmo creciente a medida que los efectos retardados del aumento de las tasas de interés surtan efecto.

El amortiguador de la recesión se está acabando, lo que deja a Estados Unidos en una posición más frágil y aumenta la probabilidad de que la Fed haya alcanzado su punto máximo de belicosidad en la guerra contra la inflación (por ahora).