Una moratoria de pago de tres años, una gran quita en las tasas de interés y una extensión general de los vencimientos. La oferta de reestructuración de deuda que Argentina presentó a fines de la semana pasada fue dura para cualquier estándar.

Y, sin embargo, en una señal de cuán bajas eran las expectativas antes del anuncio, los inversores ahora están subiendo los precios de los US$66.000 millones de bonos extranjeros del país en el mercado secundario. Los valores con vencimiento en seis años cotizaban alrededor de 33 centavos por dólar el lunes por la mañana, frente a los 30 centavos del viernes y los 26 centavos del día anterior.

El repunte señala que, a pesar de todas las críticas que los grupos de acreedores han arrojado a la oferta, muchos inversores se preparaban para algo mucho peor de un país que se ha ganado la reputación de ser un moroso en serie con un estilo de negociación inflexible. Y sugiere que el Gobierno, con solo algunas concesiones adicionales, podría tener una oportunidad decente de lograr que los acreedores acepten el acuerdo.

“Las próximas negociaciones conllevan una gran probabilidad de éxito”, escribió en una nota de investigación Alberto Bernal, estratega jefe de XP Investments en Miami. “Las opciones disponibles para aumentar los términos de la oferta son amplias, y creemos que son irrelevantes desde el punto de vista de garantizar la sostenibilidad futura de la carga de deuda de Argentina”.

Bernal estima que la oferta actual infligiría una pérdida de 60% en términos de valor presente neto para los bonitas, y que el descuento deberá reducirse a menos de 50% para que la propuesta obtenga suficiente respaldo.

El plan de Argentina implica más de US$40.000 millones en alivio de la deuda; una reducción de US$3.600 millones en capital y una quita de US$37.900 millones en pagos de intereses. Los actuales bonistas obtendrían nuevos valores con tasas de interés que comienzan en cero y aumentan gradualmente, creando una tasa promedio de 2,33%, muy por debajo de lo que es típico para la deuda de mercados emergentes.

Tres grupos de bonistas rechazaron la propuesta inicial, pero no dieron detalles sobre por qué la oferta no fue suficiente o qué preferirían en su lugar.

El Comité de Acreedores de Argentina, compuesto por fondos comunes de inversión, oficinas familiares, compañías de seguros y administradores de carteras con deuda argentina, señaló en un comunicado que la oferta “ha quedado muy por debajo de las expectativas de los tenedores de bonos”. Los miembros también mencionaron la falta de claridad sobre los cambios en la política económica que garantizarían que los acreedores finalmente reciban su reembolso.

Un grupo que tenía US$4.000 millones en bonos emitidos en 2005 y 2010 calificó la propuesta de “unilateral” e inaceptable, ya que no contempla un proceso de negociación de buena fe.

Un tercer grupo “ad hoc” de bonistas, incluidos pesos pesados como BlackRock y Fidelity, dijo en un comunicado que la propuesta actual pone “una parte desproporcionada de los esfuerzos de Argentina para el ajuste a largo plazo sobre los hombros de los tenedores de bonos internacionales”.

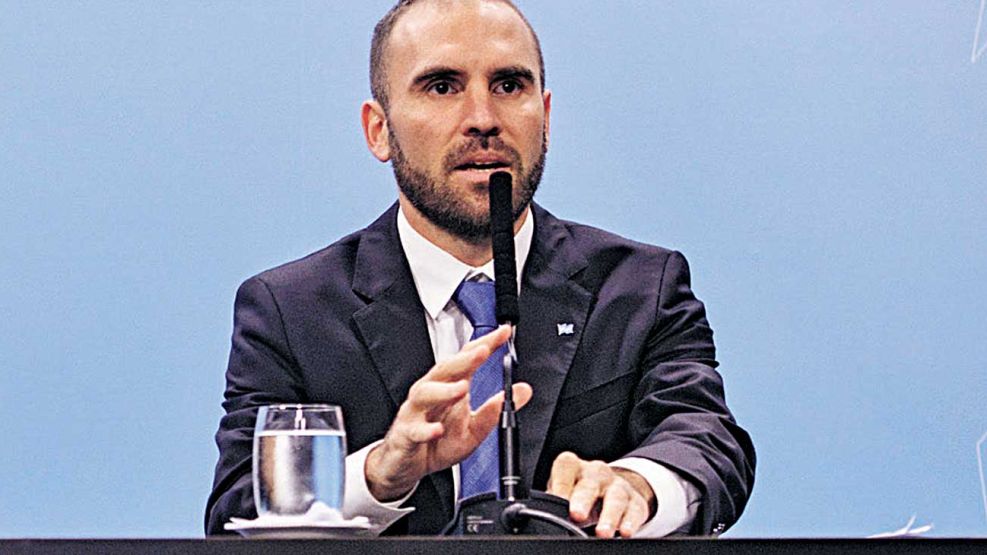

La crítica de los bonistas no es exactamente sorprendente, por supuesto, ya que se posicionan para las negociaciones. El ministro de Economía argentino, Martín Guzmán, quien asumió el cargo en diciembre junto con el presidente izquierdista Alberto Fernández, también adoptó una postura desafiante en una entrevista publicada el domingo que le realizó un periodista local, insistiendo en que el país necesita un enorme alivio de la deuda para garantizar la estabilidad social.

Argentina se encuentra en una situación difícil solo unos años después de que los acreedores se apresuraran a prestarle al país en medio de una promesa de renacimiento en la segunda economía más grande de América del Sur. En cambio, el peso ha perdido más de la mitad de su valor, la inflación supera 50% y se proyecta que el producto interno bruto disminuirá por tercer año consecutivo en 2020.

El país tiene US$3.500 millones en pagos de bonos de derecho extranjero que vencen durante 2020, según la consultora 1816 Economía y Estrategia, con sede en Buenos Aires, que incluyen US$500 millones en intereses que vencen el 22 de abril.

En una presentación ante la Comisión de Bolsa y Valores de Estados Unidos, Argentina advirtió que, si el intercambio de deuda no ocurre, “enfrenta un riesgo significativo de incumplimiento”.

Roger Horn, estratega sénior de SMBC Nikko Securities America en Nueva York, dijo que Argentina tendrá que ofrecer mejores condiciones en los pagos de intereses para obtener un amplio respaldo de los inversores.

“El Gobierno piensa que es bueno que el acuerdo que proponen no tenga un recorte duro, pero los inversores no compran un bono solo porque tiene un número alto en una hoja de papel”, dijo Horn. “Compran bonos porque quieren un retorno”.

Como parte del plan, no se devolverá ningún capital antes de 2026, y solo una octava parte del capital de los bonos vence antes de 2030. Eso significa que la gran mayoría del dinero no se devolverá hasta la década siguiente, después de que Fernández haya dejado el cargo.

El Gobierno ahora se enfrentará a bonistas como BlackRock Inc., Pacific Investment Management Co., Ashmore Group Plc, Greylock Capital y Fintech Advisory Inc. Los funcionarios habían estado en conversaciones preliminares con los acreedores antes de la oferta.

“Plantearon lo que siempre plantean: Que quieren cobrar más”, dijo Guzmán en la entrevista con el periodista local Horacio Verbitsky. “Piden que la Argentina haga más ajuste fiscal, que continúe en el sendero que venía siguiendo y que llevó a resultados desastrosos. Eso es algo que nosotros no vamos a hacer”.

Algunos analistas, como Horn, de SMBC Nikko, advierten que la propiedad de deuda argentina se ha desplazado recientemente a fondos en dificultades que están más preocupados por exprimir cada centavo que pueden de Argentina, incluso si eso significa una larga pelea judicial.