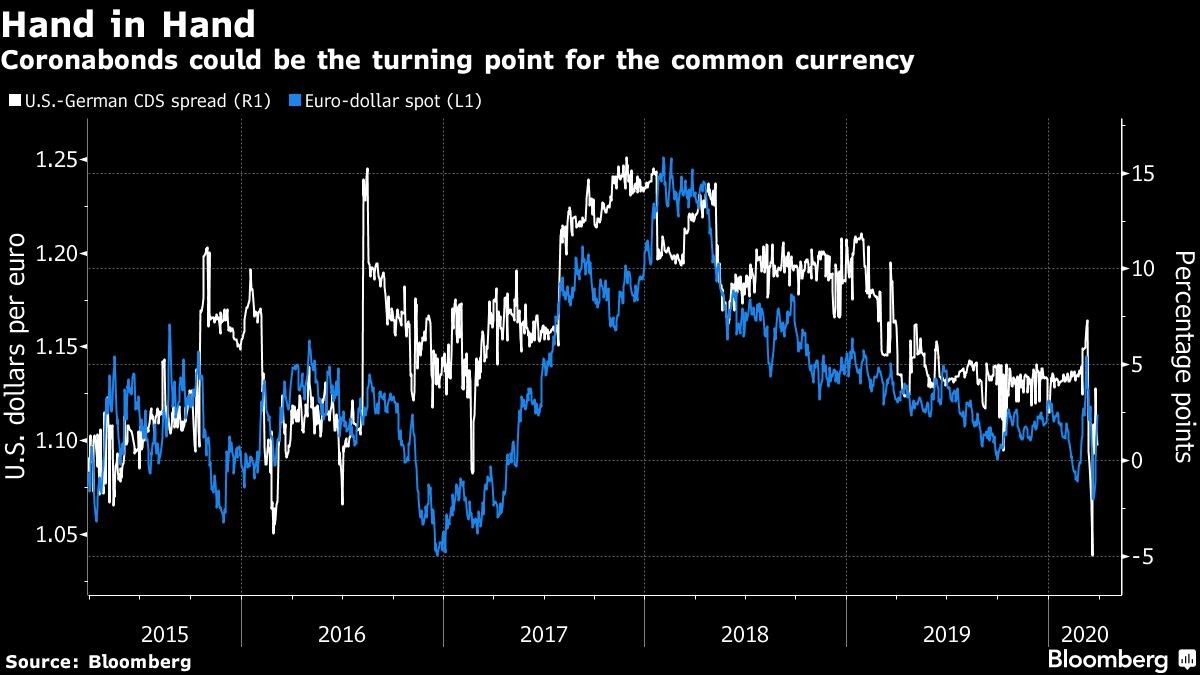

Europa está ad portas de caer en el abismo de una crisis financiera e inversionistas sopesan las perspectivas de una señal segura de compromiso con el mercado de deuda de la región y el euro: la venta de los denominados coronabonos.

El optimismo ante un avance en un acuerdo de coronabonos esta semana es bajo, pero si se aprueban, MUFG dice que el euro podría subir hasta US$1,13, y los diferenciales de rendimiento entre los bonos periféricos y alemanes podrían reducirse. Los ministros de Hacienda de la región realizarán una teleconferencia para precisar los detalles de la respuesta del bloque monetario a la pandemia.

“Actuar ya mismo claramente aumentaría la confianza en el euro, en la capacidad de Europa de comportarse como un área económica unida y en su resistencia a los impactos”, dijo Kit Juckes, estratega de Société Générale SA. “Por esa razón, si no por otra, los coronabonos serían buenos para la deuda periférica y para el euro”.

Italia y Francia se encuentran entre los países a favor de una deuda compartida de la eurozona para financiar los préstamos y generar una mayor distribución de riesgos en todo el continente. Alemania y Países Bajos son opositores feroces, argumentando que se arriesgan a un gasto sin mitigación por parte de las economías más endeudadas de la región.

El Banco Central Europeo dijo que gastaría 15.600 millones de euros (US$17.200 millones) bajo su programa pandemia de compra de bonos en los primeros dos días de su operación.

Diferenciales más reducidos

Los valores de la periferia de Europa, como Italia y España, tendrían más que ganar con un conjunto de emisiones. Los altos niveles de deuda restringen a estas naciones, las más afectadas en términos de víctimas mortales, de gastar demasiado para aislar a sus economías del impacto del virus.

Steven Barrow, de Standard Bank, señala que Italia está gastando alrededor de la mitad de lo que el Reino Unido ha asignado, a pesar de que las economías son de tamaños similares.

Goldman Sachs Group Inc. considera que la introducción de coronabonos es el único catalizador para reducir significativamente los márgenes de rendimiento, a pesar del reciente programa de compra de emergencia de 750.000 millones de euros (US$830.000 millones) del BCE. La prima de rendimiento a 10 años de Italia sobre Alemania es actualmente de aproximadamente 200 puntos básicos, frente a más de 300 a principios de marzo.

“Es solo a través de un cambio en esta dirección que los diferenciales podrían ajustarse de manera sostenible desde los niveles actuales”, escribió George Cole, estratega de Goldman, y agregó que solo se introducirá si los mecanismos institucionales existentes demuestran ser insuficientes.

“En ausencia de una solución de riesgo compartido en toda el área, la ventaja es limitada: si los diferenciales se reducen mucho de aquí en adelante, el BCE podría quedar como comprador solitario”.