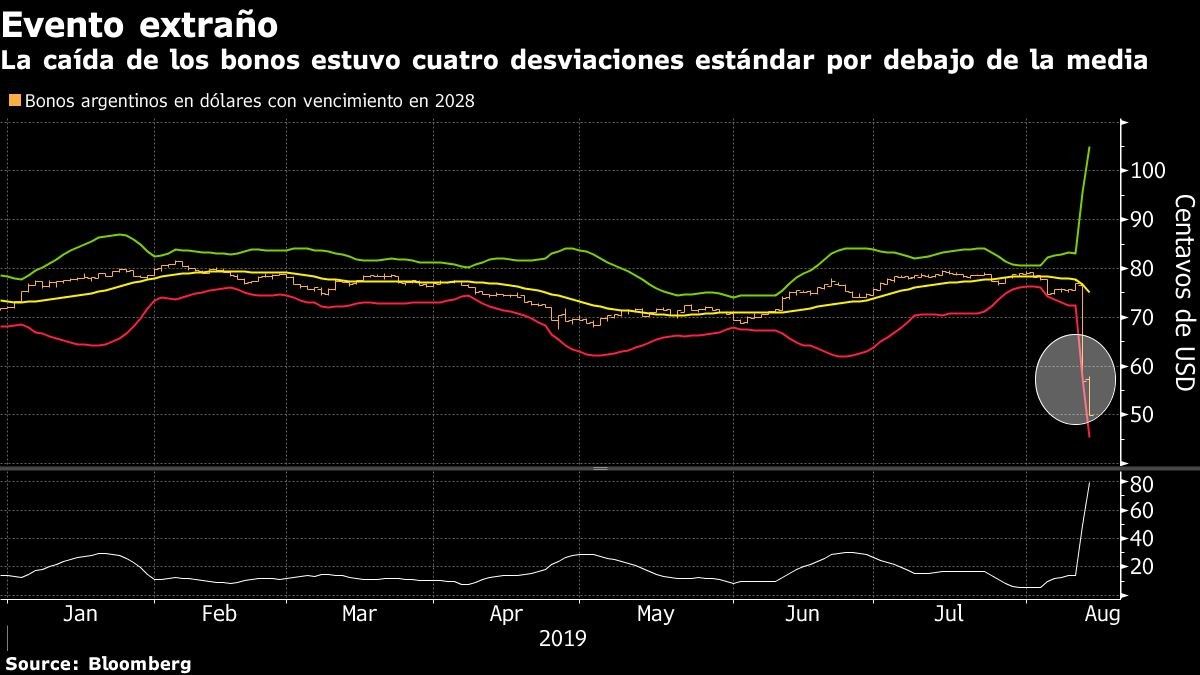

Había una probabilidad de 99,994% de que un evento como la venta masiva del lunes en Argentina no sucediera.

Pero sucedió. Y sirvió para subrayar la necesidad de que los inversores se protejan contra eventos extremos que parecen muy poco probables, pero pueden tener un impacto descomunal si ocurren.

La otra cara de esta lógica es que cuando las cosas se ven decididamente mal, apostar por resultados promedio y retornos mediocres podría ser inútil. Algunos operadores prefieren lo que llaman la estrategia de pesas: asignar fondos simultáneamente a las dos posibilidades extremas y opuestas: una caída más profunda y un fuerte rebote.

Eso significa que los inversores más valientes en Argentina no tomarán el camino del medio ante el colapso. Más bien, reorganizarán sus carteras para obtener un rendimiento superior tanto en una depresión como en un rebote.

Peor que Zambia y Venezuela: Argentina tiene los bonos más riesgosos del mundo

Estas son las oportunidades de compra extremas:

Evento atípico. La desbandada de los bonos argentinos en dólares con vencimiento en enero de 2028, cuyo rendimiento aumentó en 525 puntos básicos, fue un evento de 4 sigma, según Bollinger Bands. Eso significa que el movimiento estuvo a cuatro desviaciones estándar de su promedio móvil de 20 días, un evento que se espera ocurra solo una vez en varias décadas.

En la práctica, sin embargo, estos eventos podrían ser más comunes de lo que sugieren los modelos estadísticos como las distribuciones normales o de Laplace.

Si bien los eventos recientes afectan desproporcionadamente la opinión de los operadores, algunos inversores miran más allá del movimiento extremo y apuestan por un retorno rápido a niveles más normales. La desbandada del Lunes Negro en el Dow Jones Industrial Average el 19 de octubre de 1987 fue seguida por ganancias de 11% en tres meses, 15% en seis meses y 23% en un año.

Acciones europeas se agitan ante inestabilidad de Argentina

Por lo tanto, algunos inversores audaces pueden apostar que lo mismo sucederá con los bonos argentinos.

Los operadores de carry trade buscarán algún signo de estabilidad en el peso después de la caída de 15% de la moneda el lunes. Si –o cuando– la calma regresa, el potencial de arbitraje puede resultar irresistible. La venta masiva hizo que la moneda fuera tan barata que su carry implícito en relación con el dólar ha aumentado al nivel más alto desde que Argentina se movió a un régimen de moneda flotante en diciembre de 2015. Argentina se ha convertido en el mercado emergente más barato después de la caída del lunes.

Al mismo tiempo, las estimaciones de ganancias a 12 meses de los analistas para las compañías del índice S&P Merval subieron a un máximo de 11 meses, en términos de pesos. Pero la caída de la moneda significó que las previsiones basadas en dólares se desplomaran más en un año. Esa es una barrera para los inversores globales por ahora, pero un rebote breve en el peso puede revivir las cifras de ganancias en dólares, haciendo que las acciones se vean aun más baratas.

MS/MC