El índice Stoxx Europe 600 terminó el año con su peor desempeño en una década, marcado por el volumen más débil desde 2000 a pesar de una gran ola de ventas y un altos flujos de salidas.

"El impulso económico se está deteriorando en Estados Unidos y hay poca evidencia de estabilización, por no mencionar una mejora, en el resto del mundo", comentó Fabrizio Quirighetti, director de inversiones de Syz Asset Management.

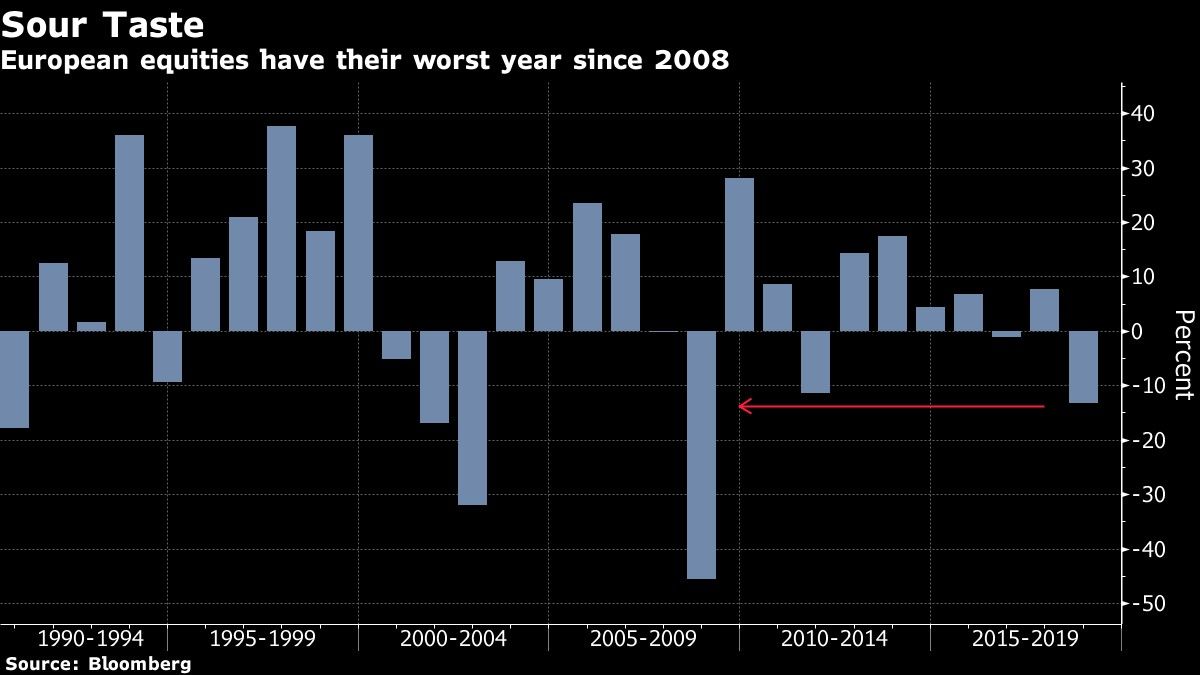

El indicador subió un 0,5 por ciento el lunes y cerró diciembre con una caída de 5,5 por ciento. En el año, el índice europeo registró ocho meses negativos y cayó un 13 por ciento, lo que representa el peor descenso desde 2008, aunque ha logrado mantenerse alejado del mercado bajista, en contraste con el Euro Stoxx 50, el DAX de Alemania y el FTSE MIB de Italia, que ingresaron a mercados bajistas en 2018.

El optimismo en torno a las acciones europeas a principios de año fue efímero, ya que los papeles sucumbieron a las conmociones de las guerras comerciales y el debilitamiento del crecimiento económico que azotó a los mercados globales. Asimismo, los inversionistas se vieron ahuyentados por la interminable saga del brexit, la crisis presupuestaria en Italia, el caos provocado por las protestas de los chalecos amarillos en Francia y la nueva inquietud por la deuda griega.

Para empeorar las cosas, las empresas europeas obtuvieron resultados mediocres y las ganancias corporativas se quedaron a la zaga de sus contrapartes estadounidenses, que se vieron impulsadas por recortes tributarios masivos por parte del gobierno de Donald Trump. Una vez más, el índice Stoxx Europe 600 demostró ser incapaz de superar el techo que ha limitado las ganancias desde 2000 y ahora rompió la tendencia alcista a largo plazo que comenzó en 2009.

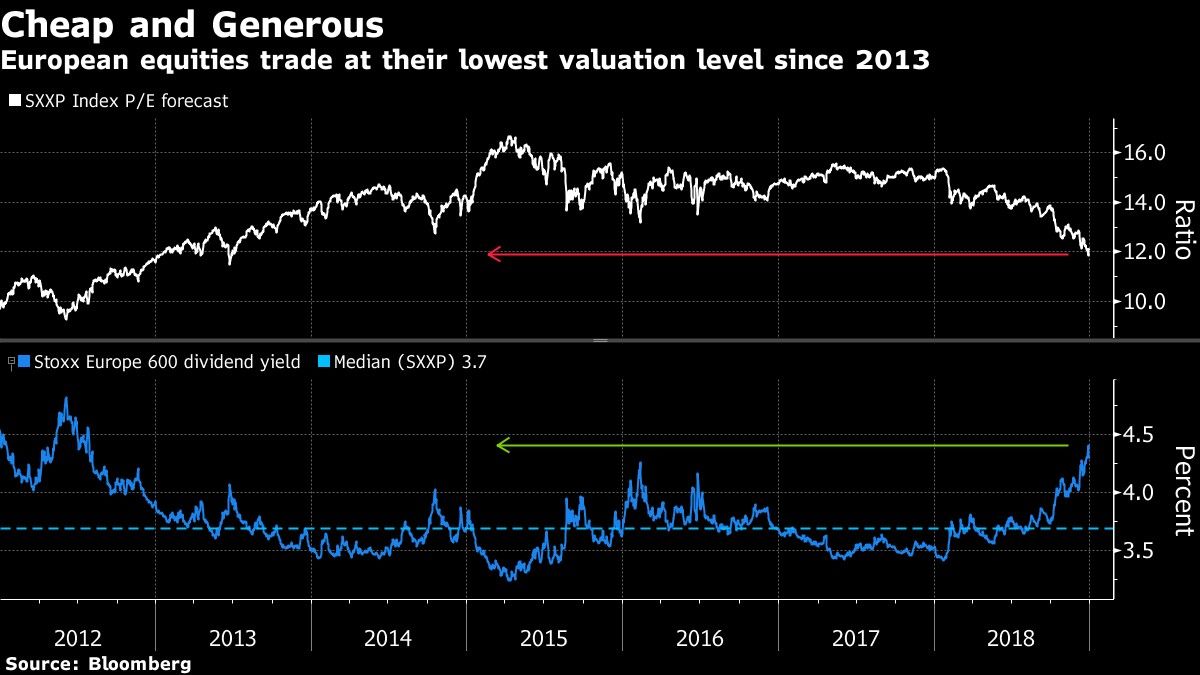

El indicador cierra así su peor año desde la crisis financiera, un declive que ha reducido las valoraciones de las acciones a un mínimo de seis años. La relación precio/ganancias del índice ha vuelto a los niveles de 2013 y los rendimientos de los dividendos no eran tan altos desde 2012.

Los inversionistas han utilizado casi cualquier rebote de los precios bursátiles este año para vender. Se sacó más dinero de las bolsas europeas que en cualquier otra región importante en 2018, con salidas de flujos netas en 40 de las últimas 41 semanas. Cifras de EPFR Global muestran que los fondos de renta variable del viejo continente han perdido alrededor de US$73.000 millones en activos este año. Lo más cercano a un lado positivo es que 2016 fue aún peor, ya que las salidas sumaron US$100.000 millones.

"Sí, las valoraciones son más baratas que hace tres o seis meses, pero en un contexto de empeoramiento del panorama macroeconómico, como lo estamos ahora, probablemente no sean suficientemente baratas para justificar per se un repunte sostenido", planteó Quirighetti.

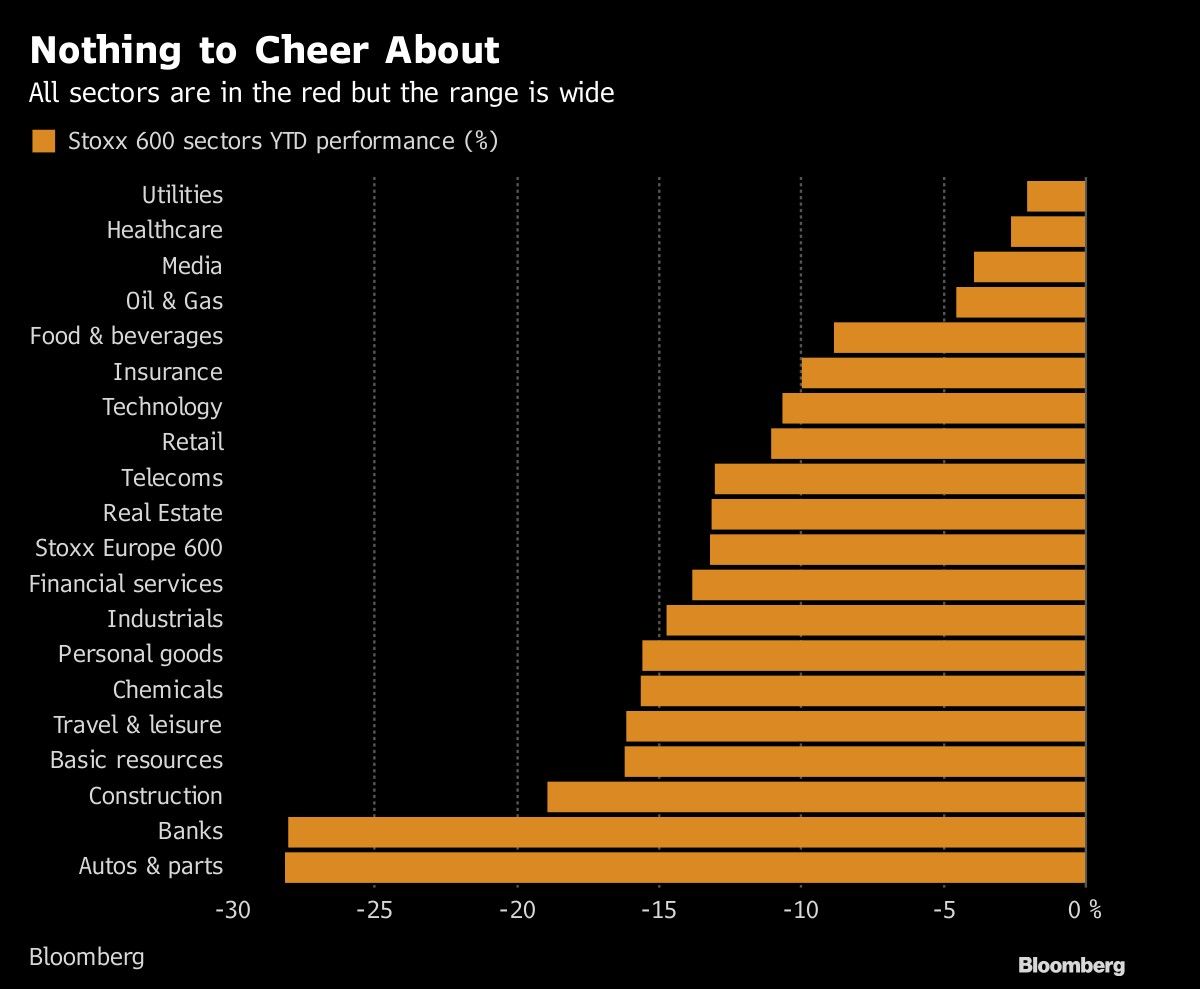

La venta masiva ha dejado a todos los sectores en rojo, con el automotor en último lugar, seguido de cerca por los bancos. Las industrias de mayor rendimiento en el primer semestre, como los recursos básicos, la tecnología y el comercio minorista, se vieron luego sobrepasadas por la tensión comercial y las economías debilitadas. Las acciones petroleras de alto vuelo comenzaron a bajar a la Tierra en octubre a medida que descendían los precios del commodity. El crudo WTI cayó 40 por ciento en 55 días de cotizaciones y se mantiene cerca de US$46 por barril, en comparación con US$76 hace menos de tres meses. Los sectores defensivos, como los servicios públicos y la salud, tuvieron resultados claramente superiores.

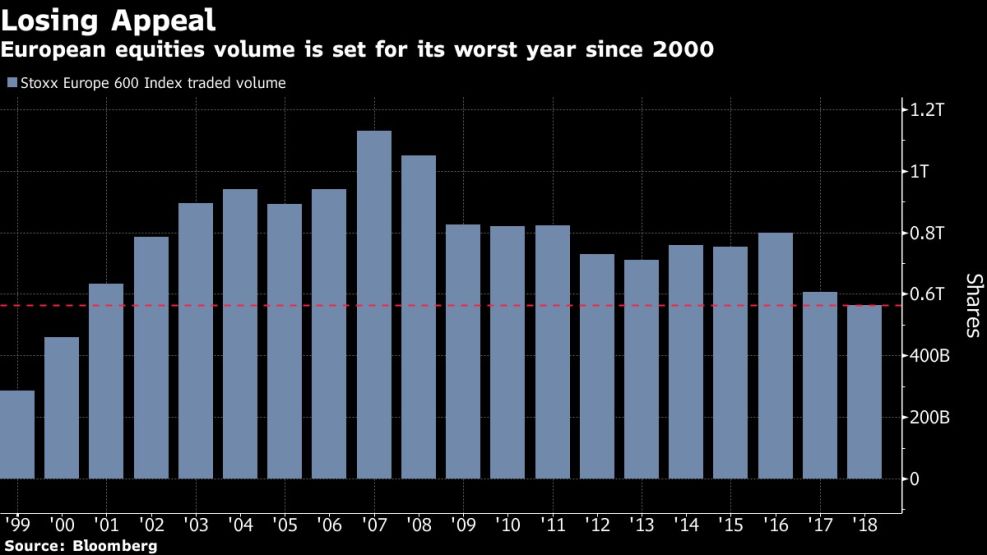

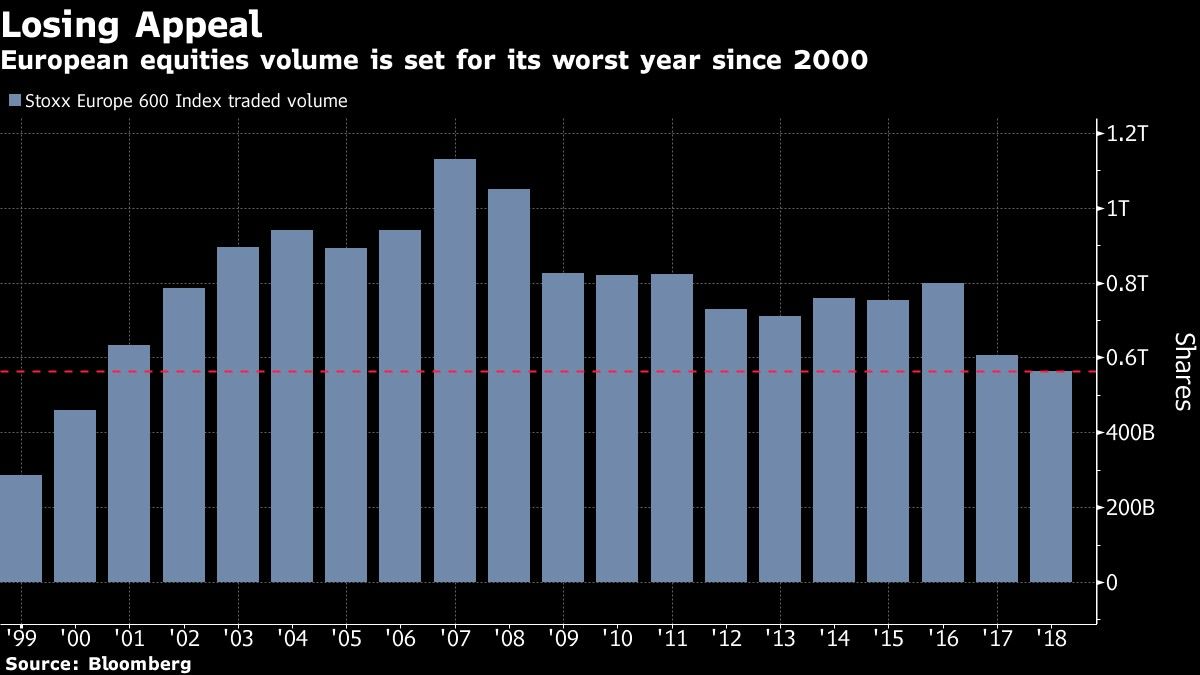

Este no solo es el peor año de las acciones europeas desde la crisis financiera, sino que el volumen de operaciones también se redujo a su nivel más bajo desde 2000. Esa larga lista de incertidumbres en Londres, Roma, París y Atenas desalentó a los inversionistas.

Este ha sido ciertamente un año para olvidar para las acciones europeas, pero dejará algunos otros hitos memorables para los inversionistas. El efectivo superó a las acciones y los bonos por primera vez desde 1994, según Bank of America Merrill Lynch. Hay que remontarse a 1969 para encontrar la última vez que los retornos en efectivo fueron positivos y los de capital, crédito y bonos de gobierno fueron negativos. Por si eso fuera poco, la caída de las acciones tras los máximos exhibidos en enero eliminó alrededor de US$17 billones en capitalización de mercado global, lo que equivale al producto interno bruto de la Unión Europea.