El mercado de las criptomonedas inicia 2026 con un escenario muy distinto al de ciclos anteriores. Lejos de una euforia desordenada, el foco está puesto en la consolidación del ecosistema, el ingreso sostenido de inversores institucionales y una posible validación de pisos de precio en Bitcoin.

Tras más de una década de alta volatilidad y aprendizajes regulatorios, el universo cripto muestra señales de mayor madurez. El interés ya no se concentra solo en el valor del activo, sino en su integración estructural al sistema financiero tradicional.

Gabriel Campa: “Argentina es uno de los líderes en el mundo de criptoactivos”

El comienzo de 2026 encuentra a Bitcoin operando en niveles que muchos analistas consideran de soporte. Esta lectura se apoya en varios factores: el costo de producción de los mineros, la expectativa de nuevos recortes de tasas por parte de la Reserva Federal y una creciente acumulación por parte de actores institucionales.

A esto se suma un dato clave: la salida sostenida de bitcoins desde los exchanges hacia billeteras de largo plazo, un comportamiento históricamente asociado a fases de acumulación.

“El mercado está validando zonas de soporte relevantes y muestra señales de reposicionamiento más que de salida”, explicó a PERFIL Guillermo Escudero, director de Notbank by CryptoMarket.

La importancia de los marcos regulatorios globales

Vale señalar que, en 2025, la aprobación de marcos normativos en Estados Unidos (principalmente GENIUS ACT) dinamizó la oferta de stablecoins con rendimiento (USDe / USDS), lo que impulsó una expansión global que ya empieza a sentirse en mercados latinoamericanos, incluidos productos financieros nuevos para usuarios retail.

Segun puntualizó Silvina Moschini, de Unicoin Inc."el GENIUS Act establece requerimientos estrictos para emisión de stablecoins (reserva 100% respaldada, licencias, compliance AML), mientras que CLARITY - aún en espera de ser aprobada - delimita la regulación entre SEC y CFTC, proporcionando certeza legal".

En la mirada de Moschini, "esta regulación crea un piso favorable para la adopción institucional y productos regulados, marcando un antes y un después en el ecosistema cripto global".

Menos volumen minorista y más volatilidad

El escenario, sin embargo, convive con una baja en los volúmenes de comercio spot, que se ubican en niveles mínimos desde fines de 2023. La profundidad del mercado aún no se recupera completamente tras las liquidaciones masivas de octubre de 2025, lo que genera libros de órdenes más delgados y movimientos de precio amplificados.

De acuerdo con analistas on chain de Glassnode, la participación del mercado spot se mantiene débil. Incluso la actividad en la red —tarifas y uso del mempool— se encuentra en mínimos recientes, una dinámica que algunos describen como una etapa de “calma previa”.

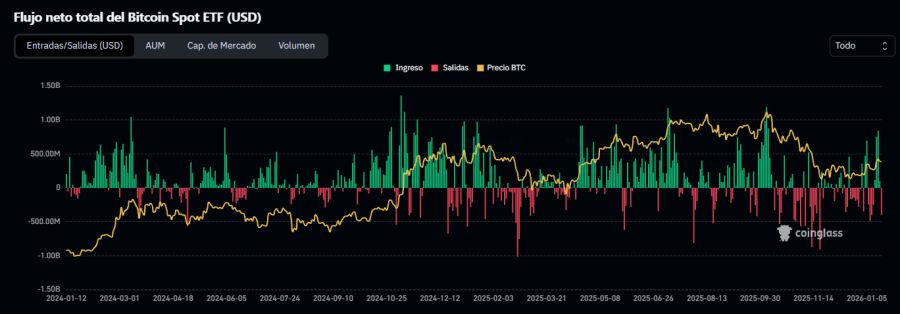

Mientras el mercado minorista se retrae, los inversores institucionales aceleran. Los ETFs de Bitcoin al contado en Estados Unidos superaron los USD 2 billones en volumen acumulado al 2 de enero de 2026, con entradas netas por cientos de millones de dólares en la primera semana del año.

Productos como el iShares Bitcoin Trust de BlackRock lideran este movimiento, reforzando la idea de que los grandes jugadores están utilizando los precios actuales como oportunidad de posicionamiento.

Según los especialistas, este desacople entre el mercado spot y los instrumentos institucionales sugiere que el próximo ciclo podría gestarse desde la acumulación silenciosa y no desde la euforia minorista.

"En la última segunda semana de enero hubo ingresos positivos por parte de los ETF´s lo que generó un alza en el precio que se ve el valor actual del bitcoin en USD 95.000, suponiendo que los flujos y volumen que manejan estas instituciones son lo suficientemente relevantes para aportar movimientos al mercado y posibles tendencia”, analizó Escudero.

Otro indicador relevante es la caída del 17% en las reservas de Bitcoin en exchanges desde 2024, impulsada por compras corporativas, estrategias de custodia propia y acumulación de largo plazo.

2026: el momento de afianzar el rol económico de las criptomonedas

Menor oferta líquida implica mayor sensibilidad del precio ante un eventual aumento de la demanda, un factor que refuerza el escenario de base más sólido para 2026.

Argentina: stablecoins, regulación y el nuevo mapa cripto

En el plano local, Argentina cierra 2025 como uno de los mercados más dinámicos en adopción cripto de la región, con un uso cada vez más orientado a las stablecoins y al ahorro digital, más que a la especulación.

Silvina Moschini, Fundadora y Chief Strategy Officer de Unicoin Inc, graficó el diagnóstico de adopción de criptomonedas y señaló que el año pasado, "los usuarios argentinos mantuvieron una marcada preferencia por dólares digitales: las stablecoins USDC/USDT representaron aproximadamente 16% del portafolio promedio".

A su vez, aseguró que "ETH representa cerca de 9%, y XRP aproximadamente 8%, reflejando una diversificación que combina protección de valor con participación en infraestructura blockchain".

En relación al uso cotidiano de las Stablecoins, Moschini señaló que, "ante la elevada inflación y las restricciones cambiarias, muchos argentinos las han adoptado -como es el caso del “dólar digital”-, porque las emplean para ahorro, pagos de bienes o servicios, y envíos de remesas".

En su apreciación, "esta tendencia refleja una adaptación pragmática del ahorro y transacciones en entornos de alta volatilidad cambiaria", dijo.

Según datos de Bitwage, el 82% de las preferencias de uso de criptomonedas en Argentina se concentra hoy en stablecoins, mientras que Bitcoin representa una porción significativamente menor. “El usuario argentino prioriza previsibilidad y estabilidad por sobre la volatilidad”, señala Mariquena Otermin, CMO de Bitwage, en referencia al uso de cripto como herramienta de resguardo de valor y cobro de ingresos en dólares digitales.

Este proceso se ve acompañado por avances regulatorios. Las normas de la Comisión Nacional de Valores sobre Proveedores de Servicios de Activos Virtuales (PSAV) y tokenización abren el camino para que bancos tradicionales y sociedades de bolsa comiencen a ofrecer productos cripto, fortaleciendo la institucionalización del sector.

La contracara sigue siendo la tensión impositiva. Algunas fintech cripto aún enfrentan retenciones aplicadas por la ARCA, que en ciertos casos dificultan la operatoria. Desde el sector, sin embargo, esperan que el mayor intercambio de información entre el ámbito público y privado habilite esquemas más flexibles durante 2026.

2026: adopción, pagos y sistema financiero

Más allá del precio, el año aparece como clave para la integración de los criptoactivos al sistema financiero tradicional. Bancos internacionales como Bank of America amplían el acceso a productos cripto para clientes patrimoniales, mientras que las stablecoins avanzan como herramienta de pagos y liquidaciones globales.

Empresas como Visa y PayPal ya utilizan stablecoins para liquidaciones, y emisores como Tether refuerzan su rol en infraestructura financiera.

“El 2026 no se va a definir solo por el precio de Bitcoin, sino por cuánto del sistema financiero empieza a operar sobre infraestructura cripto”, concluyó Escudero.

lr