La petrolera estatal colombiana se convirtió en la primera compañía no financiera de América Latina en probar los mercados de deuda internacionales en casi dos meses, con la venta de US$2.000 millones en bonos el viernes mientras se ajusta a un desvanecimiento del precio del crudo que ha afectado a la industria energética.

Ecopetrol SA, de propiedad mayoritaria del gobierno colombiano, está emitiendo bonos a 10 años con un rendimiento de 6,875%, aproximadamente 80 puntos básicos más que el rendimiento de sus bonos con vencimiento en 2026, según datos compilados por Bloomberg. La oferta se produce después de un mes activo de ventas de deuda soberana por parte de los gobiernos latinoamericanos.

Los precios del crudo Brent se han desplomado en aproximadamente un tercio en las últimas dos semanas debido al exceso de oferta y la caída de la demanda debido a la crisis económica mundial causada por la propagación de la COVID-19. La caída de precios ha golpeado a los países productores de petróleo en América Latina y sus empresas controladas por el estado.

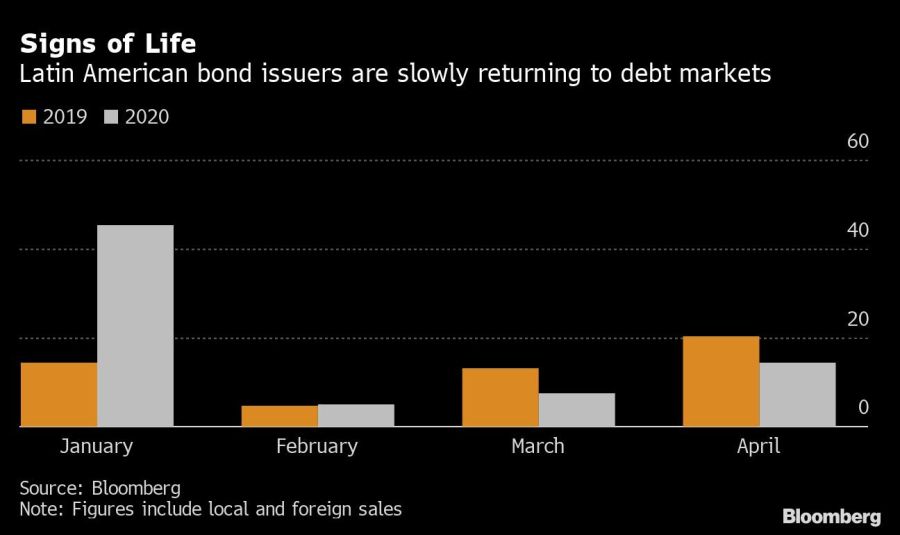

Mientras tanto, los mercados de crédito estuvieron en gran parte cerrados a los emisores de deuda latinoamericanos hasta este mes, cuando los gobiernos, incluidos Paraguay, Guatemala y Perú, así como un banco mexicano, vendieron deuda. La venta de Ecopetrol es el primer bono considerable en dólares emitido por una compañía que no es un banco desde la primera semana de marzo, según datos compilados por Bloomberg.

Aunque Ecopetrol ha mantenido su calificación crediticia de grado de inversión, los inversionistas parecían dudar del tamaño y el momento de la venta.

“Esta semana hemos visto nuevas emisiones de alto rendimiento finalmente, y también algunas empresas como Ecopetrol. El mercado claramente está bajando la escala de calidad, y estoy cada vez menos emocionado”, asegura Guido Chamorro, codirector de deuda en divisas de mercados emergentes en Pictet Asset Management en Londres. “Todavía no soy el mayor fanático de las petroleras”.

La caída en los precios del crudo mermó los ingresos y las ganancias de Ecopetrol en el primer trimestre, dijo la compañía en un documento regulatorio en Colombia. No descartó nuevas reducciones en los gastos de capital o recortes de producción, después de anunciar un recorte de alrededor de US$1.200 millones de su plan de gasto de capital para 2020 el mes pasado y la adopción de medidas de austeridad.

“Es un poco difícil entender por qué emiten y con el tamaño del viernes, pero la idea probablemente sea apuntalar la liquidez y adelantarse a una rebaja”, explica Roger Horn, estratega sénior de mercados emergentes de SMBC Nikko Securities America en Nueva York. “La cuestión es que ya están ofreciendo precios de alto rendimiento”.