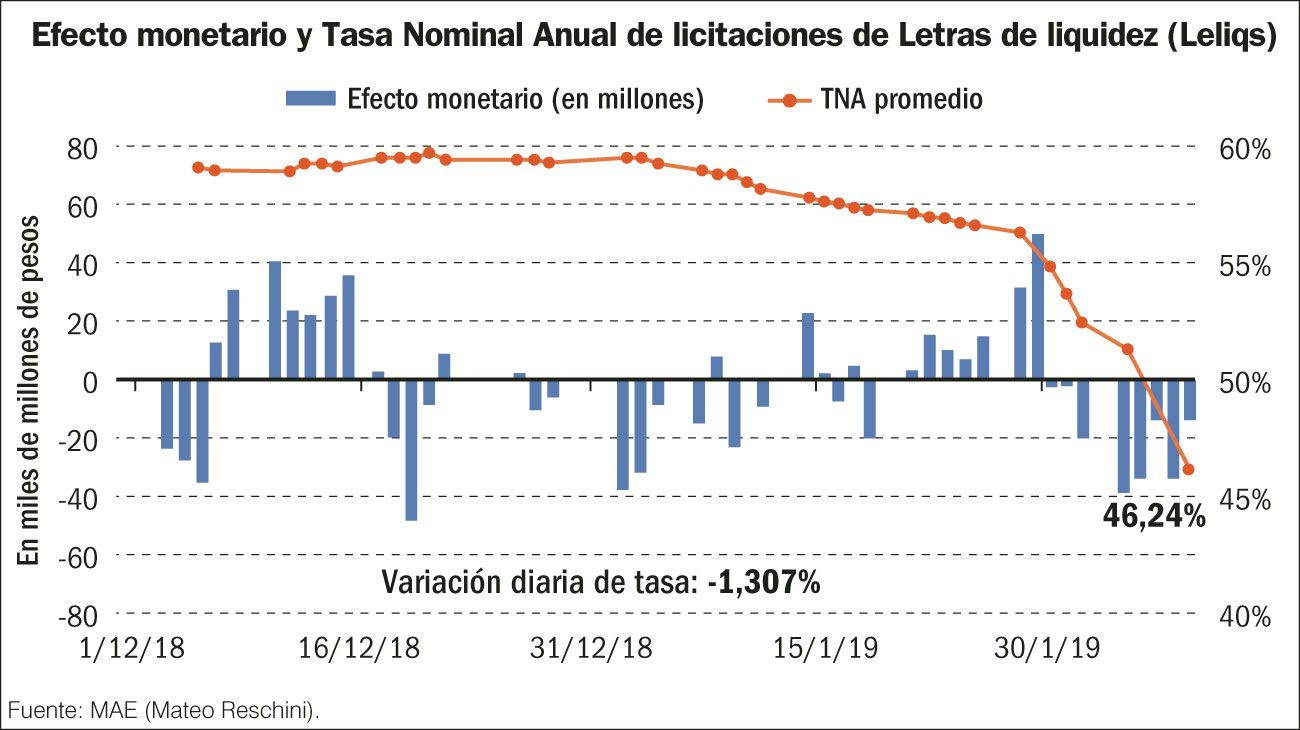

Los economistas están “sorprendidos” con la velocidad agresiva esta semana de la baja de tasa de interés de referencia surgida de las licitaciones diarias de letras de liquidez o Leliqs. La tasa promedio ayer fue 46,24%, o sea una caída semanal de 6,2 puntos. En lo que va de 2019, descendió 13,17 puntos, y se redujo 27,26 puntos frente al pico de 75,3% del 8 de octubre, apenas inciado el nuevo plan monetario.

Los analistas consultados por PERFIL preven que el recorte continuará, pero se “ralentizará” el ritmo porque las expectativas de inflación –aún altas en el primer trimestre por el ajuste de tarifas– le ponen “un límite”, y creen que el factor electoral puede “interrumpir” el sendero bajista. Cuando se les pregunta si una menor tasa contribuirá a reactivar la economía, la respuesta unísona es que “una baja es condición necesaria, pero no suficiente” ya que juegan además, otros factores y entre ellos, que se desacelere en mayor medida la inflación.

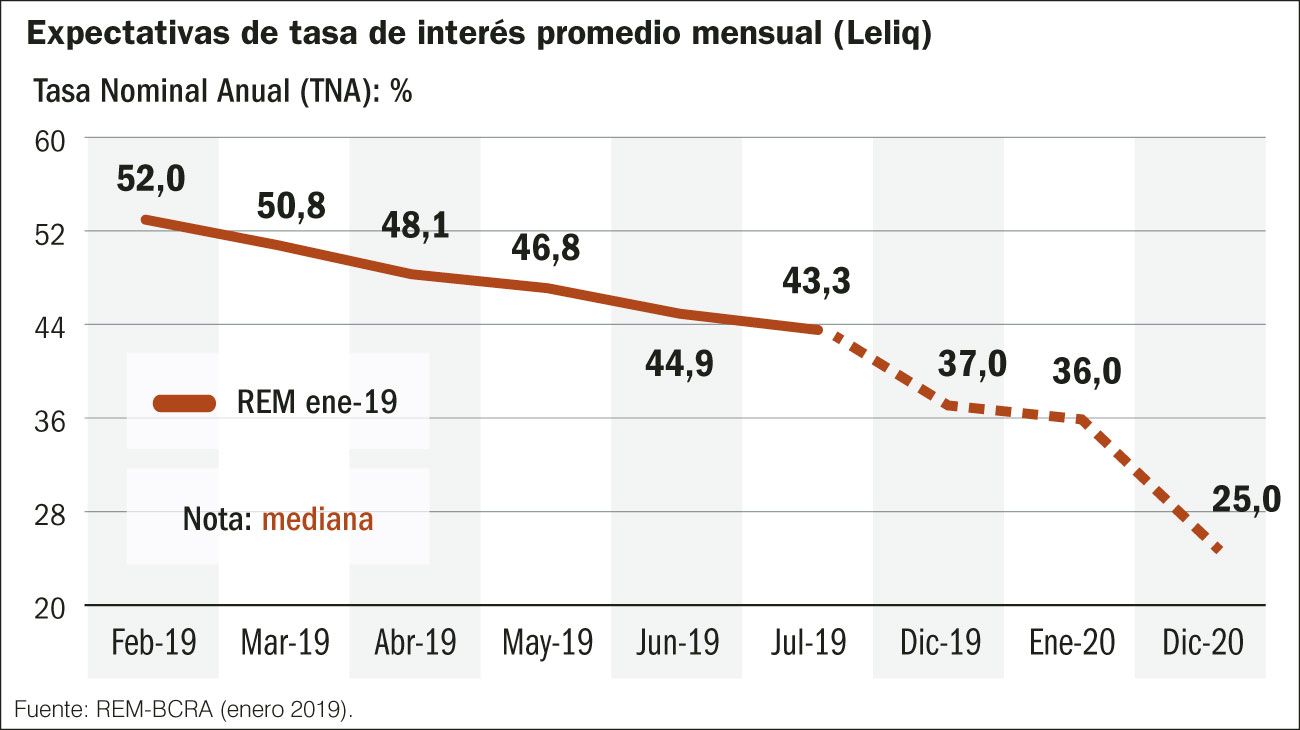

Todos están recalculando sus pronósticos de tasa. El Relevamiento de Expectativas de Mercado (REM) nutrido de las proyecciones de las consultoras estimaba para febrero una tasa promedio de 52,8%, pero esta semana ya quedó por debajo. En enero, la reducción de la tasa había sido más gradual, de 0,2 a 0,5 puntos diarios, pero este mes fue más agresiva llegando a 1 punto por día. Atribuyen la baja a las compras de divisas del BCRA, y por “cambios” hace diez días en la licitación de Leliqs. Guido Lorenzo, de LCG, explicó que ahora el BCRA “anuncia específicamente cuál es el monto que licitará –antes no– y entonces los bancos para no quedarse afuera compiten fuerte pidiendo menos tasa”. Miguel Kiguel, de EconoViews, juzgó de “astuta” la estrategia.

Ralentización. Federico Furiase, de Eco Go, plantea que “mientras el riesgo país no suba el BCRA tiene margen para seguir bajando las tasas aunque a una velocidad más lenta. Con este nivel de expectativas de inflación podemos tener una primera escala en 43%, con el dólar convergiendo de forma estable a la zona de no intervención y los bancos empezando a mirar con mejores ojos la demanda de crédito de las empresas”. Y agrega: “Ayudaría una baja de encajes no remunerados para potenciar la capacidad prestable de los bancos”.

Kiguel coincide en que “el ritmo de baja tiene que empezar a desacelerarse un poco, por el riesgo de que se revierta, que un día el mercado por algún evento se ponga nervioso y vuelva a 52%; creo que tiene que consolidarse en los niveles actuales, y luego seguir bajando en la medida que se estabilice la situación financiera”. Lorenzo opina que “el BCRA tiene margen para llevarla a la zona de 40% a fines de marzo, pero no creo que lo haga por temor porque arranca el calendario electoral”.

Diego Martínez Burzaco, de MB Inversiones, advierte que se requiere “sintonía fija para calibrar la baja de la tasa, porque hay varios factores que pueden afectar la política de reducción: dólar, frente externo, la depreciación de las monedas de nuestros socios comerciales, expectativas inflacionarias”. Federico Moll, Ecolatina, afirma que “seguir bajando a esta velocidad es inviable porque hay un límite en la expectativa de inflación” y acotó que “el clima político por eso puede interrumpir el proceso de baja”.

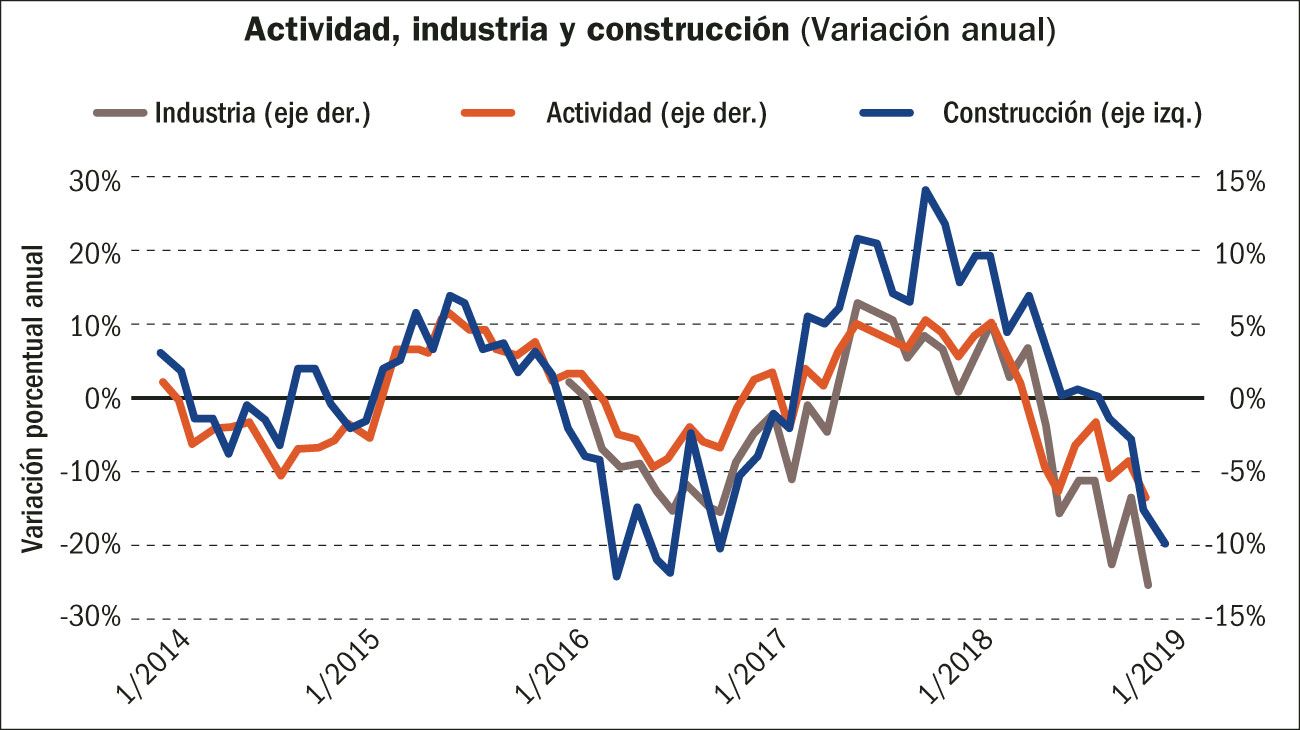

Impacto. Los economistas dicen que es difícil predecir el nivel de tasa que empezará a impactar en la economía real. Para eso, la mayoría estima una tasa real (por encima de la inflación proyectada) de alrededor de 5 puntos. Moll argumentó: “cuánto impacta la tasa sobre el nivel de actividad no es algo fácil de calcular, hay que analizar que pase con en el mercado cambiario, porque una tasa baja que genere cierta incertidumbre en el mercado cambiario no te activa nada”. Kiguel es más optimista: “hay muchos indicadores financieros, como riesgo país, que están indicando que probablemente se dé vuelta la actividad real; lleva tres o cuatro meses que el efecto financiero se transmita a la economía real, si sigue todo en la misma dirección para mediados de año ya debería haber un claro cambio de tendencia”.

AFIP encarece las moratorias de impuestos

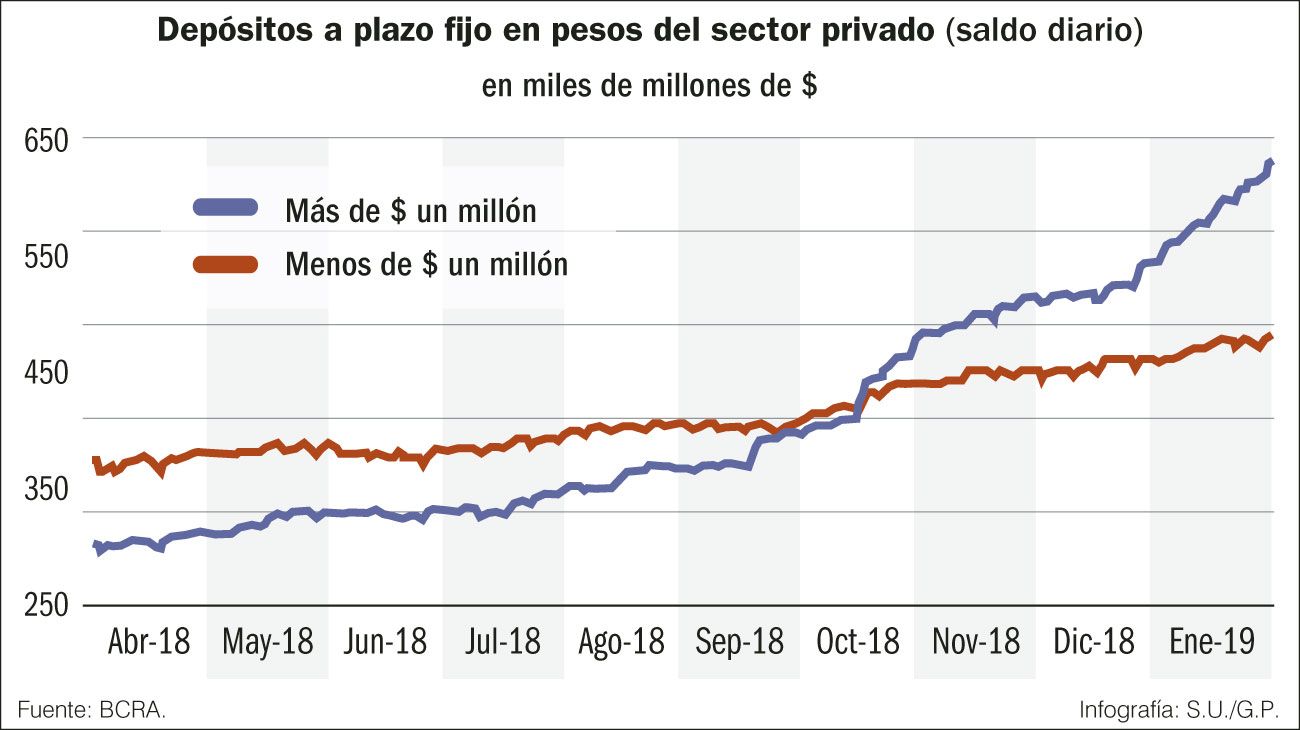

El Gobierno avanzó con la baja de las tasas de referencia —a la espera de que se traslade al sistema financiero—. La tasa oficial bajó 27 puntos desde su pico de 73% en octubre. Y si bien todavía el número es alto, Hacienda busca que se normalice la recaudación de la Administración Federal de Ingresos Públicos, que está cayendo por la baja actividad económica.

Por las altas tasas, las pyme recurrían al ente recaudador para tener financiamiento barato: dejaban de pagarle al fisco y hacían uso de tasas del 3% y 4% mensual por morosidad. Pero a partir de marzo, esas tasas serán del 4,5% y 5,6% mensual para resarcitorios y punitorios, según una resolución publicada en el Boletín Oficial.

La norma del Ministerio de Hacienda establece, además, una fórmula de actualización periódica para las tasas para que no se vuelva a abaratar.

La AFIP se convirtió en el último año en el segundo “banco” estatal por su volumen de crédito, por detrás del Banco Nación. Y las autoridades estaban al tanto, pero lo habilitaron como una forma de capear la crisis. Incluso cuando los empresarios se reunían con funcionarios por las altas tasas, en los despachos oficiales recomendaban “financiarse” con la AFIP.