El flamante aumento de hasta un 18% en el precio de los abonos de Netflix en Estados Unidos y varios países de América Latina deja una nueva certeza de que su economía no pasaría por un momento de esplendor, pese a que la propia compañía intenta comunicar números positivos.

Por el lado halagüeño, puede decirse que al recién anunciado récord de usuarios (que fue menor al esperado) se le suma el presagio de Goldman Sachs calificando como acción estrella de 2019 a los papeles de Netflix aun cuando, más allá del reciente repunte (que según analistas se debe a las estimaciones del banco acusado en 2010 por la Comisión de Valores norteamericana de “estafar a los inversores al lanzar información incorrecta”), en el segundo semestre de 2018 mostró una caída de más del 30% después de su pico histórico de julio. Si bien el año que se fue dejó datos positivos (hay más suscriptores, sobre todo fuera de Estados Unidos, y por consecuencia más dinero para gastar), también salieron a la luz análisis y estadísticas que muestran un potencial cambio tanto en la estructura de negocios de la compañía pionera del streaming como en la de sus competidores, un universo cada vez más grande que dice más por lo que oculta que por lo que publica. Distintos frentes de tormenta que abordaremos uno por uno.

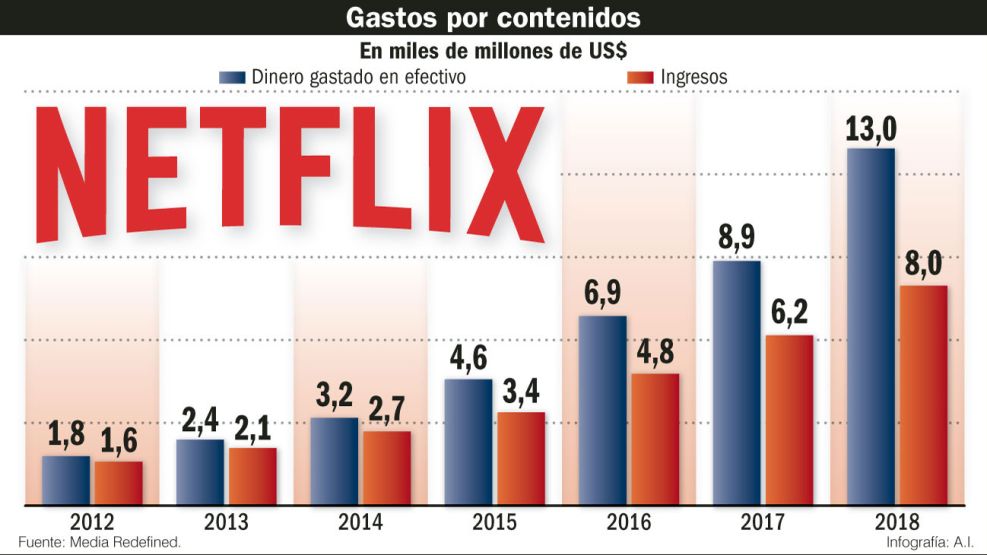

GASTOS Y DEUDA SIN LIMITE. Con Amazon haciéndose cada vez más fuerte y Disney próxima a salir al mercado OTT, Netflix debió apretar el acelerador de erogaciones y de los 8 mil millones de dólares que pensaba destinar a contenidos en 2018, terminó gastando13 mil millones (el doble que 2017). De hecho, en 2018 tiró abajo las proyecciones de la propia Goldman Sachs que estimaba inversiones por 12 mil millones para 2020 y 14 mil millones para 2021.

La pregunta es: ¿de dónde salen los recursos para semejante salto? Netflix, a diferencia del gigante del e-commerce de Jeff Bezos cuya empresa es seis veces más grande que la de su competidor e incluso 4,5 veces más importante que Disney, no tiene de dónde financiarse por fuera de los abonos mensuales o la emisión de deuda. Esto último muestra el otro pico importante: entre diciembre de 2017 y el mismo mes de 2018, colocó deuda por casi 4 mil millones de dólares y el rojo total supera los 10,3 mil millones de dólares.

Ante ese panorama da la sensación que el reciente aumento no será el último y que el ingreso de publicidad en el servicio (primero en el home, luego quizás en medio de las series y películas) será más temprano que tarde.

Por lo pronto, la burbuja se infla y los popes se reparten cheques. El presidente Reed Hastings percibirá un salario anual de 700 mil dólares, a lo que hay que sumar su participación societaria por 30,8 millones de dólares. Por su parte, Ted Sarandos (director de contenidos) tendrá un sueldo de 18 millones, seis más que en 2018, a lo que habrá que sumar otros 13,5 millones en acciones.

MIGRACION DE TITULOS Y USUARIOS. Mucho de lo que sale de las arcas del gigante de streaming va a parar a acuerdos por “originales adquiridos”, que no son ficciones que puedan ser tomadas como propias per se, pero que para el espectador llevan el sello de “Netflix originals” (El guardaespaldas, por ejemplo. Este tipo de acuerdos requiere que la empresa pague al estudio matriz una prima de entre un 15 y un 55% por encima del costo de producción para tener los derechos.

Al mismo tiempo, tienen que sostener los éxitos de estudios ajenos. Ampere Analysis estima que las producciones originales de Netflix representan solo el 8% de las horas de contenido disponibles en los EE.UU. A eso hay que agregar que, según datos de Jumpshot, más de la mitad de los cincuenta programas más vistos (que representan el 42% de las visitas a la plataforma) son propiedad de compañías que lanzaron o planean lanzar sus propios servicios OTT. Por esto se irían títulos como Grey’s Anatomy o Gossip Girl. Las alarmas se encendieron y para asegurarse Friends por todo 2019 la empresa le pagó 100 millones de dólares a Warner. No es casual que desde hace varias semanas, el cliente encuentre en el home solo productos “originales” de Netflix, y para acceder al resto –cuyos derechos perderán cuando se afiance la competencia– haya que recurrir al buscador.

La sangría en las cuentas no para, aun cuando un estudio de Moffet Nathanson informó que la tasa de abandono de Netflix rondaría el 3,5% mensual. Para tener una idea de qué tan grande es el número, el índice de la TV por cable es aproximadamente del 2%. Hasta el momento, los líderes del mercado tienen más nuevos suscriptores que desertores, pero no deja de ser un dato que marca un punto de atención. Muchos entran, muchos se desencantan.

TERRITORIO AMENAZADO. Hoy por hoy, lo que aportan los clientes no alcanza y su principal mercado está amenazado. Pese a que la cifra neta de abonados crece, la incidencia del público norteamericano es de un 42% del total de los casi 140 millones de suscriptores y el avance es más pequeño que el del rubro “Internacional”. Mientras de local sumó cerca de un 11% de membresías, en el resto del mundo esa variable trepó más de un 28% en nueve meses. Eso explica las intenciones de Netflix en multiplicar la factoría de contenido en lengua no inglesa y pasar de 35 series en ese rubro a más de cien en dos años.

Este año inauguran su hub en Madrid y dicen que quieren producir como mínimo diez series al año en España. Eric Barmack, vice de contenidos internacionales, afirmó: “Estamos en una fase de elaboración, de ver cómo configuramos la infraestructura en mercados como España para asegurarnos de que trabajamos con los cineastas y showrunners más talentosos y así ver cómo podemos sacar sus historias al mundo…

No son solo cien series, queremos hacerlas al nivel de La casa de papel”. La clave será monetizar las inversiones en un tiempo más o menos prudente, algo que hasta el momento se da más fácil en Estados Unidos, territorio donde hay un par de jugadores listos para la pelea.

Hasta ahora, Netflix gozaba de ser el pionero y, a nivel internacional, prácticamente el único jugador de streaming. Eso cambiará en muy poco tiempo, y de cómo actúe en el corto y mediano plazo dependerá su supervivencia.

La competencia

Amazon Prime Video. Los de Jeff Bezos prevén una tasa de crecimiento del 35% anual en EE.UU. y serán más agresivos a la hora de gastar en contenidos originales. El primer sacudón lo dieron al confirmar la compra de derechos de El señor de los anillos por 250 millones de dólares. Solo en esa serie, para la que contactaron a Peter Jackson aunque no está confirmada su participación, planean invertir mil millones de dólares en cinco temporadas. Todavía queda por ver cuánto destinarán en la producción épica sobre Hernán Cortés, pero detrás están Steven Spielberg, el guionista Steven Zaillan (Pandillas de Nueva York y La lista de Schindler) y Javier Bardem. Da la sensación que los 5 mil millones de dólares que la división video dispuso el año pasado podrían duplicarse en un abrir y cerrar de ojos: a 25 años de su creación, Amazon es la empresa más importante del mundo, con un valor de 797 mil millones de dólares y con un estimado de 275 millones de suscriptores dentro de 10 años.

Disney/Hulu. A ese panorama habría que sumarle el ingreso a finales de 2019 de Disney +, que llegará con The Mandalorian como bandera, la primera serie de live-action de la zaga Star Wars, a la que le habrían destinado más de cien millones de dólares. Además, trabajan en los spin off de High School Musical, Los Muppets y Monsters Inc. De la nueva plataforma llueven rumores que quedarán más claros en abril, aunque no tienen solo eso para contar. La compañía también tendrá el control de Hulu cuando se complete la adquisición de Fox. De hecho, están dispuestos a quedarse con todo y admitieron que están interesados en el 30% que posee Comcast y el 10% de Time Warner. Meses atrás, Bob Iger, CEO de Disney, manifestó: “Es prematuro, pero podemos decir que si están interesados en desinvertir, quisiéramos comprar su parte”. Iger también aseguró que tienen planes de que Hulu se expanda internacionalmente y así agregar usuarios a los 25 millones que tienen actualmente.