Los problemas de solvencia del mundo en desarrollo no son nada nuevo. No obstante, mientras gobiernos analizan las crisis humanitarias y económicas resultantes de la pandemia de COVID-19, algunos mercados emergentes con posiciones financieras débiles están en mayor riesgo de incumplimiento de deuda.

Al menos 102 naciones ya han solicitado apoyo al Fondo Monetario Internacional, y el Instituto de Finanzas Internacionales (IFI) está coordinando un esfuerzo para ofrecer cierto alivio a los países más pobres. Para complicar las cosas, un alivio significativo requeriría el respaldo de acreedores que van desde organizaciones multilaterales hasta prestamistas bilaterales y acreedores privados.

1. ¿Cuál es el problema?

Los mercados emergentes deben más de US$ 8,4 billones en moneda extranjera, o cerca de 30% del producto interno bruto del mundo en desarrollo. Al menos US$730.000 millones vencen durante el resto de este año, mientras muchas de estas naciones divisan lo peor del virus, que desencadenará altos gravámenes a los sistemas de salud. El temor es que el debilitamiento de las monedas locales, la contracción de las reservas internacionales y el crecimiento mundial más lento —panorama agravado por menores precios del petróleo—, harán que sea más difícil para algunos países en desarrollo mantenerse al día con sus pagos de deuda externa.

2. ¿Qué países están en problemas?

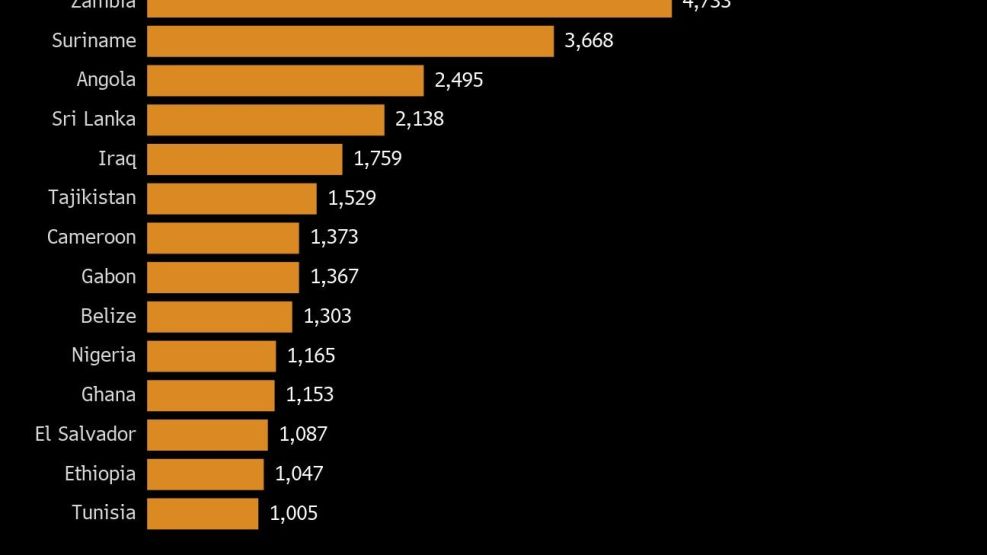

Si bien algunas naciones –Argentina, Líbano y Venezuela, entre otras– ya tenían problemas mucho antes de que COVID-19 ahuyentara a los inversionistas de los activos de riesgo, la pandemia ha ayudado a que al menos otras 15 naciones permanezcan en estrés financiero. Ecuador ya recibió alivio temporal de sus bonistas, pero Zambia, Surinam y Angola se encuentran entre los que tienen rendimientos de bonos en dólares superiores a 1.000 puntos básicos sobre los bonos del Tesoro de EE.UU., un umbral en el que los valores se consideran en estrés. Países de bajos ingresos y aquellos que dependen del turismo y las remesas también están necesitados.

Encuesta: el 60% cree que hay que acordar y evitar el default

3. ¿Quién está tratando de ayudar?

Líderes del Grupo de los 20 países desarrollados respaldó obviar temporalmente los pagos de deuda de algunos de los países más pobres del mundo, principalmente en África. El IFI, que representa a los bancos e instituciones financieras más grandes del mundo, está ayudando a liderar esta iniciativa voluntaria. Este plan probablemente atraerá más a los países endeudados con prestamistas bilaterales, como Camboya y Myanmar, y está diseñado para liberar fondos y poder combatir la crisis. No obstante, solo cerca de 73 países serán elegibles para solicitar acceso al programa. Entretanto, el FMI ha otorgado exenciones de deuda al menos a 25 países.

4. ¿Qué se puede hacer?

Una opción obvia es una especie de pausa —tolerancia en los pagos del servicio de la deuda externa al menos hasta finales de este año. Esto daría a los países margen para gastar en servicios de salud y medidas para apuntalar sus economías sin riesgo de incumplir un pago de cupón. Un posible paso más allá sería un programa para ayudar a algunos gobiernos a reestructurar sus cargas de deuda una vez haya suficiente información para ejecutar un análisis de sostenibilidad. Una inspiración para esa idea es el Plan Brady de finales de la década de 1980.

5. ¿Qué hizo el Plan Brady?

Presentado en 1989, cuando países de América Latina, Europa del Este y África tenían dificultades para pagar préstamos, la iniciativa liderada por Estados Unidos reestructuró la deuda de 18 países en desarrollo en más de US$160.000 millones en bonos denominados Brady, muchos de los cuales estaban respaldados por bonos del Tesoro de EE.UU. o fondos de cupón cero del FMI o el Banco Mundial. Los bonos y el plan fueron nombrados en honor a Nicholas Brady, secretario del Tesoro bajo los presidentes de EE.UU. Ronald Reagan y George H. W. Bush.

6. ¿Funcionaría otro plan Brady ahora?

No, a menos que sea con cambios sustanciales. La diferencia clave es que el Plan Brady transformó principalmente los préstamos de bancos comerciales, muchos de los cuales ya estaban en mora, en bonos garantizados. Fue una forma de aliviar la presión en Wall Street y alentar el crecimiento en el mundo en desarrollo. Hoy en día, los mercados emergentes deben dinero a un amplio rango de acreedores, y un plan de alivio necesitaría el respaldo de cientos de acreedores, desde fondos de cobertura de Nueva York hasta fondos soberanos de Medio Oriente y fondos de pensiones asiáticos.

Alberto cosechó apoyo del G6 y la CGT pero preocupa un eventual default

7. ¿Se adherirán los acreedores privados?

No es tarea fácil persuadir a inversionistas privados, especialmente aquellos con una gran exposición a mercados emergentes, que reciban el impacto al diferir los pagos de la deuda. Tampoco está claro si sus obligaciones fiduciarias con los clientes permitirían a los inversionistas ser indulgentes, aunque quisieran. La letra pequeña en muchos acuerdos hace que los términos no se puedan cambiar legalmente sin la aprobación de la mayoría de los bonistas.

Original Story: Why There’s a Looming Debt Crisis in Emerging Markets: QuickTake

©2020 Bloomberg L.P.