El balance a un mes y medio de la implementación del segundo programa con el FMI es positivo. Contuvo el riesgo de espiral inflacionaria frente a un salto cambiario que se estaba saliendo de cauce en un contexto donde las preguntas sobre la capacidad de pago de la deuda se aceleraban y frente a un Banco Central sin credibilidad y sin reservas para intervenir.

Sin embargo, los resultados del paquete de shock que incluían el doble cero: equilibrio fiscal antes de intereses y crecimiento cero de la cantidad de dinero en el marco de un esquema de flotación entre bandas cambiarias –condición necesaria para acelerar y ampliar los desembolsos del FMI que alejaban al riesgo de default– muestran dos caras bien distintas.

Por un lado, una notable estabilización financiera con un dólar que cayó casi $ 6 desde el arranque y que casi se ubica en la banda inferior donde el BCRA puede comprar hasta US$ 150 millones diarios expandiendo pesos por sobre los límites del programa monetario. Y esto se dio en simultáneo a una tasa de interés de las Leliqs (el instrumento de esterilización al que solo acceden los bancos), que bajó del 74% de arranque (106% la tasa nominal anual) al 66,8% al cierre de esta nota (95% la tasa nominal anual) y a una baja en el riesgo país de casi 100 pbs, a la zona de 600 pbs. Ambas todavía muy altas.

Por un lado se ve una estabilización financiera y una baja de la tasa de interés de las Leliqs y del riesgo país

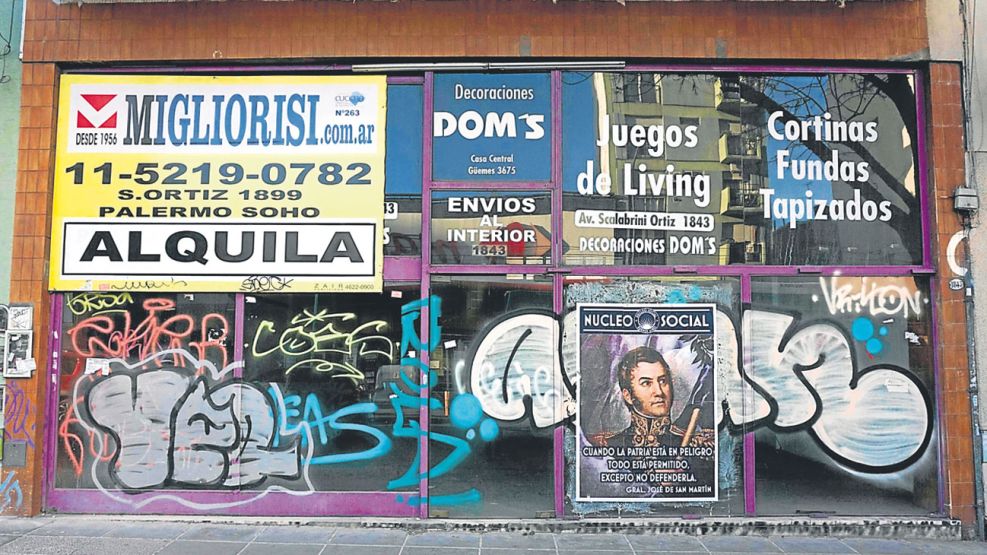

Por otro lado, una agudización violenta de la recesión con caídas interanuales que en octubre alcanzaron a 11,5% en la industria y 5% en la construcción en simultáneo a un desplome de la capacidad de compra de los salarios y de los márgenes minoristas (precios minoristas de los bienes/precios mayoristas) que a septiembre acumulaban bajas interanuales del 13% y 20% respectivamente.

Por lo pronto, es sorprendente la resiliencia de las carteras de los bancos, de la recaudación tributaria y fundamentalmente de las encuestas a semejante corrección de la economía con tasas de interés tan altas.

La cadena de pagos cruje y aumenta la mora, pero esta sigue en niveles bajos compensada y/o amortiguada por la superrentabilidad de las Leliqs sobre los balances de los bancos. También ayuda el ahorro en dólares que en promedio tienen las empresas y familias que los venden para cancelarle al banco, con una contracción del crédito bancario en términos nominales.

La recaudación de octubre mostró un salto de 42% i.a., 36% sin contar la suba normativa en las retenciones, en parte explicada por el salto del IVA que muestra un violento desarme de stocks frente al desplome de la producción y las importaciones.

Y las encuestas, con matices, muestran una estabilización en el margen de la caída en la imagen favorable del Gobierno en un contexto donde la baja de dólar se combina con un peronismo dividido. Todo en una coyuntura donde la acotada conflictividad no se condice con la magnitud del ajuste y está explicada en parte por el manejo del gasto social, fundamentalmente en el conurbano bonaerense.

De la otra parte, se agudizó la recesión con caídas de la industria y la construcción, junto al poder adquisitivo

La pregunta que se viene a la cabeza es ¿tan fácil era corregir? La respuesta no es tan evidente, teniendo en cuenta la indexación de la economía (tarifas, combustibles y algunas paritarias), la inflexibilidad del gasto previsional (indexado por ley) y el delgado equilibrio que requiere ir bajando la tasa de interés (teniendo en cuenta que la resiliencia no va a durar para siempre) sin coordinar un nuevo corrimiento al dólar.

La apuesta del Gobierno es que esta tranquilidad financiera alentada por el carry trade que dejan estas tasas de interés permita que la recesión haga piso y la economía empiece a mostrar signos de recuperación el próximo año acompañada por una mejor cosecha luego de la sequía, el salto en la producción de Vaca Muerta y el turismo local. Pero aun suponiendo que el mundo y la política interna no complican, todavía falta mucho. Por lo pronto, la semana pasada hubo dos reacciones del Gobierno.

La primera, la negociación con los sindicatos de un bono de $ 5 mil en dos cuotas que pagaría todo el sector privado, independientemente de la situación que atraviesa cada sector, y que en todo caso podría ser financiado con líneas de crédito subsidiadas para tal fin. Todo en un intento de darles a los sindicatos algo de aire para moderar los reclamos de las bases en medio del desplome de la capacidad de compra de los salarios y en una segunda vuelta como mecanismo para darle algo de aire al consumo. Aunque a diferencia de 2002-2003 cuando se daban aumentos por decreto, esta vez las subas no son vistas en muchos sectores como un dinamizador de la demanda sino como una mayor presión de costos en un momento complicado.

La segunda; la regulación del BCRA que apunta a limitar el carry trade con Leliqs que se había empezado a armar en los bancos aumentando los encajes a las líneas de crédito del exterior, pero especificando que esto no es un control de capitales sino un intento de igualación respecto de otras formas de fondeo de los bancos. Medida que va en la dirección correcta, pero que luce tenue.

Se ganó tiempo, lo cual no es poco, pero todavía es prematuro para asegurar el final en un año electoral frente a un mundo incierto y con la sociedad “tolerando” la recesión. No vaya a ser que las apuestas al carry que hoy decididamente ayudan a estabilizar decidan darse vuelta antes de tiempo si el mundo y/o las encuestas no ayudan.

*Economista y directora ejecutiva de Eco Go Consultores.